آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

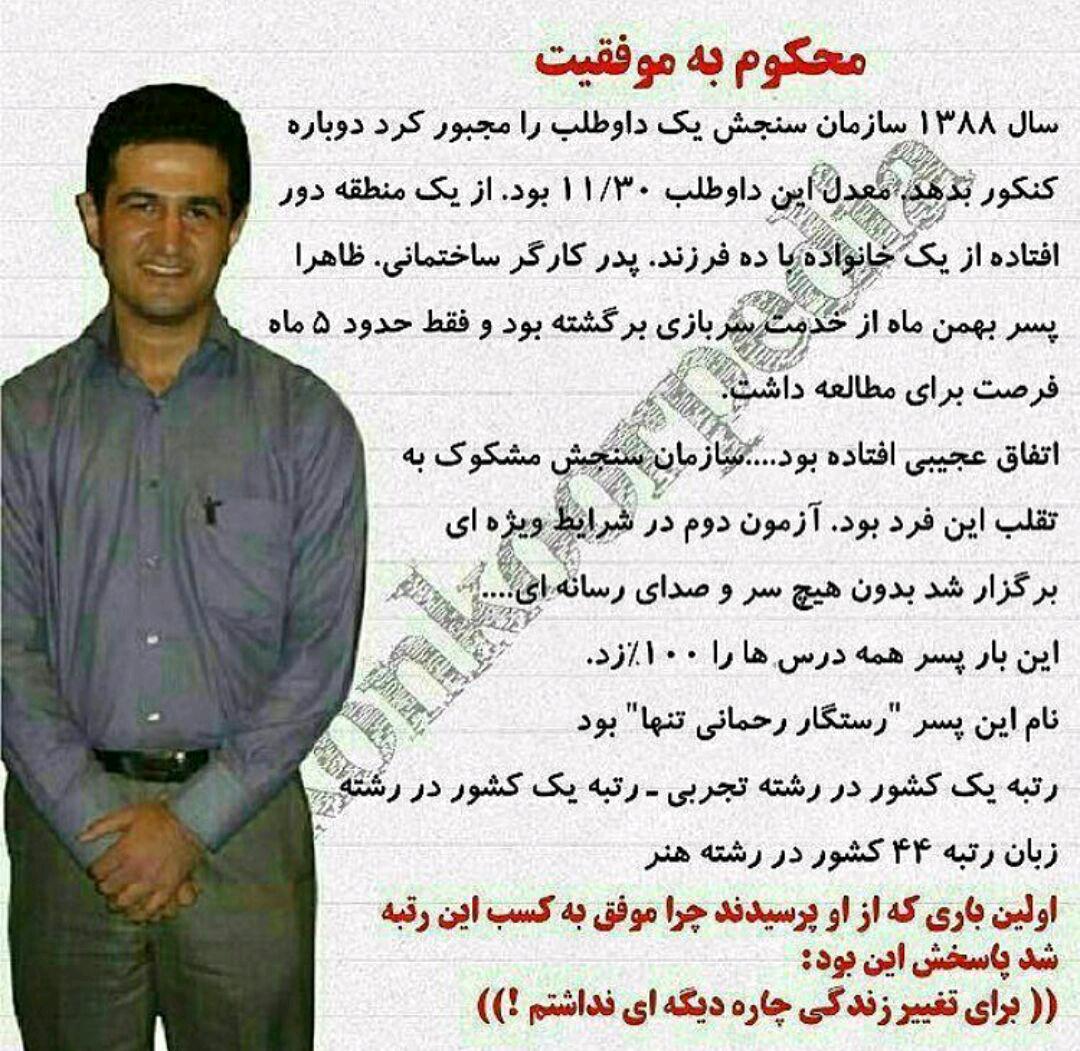

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

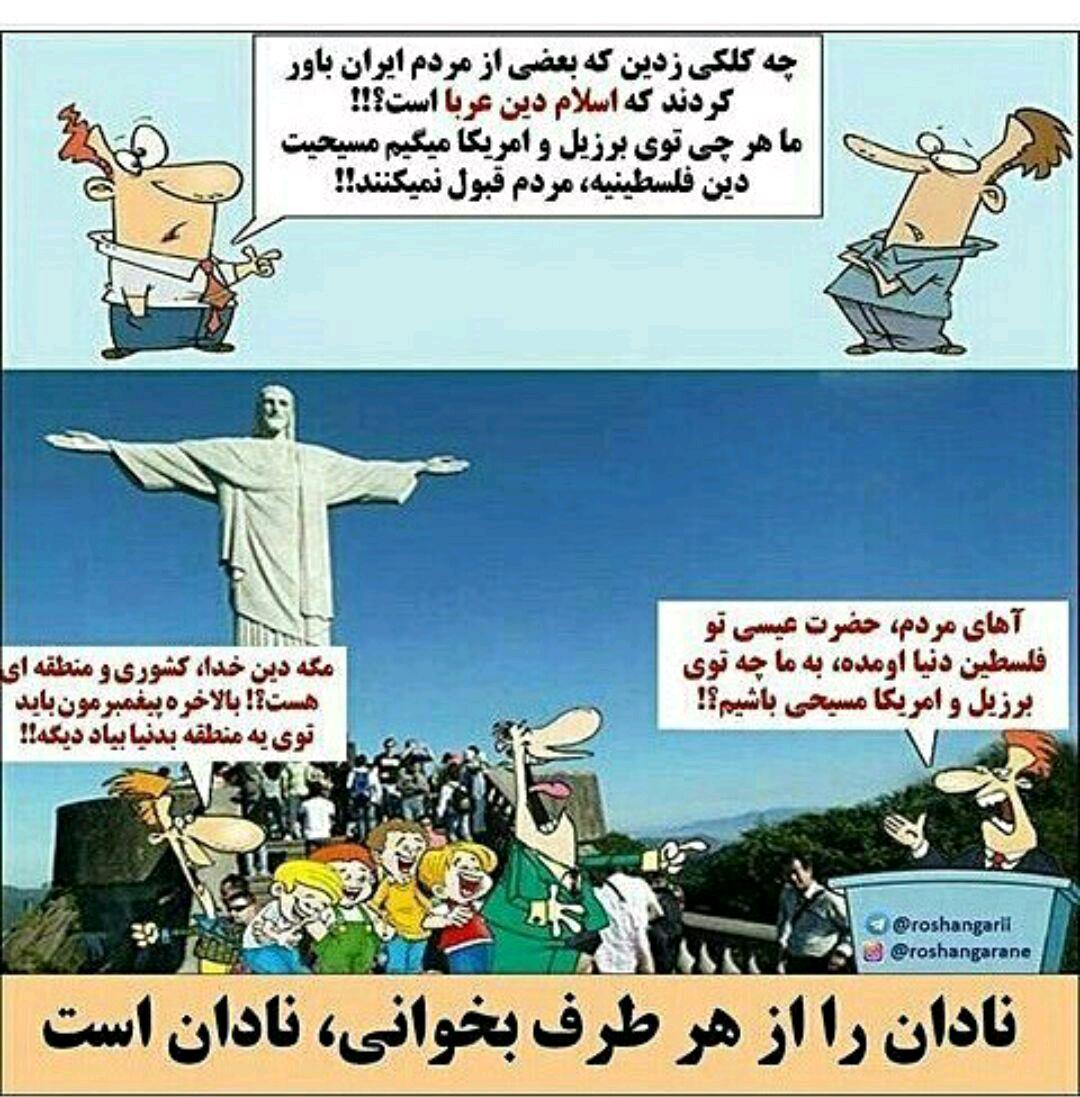

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

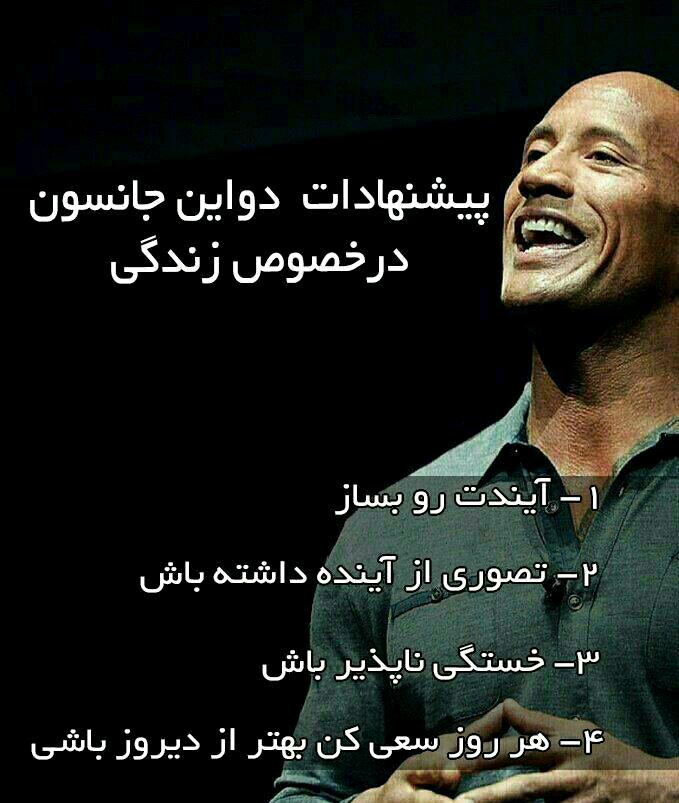

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

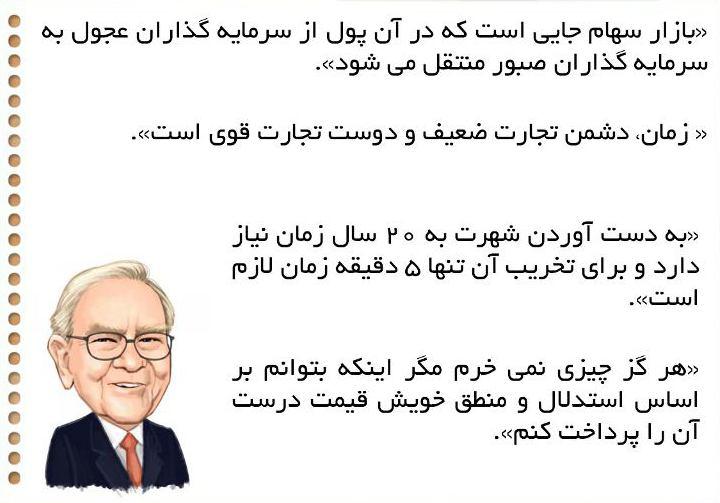

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

همیشه یک برنامه ی آموزش مداوم داشته باشید

همیشه یک برنامه ی آموزش مداوم داشته باشید ذهن خود را تغذیه کنید

ذهن خود را تغذیه کنید افراد منفی

افراد منفی زن فلج سریع ترین زن روی زمین

زن فلج سریع ترین زن روی زمین اهداف باید شامل حروف smartباشند

اهداف باید شامل حروف smartباشند داستانی در مورد دروغ گفتن پسر به مادر خود

داستانی در مورد دروغ گفتن پسر به مادر خود رد کردن برنامه نویس های واتس آپ توسط فیس بوک

رد کردن برنامه نویس های واتس آپ توسط فیس بوک مردها و زن ها وقتی عصبانی می شوند

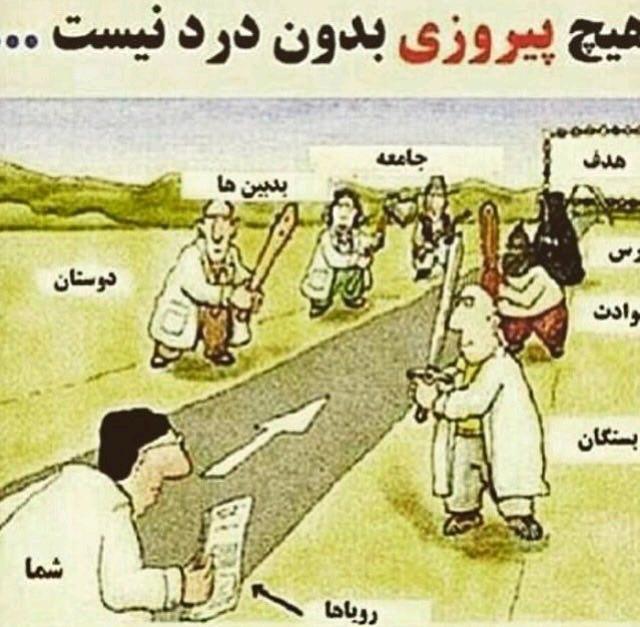

مردها و زن ها وقتی عصبانی می شوند هیچ پیروزی بدون درد نیست

هیچ پیروزی بدون درد نیست کاینات به پرسش هایتان پاسخ می دهد

کاینات به پرسش هایتان پاسخ می دهد چگونه در آفریقا میمون ها را شکار می کنند؟

چگونه در آفریقا میمون ها را شکار می کنند؟ ترسهایت را از بین ببر و بر آنها چیره شو

ترسهایت را از بین ببر و بر آنها چیره شو کتاب قورباغه را قورت بده

کتاب قورباغه را قورت بده آيا خشونت و مطالعه با هم رابطه دارند؟

آيا خشونت و مطالعه با هم رابطه دارند؟ 3 ویژگی افراد با نفوذ

3 ویژگی افراد با نفوذ مهمترین واژگان استارت آپی که هر کارآفرین باید بداند

مهمترین واژگان استارت آپی که هر کارآفرین باید بداند اسناد خزانه اسلامی چیست و چگونه از طریق خرید و فروش آن سود کنیم؟

اسناد خزانه اسلامی چیست و چگونه از طریق خرید و فروش آن سود کنیم؟ توصيه هاى ريچارد برنسون ميلياردر براى شما

توصيه هاى ريچارد برنسون ميلياردر براى شما ده کاری که مدیران چابک باید متفاوت انجام دهند

ده کاری که مدیران چابک باید متفاوت انجام دهند اقتصاد کینزی چیست؟

اقتصاد کینزی چیست؟تبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

بازار سهام; امكانات و حقوق سهامداران

سهام در بازرگاني و امور مالي به عنوان بخش يا پارهاي از مالكيت در يك بنگاه اقتصادي است. اين سهام به طور معمول در بازارهاي عمومي سهام قابل خريد و فروش هستند. چنانچه دارندهء سهام ميتواند نفع يا عايدي اين سرمايه را اگر بتواند آن را به قيمتي بالاتر از قيمت خريد بفروشد، به دست آورد.

شركتهاي سهامي، سهامداران را قادر ميسازند كه در منافع شركت شريك باشند. پرداختهاي مربوط به منافع مشاركت به سهامداران، سود سهام ناميده ميشود. به علاوه همچنان كه سهامدار در منافع شركت ذيحق است، در صورتي كه شركت در آستانه انحلال قرار گيرد در فروش خود كارخانه نيز صاحب حق است. سهامداران همچنين ميتوانند شخصا يا توسط نمايندگانشان، در موضوعات مربوط به شركت، راي بدهند. هنگامي كه شركت سهام تازهاي را منتشر ميسازد، آنان در خريد تعداد معيني از سهام عرضه شده قبل از عرضهء عمومي، داراي حق تقدم هستند. سهامداران همچنين گزارشهاي دورهاي، معمولا سه ماهه كه در آن اطلاعاتي در زمينهء روندهاي فعاليت شركت درج شده، دريافت ميكنند.

سهام معمولا قابل تبديل است; به اين معنا كه ميتوان به اشخاص ديگر واگذار و يا فروخت.

سهامدار به عنوان شخصيت داراي مالكيت بازرگاني و دارندهء مسووليت محدود در قوانين بازرگاني و تجارت، محسوب ميشود. مسووليت محدود به اين معناست كه سهامدار شخصا در قبال بدهي شركت مسوول نيست. بخش عمدهء سرمايهء سهامدار در صورت زيان دهي و سقوط فعاليتهاي شركت در معرض نابودي قرار ميگيرد. اين امر در صورتي رخ ميدهد كه زيانهاي شركت معادل سرمايهگذاري اوليه باشد. ميزان سرمايهگذاري صاحب سهام عبارت است از مبلغي كه در هنگام خريد سهام پرداخت شده است. اين ترتيبات با ساير شكلهاي سازمانهاي بازرگاني كه به عنوان واحد شخصي يا شراكتي شناخته ميشوند، تفاوت دارد. دارندگان واحدهاي اخيردر قبال بدهكاري ناشي از كسب و كارشان، شخصا مسووليت دارند.

● بنگاههاي اقتصادي_ چگونه سهام منتشر ميكنند؟

بنگاهها اقتصادي به منظور سرمايهگذاري در فعاليتهاي مربوط به خود، مبادرت به انتشار سهام ميكنند. اين روش افزايش سرمايه، فقط براي بنگاههايي كه به صورت شركت سهامي تشكيل شدهاند امكانپذير است و بنگاههاي شخصي و شراكتي فاقد چنين امكاني هستند. شركت سهامي وجوه حاصل از فروش سهام جديد را ميتواند به چندين شكل هزينه كند. بسته به نوع شركت و موضوع فعاليت آن،اين امر ميتواند در راه گسترش تحقيقات و توسعهء عمليات شركت صورت گيرد; اختصاص به خريد تجهيزات تازه شود; تسهيلات تازه و يا بهبود تسهيلات پيشين را تامين كند يا به استخدام نيروي كار جديد اختصاص يابد.

روش ديگر افزايش سرمايه عبارت است از سرمايهگذاري اعتباري كه از طريق فروش اوراق قرضه انجام ميشود كه نوعي وام با تحمل بهرهء معين است. با انتشار اوراق قرضه، شركت متعهد ميشود سود معيني را در دورههاي تعيين شده به وامگذار - دارندهء اوراق قرضه- بپردازد و در سررسيد، كل مبلغ آن را بازپرداخت كند. اين اوراق، گواهي وام هستند در حاليكه سهام گواهي مالكيت در شركت محسوب ميشوند. سهام و اوراق قرضه كلا به عنوان اوراق بهادار معرفي ميشوند. (در حال حاضر در ايران، شركتهاي سهامي بخش خصوصي مجاز به انتشار اوراق قرضه نيستند و اين حق صرفا در اختيار دولت به منظور جذب نقدينگي جامعه و به كارگيري آن در طرحهاي ملي و در مواردي حتي به هدف به كارگيري اين وجوه براي تامين كسر بودجهء دولت كاربرد دارد.)

هنگامي كه يك شركت در اولين گام مبادرت به انتشار سهام به صورت عمومي ميكند، از همكاري يك بانك سرمايهگذاري جهت راهاندازي بازار اوليهء سهام (IPO) استفاده ميكند. بانك سرمايهگذاري، سهام منتشره از سوي شركت را در قيمت توافق شده يكجا خريداري ميكند; آن گاه اين سهام را به مشتريان بانك و يا اشخاص ديگر عرضه ميكند. شركتهايي كه داراي بازار اوليه ميشوند معمولا شركتهاي تازهاي هستند كه به مبلغ قابل توجهي از سرمايه نيازمندند. يك شركت سهامي ميتواند فقط يك بازار اوليه داشته باشد، هنگامي كه براي اولين بار مبادرت به عرضهء عمومي سهام ميكند. پس از آن شركت به عنوان شركت سهامي عام شناخته ميشود. يك شركت سهامي عام كه نياز به افزايش سرمايه براي توسعهء بيشتر كسب و كار خود دارد ممكن است انتشار سهام بيشتري را در آينده درخواست كند. اين كار به عنوان افزايش سهام در آينده يا افزايش سهام در جريان ناميده ميشود.برخي شركتها ممكن است، شكل عمومي يعني شركت سهامي عام را انتخاب نكنند. در اين حالت، شركت به عنوان شركت خصوصي - شركت سهامي خاص - محدود ميشود. اين امر زماني از سوي موسسان شركت برگزيده ميشود كه آنان نخواهند ديگران را در سود خود شريك كنند يا مايل نباشند كنترل شركت در اختيار شركا قرار گيرد.

غالب اطلاعاتي كه روزانه توسط رسانههاي خبري در بارهء خريد و فروش سهام گزارش ميشود، دربارهء سهامي است كه قبلا منتشر شده است. خريد و فروش روزانهء سهام به ندرت به بازار اوليهء سهام مربوط ميشود. اكثريت سهام معامله شده به عنوان معاملات دست دوم سهام (IPS) محسوب ميشود. از اين رو شركتهايي كه در ابتدا اين سهام را انتشار دادهاند در اين عمليات مستقيما نقشي ندارند.

ارزش سرمايهاي شركت CAPITALIZED VALUE مربوط به ارزش بازار سهام شركت ميشوند كه قبلا منتشر شدهاند و هم اكنون در دست دارندگان اين سهام قرار دارند بنابراين از سوي آنان قابل خريد و فروش هستند. ارزش سرمايهاي شركت ممكن است بيشتر و يا كمتر از ارزش دفتري - يا اسمي - BOOK VALUE شركت باشد. ارزش دفتري - يا اسمي- عبارت است از ارزش داراييهاي شركت كه در صورتهاي مالي زير عنوان حقوق صاحبان سهام منعكس و از دفاتر رسمي شركت استخراج ميشوند. ارزش سرمايهاي شركت همچنين ممكن است بيشتر يا كمتر از ارزش جايگزيني Replacement Value شركت باشد; يعني ارزشي كه در حال حاضر اگر شركت تصميم به جايگزيني داراييهاي خود بگيرد، خرج برميدارد. شركتها برخي اوقات به تجزيه سهام split ميپردازند. به اين ترتيب كه سهام در جريان outstanding share را با سهام جديد به ارزش اسمي تازهاي معادل نيم، يك سوم و يا يك چهارم قيمت اسمي پيشين تعويض كند. دراين حالت هر سهم پيشين به دو، سه يا چهار سهم جديد تقسيم ميشود.

هنگامي كه يك شركت سهام خود را به اين ترتيب افزايش ميدهد، وجه تازهاي به دست نميآورد. تجزيهء سهام معمولا هنگامي كه مديريت شركت قيمت هر سهم شركت را خيلي بالا ميپندارد، انجام ميگيرد. به وسيلهء تجزيهء سهام و كاهش قيمت آن به چند بار كمتر، خريد سهام تازه توسط سرمايهگذاران بيشتري انجام ميگيرد و اين امكان را در اختيار شركت قرار ميدهد كه جهت افزايش سرمايهء شركت در آينده از طريق انتشار سهام در جريان جديد، خريداران بيشتري را جذب كند.

● مردم چگونه سهم ميخرند؟

نفع اقتصادي، انگيزهء ابتدايي را براي خريد سهام ايجاد ميكند. نفع يا بازده هر سهم شامل دو بخش است: سود سهامكه پرداختهاي دورهاي ناشي از فعاليت سودآور شركت طي يك دورهء مالي مشخص است را در برميگيرد; و افزايش بهاي بازار سهم كه ناشي از وجود تقاضا براي خريد آن در بازار سهام - بورس اوراق بهادار - است. در بازار سرمايه، يك سرمايهگذار در واقع فقط با دو گزينه جهت بهرهبرداري از سرمايهگذاري خود در يك شركت روبهرو ميشود. خريد سهم يا اوراق قرضه اوراق قرضه همانند يك مطالبهء مالي در مقابل شركت است و از لحاظ ريسك مالي بر تمامي انواع سهام اولويت دارد. از اينرواوراق قرضه به نسبت سهام، سرمايهگذاري مطمئنتري است; بهويژه در وضعيت ضدتورمي يعني دورهاي كه بهاي كالاها و خدمات همچنين بهاي انواع داراييها و از جمله سهام به طور عموميسقوط ميكنند. در حاليكه سهام معمولا در وضعيت تورمي يعني دورهاي كه بهاي كالاها و خدمات به طور عمومي افزايش مييابند، برتري دارد; زيرا سهام شاخص داراييهايي است كه احتمالا در شرايط افزايش عمومي قيمتها با نرخ بيشتري نسبت به بهاي ساير كالاها و خدمات رشد ميكند. در اين حالت چون قيمت اسمي اوراق قرضه - يعني بهايي كه شركت انتشاردهندهء اين اوراق در سررسيد آن متعهد به پرداخت است - ثابت است، نميتواند آنگونه كه سهام شركتها در اين اوضاع و احوال افزايش قيمت پيدا ميكند، سودي را از اين زاويه به صاحبان خود برساند.

● واسطهگري مالي

سرمايهگذاران ميتوانند به دو طريق متفاوت سهام داشته باشند. راه اول مالكيت مستقيم است كه سرمايهگذاران سهام شركت معيني را به سبد سهام (PORTFOLIO ) شخصي خود ميافزايند. به اين ترتيب حساب موجودي خود از سهام (ACCOUNT ) را افزايش دادهاند. نوع دوم، مالكيت مستقيم و از طريق مشاركت در يك شركت موسوم به واسطهگري مالي است. شركت واسطهگري مالي - نهاد سرمايهگذاري - از طريق مديريت سرمايهگذاري شركت كه وجوه سهامدار خود را در انواع مختلف سهام شركتهاي ديگر سرمايهگذاري ميكند تصور ميشود كه روش مطمئنتر از سرمايهگذاري در يك شركت معين است يعني واجد ريسك كمتري است. متنوعسازي سهام و ايجاد سبد سهام، وسيلهاي است كه سهامدار با احتمال خطر كمتري در سرمايهگذاري خود مواجه ميشود، زيرا ريسك (عدم اطمينان) در تعداد زيادي بنگاه اقتصادي و نه در تعداد كمي از آنها پخش ميشود. در اين حالت سرمايهگذاران، سهام شركت واسطهگري مالي را به حساب شخصي خود ميافزايند; در حالي كه شركت واسطه، خود مستقيما مالك سهام شركتهاي ديگر است.

● دلالها و كارگزاران

سرمايهگذاران معمولا جهت خريد و فروش اوراق بهادار از خدمات دلالها و كارگزاران استفاده ميكنند. برخي از اين كارگزاران به عنوان كارگزار تمام وقت محسوب ميشوند. كارگزاران تمام وقت، انواع گستردهاي از خدمات شامل شرايط مشاورهء سرمايه گذاري را براي سرمايهگذاران فراهم ميكنند. برخي ديگر، كارگزاران درصدي محسوب ميشوند. كارگزاران درصدي تنها به ارايهء خدمات در زمينهء خريد و فروش سهام به سفارش سرمايهگذاران ميپردازند. در مورد واسطهگريهاي مالي، سرمايهگذاران ميتوانند به طور مستقيم به آنان رجوع كنند. از اين قرار براي معامله با اين گروه، سرمايهگذاران نيازي به خدمات كارگزاران و دلالها ندارند. در هر دوي اين موارد، سرمايهگذار جهت تصميم گيري درباره اينكه با كدام يك از واسطهگريهاي مالي به معامله سهام بپردازد، بهتر است كه از مشاوره با مشاوران مالي متخصص در بازار سهام، استقبال كند.

تاریخ ارسال پست: 18 / 1 / 1399 ساعت: 5:21 بعد از ظهر