آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

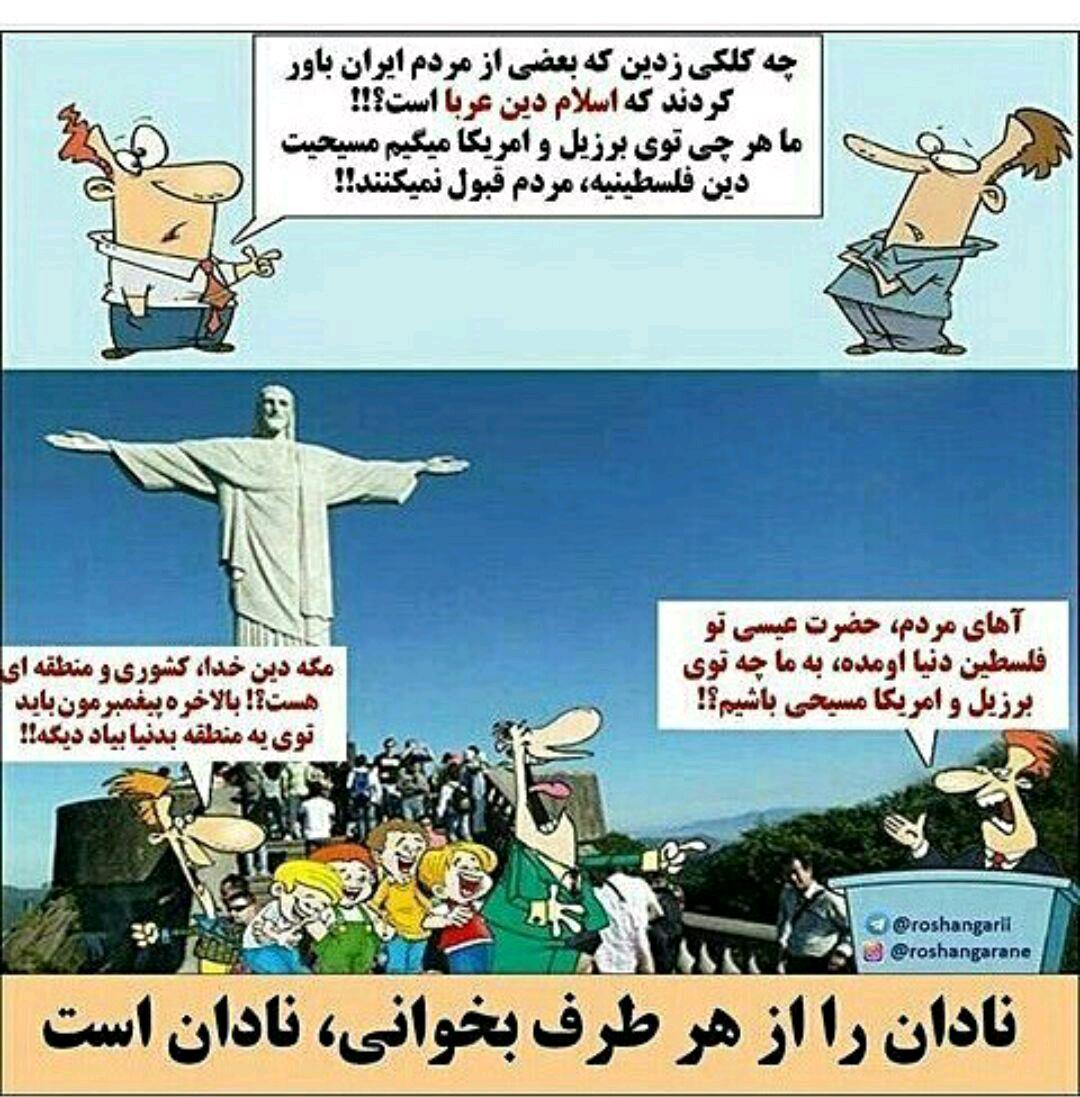

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

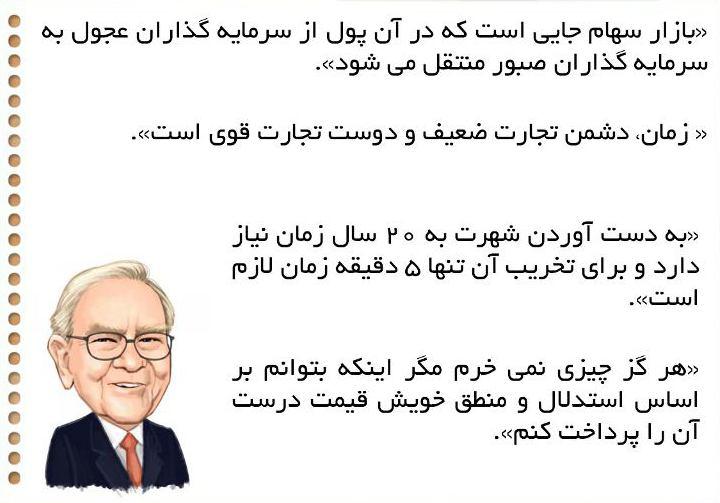

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

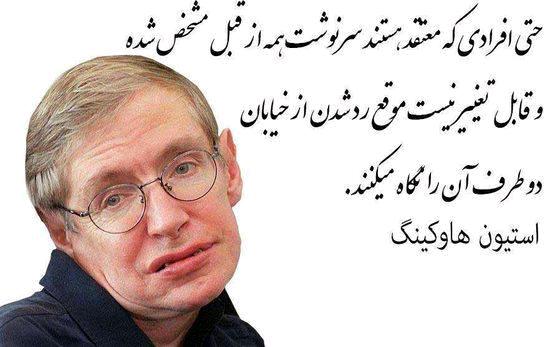

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

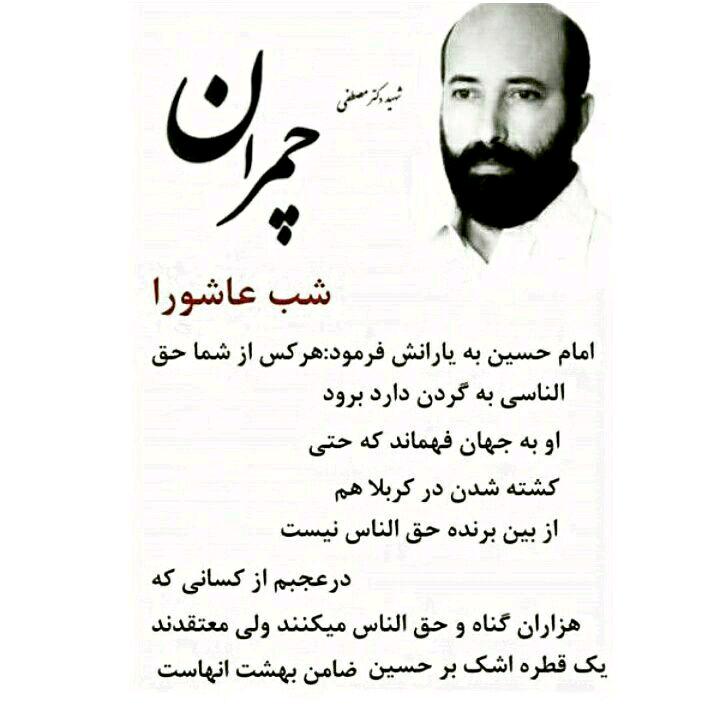

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

تعلیم و تربیت به معنای قضاوت خوب نیست(داستانی در مورد تعلیم و تربیت)

تعلیم و تربیت به معنای قضاوت خوب نیست(داستانی در مورد تعلیم و تربیت) روز خودتان را بایک نگرش مثبت شروع کنید

روز خودتان را بایک نگرش مثبت شروع کنید 9 عادت که شما را باهوش جلوه میدهد!

9 عادت که شما را باهوش جلوه میدهد! اگر در ازای کمک به دیگران...

اگر در ازای کمک به دیگران... راهکارهای دوام فعالیتهای کارآفرینی بعد از اجرا

راهکارهای دوام فعالیتهای کارآفرینی بعد از اجرا حق شناس باشید ولی انتظار قدردانی نداشته باشید

حق شناس باشید ولی انتظار قدردانی نداشته باشید داستان ماربزرگ با یک اره در نجاری

داستان ماربزرگ با یک اره در نجاری کسب و کاری ایجاد کنید که

کسب و کاری ایجاد کنید که شما علم را از چه کسانی اخذ می کنید؟

شما علم را از چه کسانی اخذ می کنید؟ شاخص جهانی حمایت از سالمندی

شاخص جهانی حمایت از سالمندی اثر اینترنت بر کسب و کار

اثر اینترنت بر کسب و کار احداث واحد بازیافت باطری فرسوده

احداث واحد بازیافت باطری فرسوده مرد نابینا و خبرنگار

مرد نابینا و خبرنگار پشت پرده جنگ های امریکا!؟

پشت پرده جنگ های امریکا!؟ ۸۰ درصد رفت و آمدهای شهری حذف خواهد شد!

۸۰ درصد رفت و آمدهای شهری حذف خواهد شد! 3 اقدام برای افزایش شجاعت

3 اقدام برای افزایش شجاعت ۱۲ تفاوت مهم بین کارمندان و کارآفرینان

۱۲ تفاوت مهم بین کارمندان و کارآفرینان ماجرای «وام بدون بهره» بانک نروژی چیست؟

ماجرای «وام بدون بهره» بانک نروژی چیست؟ سخنان آموزنده از پانزده کارآفرین بزرگ

سخنان آموزنده از پانزده کارآفرین بزرگ 4 نکته از وارن بافت برای سرمایه گذاران فردی

4 نکته از وارن بافت برای سرمایه گذاران فردیتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

اختيار معامله چيست؟

تنوع بخشيدن با ابزارهاي مالي مي تواند در مهار تورم و هدايت بهينه منابع مالي سرگردان به بخش هاي زيربنايي اقتصاد كشور تاثير داشته باشد.علاوه بر اين با توجه بع نبود ابزارهاي مالي كافي در بازار سرمايه ايران و به ويژه ، كمبود ابزارهاي لازم جهت كاهش ريسك موجود،شوراي بورس اوراق بهادار اقدام به تصويب معاملات اوراق اختيار كرده است.از آنجا كه اوراق اختيار در بورس اوراق بهادار تهران سابقه اي ندارد،ايجاد و استفاده از آن نياز به فرهنگ سازي بين سهامداران دارد.

اختيار معامله، اوراق بهاداري است كه به دارنده آن حق خريد يا فروش يك دارايي خاص را در قيمت معين و در تاريخ مشخص يا قبل از آن اعطا مي كند.اختيار معامله به عنوان يكي از اوراق بهادار اشتقاقي شناخته مي شود، كه از اوراق بهادار مشتق شده يا اشتقاقي اوراقي هستند كه ارزش آنها بستگي به ارزش يك دارايي ديگر دارد.اختيار معامله، قراردادي است بين دو گروه(يك خريدار و يك فروشنده)به نحوي كه خريدار از فروشنده اختيار معامله، حق خريد يا فروش يك سهم را در يك قيمت معين خريداري مي كند.

در اينجا نيز همانند تمام قراردادها هر طرف امتيازي را به طرف مقابل اعطا مي كند و خريدار به فروشنده مبلغي تحت عنوان حق شرط پرداخت مي كند كه در واقع همان قيمت اختيار معامله است.فروشنده نيز حق خريد يا فروش دارايي مذكور را در يك قيمت معين به خريدار اعطا مي كند.اختياري كه به خريد يك سهم داده مي شود اختيار خريد و اختياري كه براي فروش سهم داده مي شود،اختيار فروش گويند.قيمت تعيين شده اي كه خريدار اختيار معامله مي تواند دارايي را خريداري كرده يا بفروشد قيمت اعمال يا قيمت توافق ناميده مي شود.البته اوراق اختيار معامله مدت معيني نيز دارد.حق خريد يا فروش يك دارايي در يك قيمت معين مي تواند تا تاريخ انقضاي آن ادامه داشته باشد.

با توجه به طرفين قرارداد و همچنين نوع دارايي يا سهمي كه اختيار معامله دربرگيرنده آن است.اختيار معامله ها مي توانند اشكال مختلفي داشته باشند اما ويژگي هاي معيني وجود دارند كه در تمام اختيار معامله ها مشترك هستند.

۱) اول ، اين كه همراه هر قرارداد اختيار معامله يك حق،نه اجبار،براي خريد يا فروش وجود دارد.همان طور كه اشاره شد اختيار خريد حقي است براي خريد يك سهم و اختيار فروش حقي است براي فروش

۲) دومين ويژگي مشترك انواع اختيار معاملات اين است كه هر قرارداد اختيار معامله اي، يك خريدار و يك فروشنده دارد.خريدار اختيار معامله به عنوان دارنده اختيار معامله شناخته شده و داراي يك موقعيت فروش است كه در صورتي كه دارنده اختيار معامله آن را اعمال كند،مسئول انجام دادن تعهدات قرارداد است

۳) سومين ويژگي مشترك همه اختيار معامله ها،قيمت اعمال يا تاريخ اعمال است و مبلغي كه از سوي خريدار به فروشنده اختيار معامله پرداخت مي شود به حق شرط اختيار معامله معروف است.به اين معنا كه اختيار معامله در خود اوراق نهفته است و برگ جداگانه اي مورد نياز نيست.وقتي سهمي خريداري مي شود همراه آن يك اختيار معامله ديگر به خريدار داده مي شود و اين اختيار در آن خريد اول نهفته است.مي توان گفت اوراق مشاركت دولتي نيز تا حدودي اين ويژگي را دارند به اين معنا كه در هر زمان مي توان اوراق مشاركت را فروخت و تضمين قيمت بازخريد را حفظ كرد.يعني نهادي تضمين كننده است كه سالياني است در اقتصاد ايران كه آن را به قيمت اسمي بازخريد كند و اين نوعي رواج داشته كه بستر ساز بازار اوراق مشتقه خواهد بود.ما در زندگي روزمره خود با انواعي از اختيار معامله مواجه مي شويم

ـ مثال :

فرض نماييد شما تصميم داريد يكي از اقلام مورد نظرتان را فردا پس از مراجعه به فروشگاه خريداري كنيد.ولي در روز مراجعه متوجه مي شويد كه كالاي مذكور به فروش رفته است.مدير فروشگاه به شما يك برگه پيش فروش مي دهد كه به شما اجازه مي دهد هفته بعد به فروشگاه مراجعه كرده و كالاي مذكور را به همان قيمت خريداري كنيد.حال شما صاحب يك اختيار خريد(همان برگه پيش فروش)هستيد كه به شما اين حق را مي دهد كه كالاي مذكور را در قيمت تعيين شده خريداري كنحل، تصميم با شما است كه هفته بعد به فروشگاه مذكور مراجعه و آن كالا را تهيه نماييد و يا همان كالا را در جايي ديگر به قيمت مناسب پيدا كرديد و از رفتن به فروشگاه مذكور منصرف شويد.در صورت عدم مراجعههٔ شما از اختيار خريد استفاده نكرديد و در صورت مراجعه براي خريد كالاي مذكور، اختيار مطالعه را اعمال كرديد

ـ مثال :

فرض كنيد كه دولت اعلام مي كند كه محصولات كشاورزي را با قيمت معيني(تضمين شده)خريداري مي كند.كشاورزان پس از برداشت محصول بررسي مي كنند كه آيا قيمت بازار بالاتر از قيمت پيشنهادي دولت است يا خير؟اگر قيمت بازار بالاتر بوده آنها محصول خود را در بازار به فروش مي رسانند و اگر قيمت دولت بالاتر باشد محصول را به دولت مي فروشند با فروش به دولت ، كشاورزان از اختيار فروش خود استفاده كرده اند

تاریخ ارسال پست: 17 / 1 / 1399 ساعت: 1:18 قبل از ظهر

افزایش سرمایه شرکت ها و چرا شرکت ها افزایش سرمایه انجام می دهند؟

شرکت های پذیرفته شده در بازار سرمایه وقتی افزایش سرمایه می دهند،تعداد سهامشان نسبت به میزان(درصد)افزایش سرمایه،افزایش خواهد داشت.مثلا اگر شرکتی به میزان 100درصد افزایش سرمایه دهد،تعدادسهام شرکت دوبرابر خواهد شد.

به چند دلیل ممکن است که شرکت ها افزایش سرمایه دهند:

1-نیازبه منابع مالی جهت انجام طرح توسعه یا تامین سرمایه در گردش شرکت

2-جهت رعایت قوانین حداقل سرمایه موردنیاز(بانک،بیمه و...)بر اساس دستور العمل نهادهای نظارتی همچون بانک مرکزی یا بیمه مرکزی

3-جهت خروج از ماده 141 قانون تجارت که عنوان می کند شرکت ها زمانی که زیان انباشته آن ها بیش از نیمی از سرمایه شود،باید افزایش سرمایه را دردستور کار خود قراردهند؛

4-افزایش اعتبار شرکت نزد موسسات اعتباری و بانک ها جهت دریافت تسهیلات

افزایش سرمایه شرکت ها به چند طریق صورت می گیرد

افزایش سرمایه از محل سود انباشته و اندوخته ها

افزایش سرمایه از محل تجدید ارزیابی دارایی ها

افزایش سرمایه از محل آورده نقدی و مطالبات حال شده سهامداران

تاریخ ارسال پست: 28 / 11 / 1398 ساعت: 3:52 بعد از ظهر

هزینه های اولیه استارتاپ را به چه مواردی تخصیص بدهیم؟

مهدی زارع سریزدی

هزینههای اولیهی استارتاپ باید با دقت و برنامهریزی کامل انجام شوند چرا که سرمایهی این شرکتها در ابتدا محدود بوده و فرصت اشتباه به موسسان نمیدهد.

بوتاسترپینگ یکی از بهترین و کارآمدترین روشهای سرمایهگذاری استارتاپ در روزهای اولیهی تاسیس است. البته این راهکار دشوارترین روش نیز محسوب میشود چرا که منابع مالی، زمان، تیم، نیروی انسانی و بسیاری منابع در آن بسیار محدود هستند. بوتاسترپینگ اعتبار موسس و کنترل او روی استارتاپ را نیز افزایش میدهد؛ چرا که بدون وجود سرمایهگذاران یا مدیران بالادستی، بهتنهایی تصمیمگیری میکند.

بوتاسترپینگ بهمعنای راهاندازی استارتاپ با سرمایهی شخصی و حداقل هزینهها است

نکتهی اساسی در زمانی که سرمایهی اولیهی استارتاپ کم است یا به روش بوتاسترپینگ کار میکند، انتخاب زمینهی مناسب برای هزینه کردن سرمایه است. چرا که در این سبک از مدیریت استارتاپ اگر هزینهها به درستی انتخاب نشوند، ممکن است موسس استارتاپ سرمایه را در مسائلی بیاهمیت هزینه کند و از سرمایهگذاری در بخشهای با بازدهی بلندمدت غافل شود. در ادامهی این مطلب زومیت به بررسی چهار زمینهای میپردازیم که موسسان استارتاپ باید سرمایهی خود را در آنها هزینه کنند.

ابزارهای مناسب

استارتاپ نیز مانند هر کسبوکار دیگر به ابزار مناسب احتیاج دارد. این ابزارها بسته به نوع شرکت میتواند نرمافزاری، سختافزاری یا ابزارهای تولیدی باشد. به هر حال ابزار مناسب علاوه بر تضمین کیفیت خوب محصول نهایی، افزایش بازدهی و کارایی و کاهش هدررفت منابع را به همراه خواهد داشت.

ابزار آلات

حتی اگر محصول شما یک سرویس باشد، ابزارهای مناسب برای آن حیاتی هستند. کیفیت ایدهی شما، همچنین مالکیت معنوی آن و تمایز شما از بازار همگی در راهاندازی استارتاپ مهم هستند؛ اما اگر بازدهی اجرای ایده مناسب نباشد، تمامی این موارد بیفاید خواهند بود.

همانطور که اشاره شد در هزینه کردن سرمایه باید دقت به خرج دهید. پس در انتخاب و خرید ابزارها نیز حساس باشید. خرید آخرین مدل ابزارها با بیشتری امکانات، برای استارتاپ مناسب نیست. باید به دنبال مواردی باشید که قطعا نیازهای شما را به بهترین نحو برطرف کنند. امکانات اضافه، بهمعنای هزینهی اضافه خواهند بود و شما را از هدف اولیه یعنی هزینه کردن هوشمندانه دور میکنند. در نهایت به این نکته توجه کنید که هر خرید در این مرحله، یک سرمایهگذاری است و قطعا باید سرمایهگذاری با بیشترین نرخ بازگشت را انتخاب کنید.

فضای کاری مناسب

موسسان و کارمندان شرکتهای نوپا بسیار بیشتر از رقبای باسابقهی خود در محیط کار میمانند. آنها وظایف و کارهای زیاد و زمان کمی برای انجام آنها دارند. در نتیجه در قدم اول باید به دنبال محل کاری راحت و ترجیحا جذاب باشید. البته محیط کار استارتاپ نباید آنچنان لوکس بوده یا تصویری بسیار بزرگتر از وضعیت کنونی استارتاپ را نشان دهد. همین که شما و همکاران از کار در آنجا راضی باشید، به هدف اولیه رسیدهاید.

راحتی محل کار مهمتر از زیبایی و لوکس بودن آن است

علاوه بر انتخاب محل، وسایل دفتر کار نیز باید با دقت انتخاب شوند. میز، صندلی، نورپردازی، کمد و مواردی از این دست باید به بهترین نحو گزینش شوند تا فضایی ارگونومیک برای کارمندان ایجاد شود. نکتهی حیاتی در این بخش این است که به دنبال جلب توجه دیگران نباشید. محیط کاری هزینهای است که به راحتی میتواند شما را گرفتار کند و بخش عظیمی از سرمایه را ببلعد. تنها زمانی که استارتاپ شما ارتباطات متعددی با افراد بیرون داشته و نیاز به جلسات متعدد داشته باشید، میتوان محیط کار را کمی لوکستر و گرانتر انتخاب کرد.

موارد تاثیرگذار روی مشتری

این بخش به طور خلاصه مشخص میکند که سرمایهی استارتاپ در تمام موارد باید در جایی هزینه شود که روی مشتری تاثیر میگذارد. بهعنوان مثال افزایش انگیزهی تیم نیز روی محصول نهایی و در نهایت روی مشتری تاثیر میگذارد؛ پس در این دستهبندی قرار میگیرد. همیشه پیش از تصمیم برای هر هزینهی جدید، این سوال را از خود بپرسید: «آیا روی تجربهی مشتری تاثیر میگذارد؟»

اگر پاسخ سوال بالا مثبت بود، مراحل بعدی آسان خواهند شد. باید بازگشت این سرمایهی جدید را برای خودتان مشخص کنید. به بیان دیگر پس از رسیدن محصول به مراحل اولیه، هرگونه هزینهی جدید برای بهبود آن باید به سود مشتری باشد تا در نهایت سود شما را نیز افزایش دهد. در غیر این صورت شما در حال خرج کردن بیدلیل سرمایه هستید که برای هیچ استارتاپی خوب نیست.

مدیریت تیم

همهی کارشناسان کسبوکار در اهمیت تیم برای رشد استارتاپ همعقیده هستند. شما هرچقدر هم که فردی سختکوش و باانگیزه باشید، در ادامهی مسیر به کمک نیاز خواهید داشت. این کمک میتواند به شکل استخدام نیروهای آزادکار یا نیروهای ثابت باشد. به هر حال این هزینه، بخشی است که باید با دقت به آن پرداخته شود.

باارزشترین سرمایهگذاری استارتاپ روی اعضای تیم انجام میشود

اکثر موسسان استارتاپ تجربهی استخدام دیرهنگام نیرو را دارند. آنها با تصور صرفهجویی، زمان استخدام را عقب انداختهاند و در نهایت سرعت رشد خود را نیز کاهش دادهاند. در نتیجه انتخاب زمان صحیح برای جذب نیرو از چالشهای اساسی شما خواهد بود. استخدام نباید در زمانی انجام شود که سرتان شلوغ است؛ چرا که یک موسس استارتاپ همیشه کارهای زیادی برای انجام دارد. در مقابل بهترین زمان وقتی است که نیاز به انجام وظیفهای هست و شما مهارت کافی برای انجام آن را ندارید. مدیر فروش، برنامهنویس، مدیر امور مالی و مواردی از این دست، قطعا جزو نیازهای اولیهی شما خواهند بود. فراموش نکنید که نیروی کاری مناسب، بهترین سرمایهگذاری برای استارتاپ است.

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 6 / 3 / 1397 ساعت: 7:59 بعد از ظهر

انسان های موثر چه عادت هایی دارند

با استفاده از یافته های کتاب هفت عادت مردمان موثر نوشته استفان کاوی به این سوال پاسخ می دهیم:

آدم هایی که در زندگی و جامعه تاثیر گذار هستند هفت عادت مهم رفتاری را در خود ایجاد کرده اند که این عادت ها روزانه آنها را به سمت اهداف شان پیش می برند

1 آنها می دانند از زندگی شان چه چیزی می خواهند جهت گیری روشنی دارند و اهداف خود را به روشنی و وضوح تعیین کرده اند.

2 آنها منابع، انرژی و امکانات خود را براساس اولویت های زندگی به کار می گیرند زندگی براساس اولویت ها عادت همیشگی آنهاست.

3 آنها در قبال خود، خانواده، محیط کار و جامعه ای که در آن زندگی می کنند فوق العاده مسئولیت پذیر هستند و مسئولیت پذیری خود را نه در شعار بلکه در عمل اثبات می کنند.

4 بینش و رفتار آنها مبتنی بر الگوی برنده-برنده است یعنی وقتی فکر می کنند فقط به منافع خود نمی اندیشند بلکه منافع همه افرادی را که آن فکر بر آنها تاثیر می گذارد را در نظر می گیرند و در عمل هم بگونه ای رفتار می کنند که هیچ کس بازنده نباشد بلکه همه ذی نفع ها در بازی احساس برنده بودن می کنند.

5 آنها از مشکلات فرار نمی کنند و آنها را گردن دیگران نیز نمی اندازند بلکه عادت دارند مسائل را ابتدا کاملا درک کنند، ابعاد آنرا بشناسند و تعریف درستی از صورت مسئله داشته باشند و سپس آنرا به افرادی که در حل مشکل نقش آفرین هستند می فهمانند این عادت آنها را در ایجاد تفاهم در سخت ترین مسائل توانمند ساخته است.

6 هم افزایی هنر آنهاست آنها این توانمندی را در خود ایجاد کرده اند که بتوانند توان های خود را با قابلیت های دیگران هم افزا نمایند مثلا اگر منابع مالی دارند اما خوش فکر یا متخصص نیستند با یک فرد متخصص مورد اعتماد کار اقتصادی مطمئنی را انجام می دهند یا بلعکس و... آنها می دانند همکاری و مشارکت از ضرورت های موفقیت در عصر جدید است همکاری هایی که منجر به ایجاد توانمندی جدید و قابلیت های لازم برای انجام کارهای بزرگ و موثر شود.

7 یک عادت خوب دیگر آنها این است که خود ارزیابی مستمری دارند و این طریق ضعف ها، کاستی ها را به صورت منظم تشخیص و اصلاح می کنند این عادت آنها را قادر ساخته است که در کار و زندگی شان بهبود مستمر داشته باشند.

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 24 / 11 / 1396 ساعت: 7:40 بعد از ظهر

"در تخصیص منابع مالی به بخش مولد و صنایع اقتصادی کشور به چه عواملی باید توجه شود؟"

- محوریت قرار دادن امر حمایت از تولید و اشتغال در کلیه ابعاد بانکداری کشور ،

- تلاش در جهت استمرار بهبود نسبی محیط کسب و کار ، کنترل و مدیریت نرخ تورم و افزایش رشد اقتصادی کشور،

- افزایش اعتماد ، ترویج امید و نشاط میان آحاد جامعه در رویکرد های بانکی و افزایش کیفیت خدمات به آنان ،

- حفظ ثبات اقتصاد کلان کشور و هدایت فعالان اقتصادی کشور به اتخاذ روش هایی مبتنی بر قانونگرایی ،

- احصاء مداوم عوامل موثر برافزایش رونق اقتصادی و بهبودمعیشت مردم ، توسعه اشتغال ، رفع مشکل بیکاری ، جذب سرمایهگذاری خارجی ، خصوصیسازی بمنظور مردمی کردن اقتصاد کشور از سوی دولتمردان و مسئولان ،

- افزایش کارایی و کاهش موانع در فرایند تامین مالی نظام بانکی بمنظور حداقل کردن هزینه تامین مالی ،

- توجه به برنامه های اصلی اقتصاد کشور در مسیر اهداف مورد نظر چشم انداز ۱۴۰۴، و اعمال مدیریت جهت تخصیص منابع به سرفصل های پیش بینی شده در برنامه ها ،

- توجه به اصول سیاست های اقتصاد مقاومتی ،

- بستر سازی جهت استفاده حداکثری از منابع بازار مالی داخلی ،

- افزایش قابلیت نظام بانکی در تعاملات بینالمللی پولی با افزایش ثبات ، انعطاف پذیری و سلامت نظام بانکی ،

- بازنگری فرایند پرداخت تسهیلات از طریق عقود اسلامی ،

- تضمین اصالت قراردادهای منعقده و جلوگیری از اشاعه عقود صوری در سیستم پولی کشور ،

- تعیین نوع عقود از حیث وجه مبادلاتی یا مشارکتی آنها با دقت در تعیین موضوع مورد معامله و مدت اعتبار آنها،

- حرکت در مسیر بهبود قوانین و روش های بانکداری بدون ربا و اسلامی ، در جهت برداشتن گام های موثر به سمت برقراری عدالت اجتماعی و بهبود وضعیت زندگی آحاد جامعه ،

- پرهیز جدی از صرف منابع مالی بانکها به تامین نیازهای جاری دولت ،

- حداقل شدن اتکا دولت بر منابع بانکی بمنظور تامین وجوه مورد نیاز هزینههای غیر سرمایه ای،

- ارتقای درجه شفافیت نظام مالی به عنوان یک عامل مهم نقش اثرگذاری در بهبود شرایط سرمایه گذاری در راستای تحقق اهداف سیاستهای کلی اقتصاد مقاومتی و قانون رفع موانع تولید رقابتپذیر ،

- اعمال روش هایی که منتج به کاهش هزینههای تامین مالی بنگاههای اقتصادی و همچنین هدایت منابع به سوی بخشهای تولیدی و مولد می گردد.

- تلاش در جهت افزایش سرمایه پایه بانکهای دولتی متناسب با روند تغییرات و نیازهای بانکها و بهبود نسبت کفایت سرمایه بانک های دولتی بمنظورحراست از منافع سپردهگذاران ،

- هدایت نقدینگی ها به سمت تامین نیاز های مالی واحدهای اقتصادی دارای ظرفیت تولید صادراتمحور ، اشتغالآفرین و دارای بازدهی بالا به منظور تعمیق رونق اقتصادی کشور.

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 10 / 8 / 1396 ساعت: 6:38 بعد از ظهر

خرج پول بیشتر نسبت به درآمد

فرض کنید میزان خالص درآمد شما 6 هزار دلار در ماه باشد، ولی میزان مخارجتان 7 هزار دلار. بدون بودجهبندی و هشیاری کامل در مورد جریان مالی ماهانه خود، چگونه انتظار دارید که به آنچه می خواهید برسید؟ برای اینکه به موفقیت برسید، باید یک نظام بودجهبندی ماهانه برای خود ایجاد کرده و هزینههای غیرلازم را کاهش دهید. میزان پس انداز خود را مرتبا بررسی کنید تا مطمئن شوید میزان پولی که در میآورید بیش از خرج شماست.

پسانداز ناکافی

بر اساس بررسی اعتماد بازنشستگان در موسسه تحقیقات شاغلان در سال 2015، در حدود 57 درصد از کارمندان آمریکایی کمتر از 25 هزار دلار سرمایه گذاری و پس انداز خانگی دارند؛ در حالیکه 28 درصد کارمندان حتی پساندازی کمتر از 1000 دلار دارند. بازنشستگانی که این روزها بیش از قبل عمر میکنند، هزینههای سلامت خود را سالانه افزایش دادهاند. به منظور تغییر رفتار پساندازی، از همین امروز شروع به یک برنامه پسانداز خودکار کنید؛ چراکه سرمایهگذاران ابتدا پسانداز کرده و سپس هزینه میکنند.

نداشتن برنامه مالی مکتوب

بر اساس شاخص VRR، در حدود 17 درصد از کارمندان و 26 درصد از بازنشستگان به نوشتن یک برنامه مالی اقدام میکنند. این بدین معناست که بیش از 80 درصد کارمندان و در حدود سهچهارم بازنشستگان به این امید هستند که بدون یک نقشه کلی و یک برنامه مشخص به هدف خود برسند. این موضوع مشابه این است که در اتومبیل خود نشسته و بدون داشتن آدرس، نقشه یا قطبنما به سمت مقصد رانندگی کنید. رانندگی بدون کمک یا بدون دانستن اینکه به کجا میروید بسیار کم مشاهده میشود، در حالی که مردم همیشه این رفتار را با وقت و منابع مالی خود انجام میدهند.

تاریخ ارسال پست: 18 / 8 / 1395 ساعت: 8:41 بعد از ظهر

ارزشيابي شركتهاي كوچك

نويسنده: محمد آزاد

چکيده:

امروزه با جهاني شدن بازارها، تحولات رقابتي، تقاضا براي منابع مالي جديد و انتظارات روزافزون سرمايهگذاران، شركتهاي كوچك بيش از پيش مورد توجه قرار گرفتهاند. تقريبا تمام تصميمگيريهاي مالي مستلزم تعيين ارزش افزودهاي است كه به موجب اين تصميمات كسب خواهد شد.

ارزشيابي شركتهاي كوچك

● مقدمه:

امروزه با جهاني شدن بازارها، تحولات رقابتي، تقاضا براي منابع مالي جديد و انتظارات روزافزون سرمايهگذاران، شركتهاي كوچك بيش از پيش مورد توجه قرار گرفتهاند. تقريبا تمام تصميمگيريهاي مالي مستلزم تعيين ارزش افزودهاي است كه به موجب اين تصميمات كسب خواهد شد. شركتها براي ايجاد ارزش نه تنها از سوي سهامداران بلكه از طرف كليه ذينفعان تحت فشار قرار دارند. شركتهاي كوچك بايد تلاش كنند تا بتوانند به صورت موثري با شركتهاي بزرگ رقابت كنند.

صاحبان شركتهاي كوچك بايد آگاه باشند كه حداكثر كردن ارزش ايجادشده تنها در سايه بهكارگيري كارا و اثربخش منابع، ميسر است كه خود نيازمند برنامهريزي و كنترل دقيق عمليات شركت است. برنامهريزي و كنترل عمليات مستلزم داشتن تواناييهاي لازم براي پيشبيني و تشخيص رابطه بين انتظارات مالكان حال و آينده است. از زماني كه شركتهاي كوچك در مراحلي از رشد، بهطور گستردهاي به دنبال تامين منابع مالي برآمدند، نياز خاصي به محاسبه ارزش ايجاد شده در شركتهايشان احساس كردند. السن و نايت (۱۹۹۷) ميگويند: «ايجاد ارزش براي سهامداران با ايجاد ارزش براي ساير ذينفعان همسو و سازگار است». البته واژه ارزش، مفهوم كلـــي را شامل ميشود كه از نظر سهامداران و ساير ذينفعان با توجه به منافع هر يك، به اشكال مختلف تعبير ميشود.

شركتهاي داراي نرخ بالاي ايجاد ارزش، ميتوانند سريعتر رشد كنند، راحتتر به بازارهاي سرمايه دسترسي پيدا كنند، شرايط بهتري براي كاركنان خود فراهم آورند و قابليت بيشتري براي اداره منابعشان داشته باشند. بنابراين ايجاد ارزش ميتواند معرف وجود ساختارهاي رشد يافته باشد. در چنين ساختارهايي منافع مشتريان نيز بهتر تامين ميشود چرا كه شركت ميتواند سرمايههايي با هزينه كمتر جذب كند. پايين بودن هزينه سرمايه در فعاليتهاي سرمايهگذاري موجب ميشود انتظارات مشتريان در زمينه قيمت كالا يا خدمات تامين شود.

در اين تحقيق سعي شده است مسائل مربوط به ارزشيابي شركتهاي كوچك مورد بررسي قرار گرفته و همچنين مزيت كاربرد مدل اهلسن و قدرت پيشبيني كنندگي اين مدل در مقايسه با ساير مدلهاي سنتي ارزشيابي بررسي شود.

● مشكلات ارزشيابي شركتهاي كوچك

هدف از ارزشيابي يك شركت، برآورد قيمتي است كه بر مبناي آن، گروه خريداران و فروشندگان در شرايط كاملا آگاهانه و فارغ از هرگونه اجبار اقدام به معامله واحد تجاري ميكنند. در صورتي كه فرض شود بازارهاي سرمايه در سطح نيمه قوي از فرضيه بازار كارا قرار دارند (يعني تمام اطلاعات در قيمت سهام منعكس شده است) آنگاه آخرين قيمت معامله شده سهام يك شركت سهامي عام، ارزش آن شركت را دقيقا به ما خواهد داد. بنابراين تعيين ارزش يك شركت بزرگ سهامي عام كه سهام آن در بازار، معامله ميشود، امري نسبتا آسان است، ولي تعميم اين فرضيه در مورد شركتهاي كوچك غير قابل تصور است. بسياري از صاحبان شركتهاي كوچك تمايلي ندارند كه مالكيت شركت از طريق عرضه سهام به عموم در دست عده بيشتري قرار گيرد. وقتي ماهيت ارزش شركتي قابل رويت نباشد، بحث درباره روشهايي كه بر مبناي ارزش قرار دارند، مشكل است. علاوه بر اين در شركتهايي كه مالكيت آنها در دست عده محدودي حفظ ميشود كه اين عده هم مالك و هم مدير آن شركت هستند، ممكن است ارزش مالكيت- مديريت بيش از ارزشهاي مادي باشد. ارزشيابي يك شركت كوچك مستلزم شناخت ويژگيهايي است كه در مدلهاي ارزشيابي شركتهاي بزرگ سهامي عام، در نظر گرفته نميشود.

ويژگيهاي منحصربهفرد شركتهاي كوچك ميتواند مجموعهاي از مشكلات و مسائل مالي را ايجاد كند كه هيچ گاه در مورد شركتهاي بزرگ مشاهده نميشود. وجود همين تفاوتها است كه موجب شده مديران و مالكان شركتهاي كوچك معيارهاي متفاوتي را در تصميمگيريهاي مالي خود لحاظ كنند و به دنبال انواع مختلف راهكارهاي تامين مالي باشند.

سهام شركتهاي بسيار كوچك به ندرت در حجم معاملات سهام يك شركت بزرگ خريد و فروش ميشود. سرمايهگذاران بالقوه براي خريد سهام شركتهاي كوچك معمولا خيلي سخت تر ميتوانند اطلاعات لازم را كسب كنند.

هيتون (۸۹۹۱) بيان ميكند: «كسب اعتبار از سوي شركتهاي كوچك نسبت به شركتهاي بزرگ بسيار دشوارتر است». استراتژيهاي مالي نيز تحت تاثير اندازه شركت است، بهطوري كه شركتهاي كوچك بايد در مقابل كسب بازده بالاتر ريسك بيشتري نسبت به شركتهاي بزرگ تقبل كنند. بهعلاوه شركتهاي كوچك اغلب از طرف سهامداران موسس اداره ميشود كه ممكن است فاقد دانش و تجربه كافي در مسائل مالي باشند. به اين ترتيب اغلب شركتهاي كوچك از سوي مجموعهاي از افراد كه در برنامهريزي و كنترل استراتژيها مكمل يكديگر هستند، اداره نميشود و اين يعني انعطافپذيري كمتر در مقابل مراحل رشد شركت. شركتهاي كوچك در مقايسه با شركتهاي بزرگ با هزينههاي بالاتري نيز روبهرو هستند (هزينههاي معاملات، دعاوي مطروحه و هزينههاي مربوط به ورشكستگي).

بالاخره اينكه در مقايسه با شركتهاي بزرگ در بيشتر قراردادهايي كه بين شركتهاي كوچك و ساير ذينفعان بيروني وجود دارد، اعتبار مالكان نقش اصلي را ايفا ميكند.

● معيارهاي ارزشيابي سهام

فرآيند تعيين ارزش يك سهم معين را ارزشيابي سهم گويند. يك روش ارزشيابي ايدهآل به گونهاي طراحي شده است كه بتواند ارزش كليه سهام را بهطور دقيق اندازهگيري كند. اگر يك سرمايهگذار در زمان انجام معامله، سهام معيني را زير قيمت خريداري كند، قيمت آن سهم به تدريج افزايش خواهد يافت تا زماني كه در قيمت «مشخص» آن را به فروش برساند و سپس وارد معامله ديگري از «خريد» شود بنابراين هيچ روش كاملي براي ارزشيابي سهام وجود ندارد.

ارزشيابي سهام يكي از مسائل بسيار پيچيده است و هيچ مدل ارزشيابي وجود ندارد كه بتواند به درستي ارزش ذاتي يك سهم را پيشبيني كند. حتي هيچ مدلي وجود ندارد كه بتواند پيشبيني دقيقي از تغييرات قيمت در آينده را ارائه دهد. به هر حال مدلهاي ارزشيابي سهام مبنايي براي مقايسه و سنجش معيارها و عوامل مربوط به ارزش سهام را ارائه ميدهند. به علاوه با استفاده از برخي مدلهاي ارزشيابي ميتوان در شرايطي كه سهام «پايينتر از ارزش واقعي» معامله ميشوند، حدود ميانگين نرخ بازده بازار را محاسبه كرد.

● مدلهاي ارزشيابي سهام

براي ارزشيابي سهام مدلهاي مختلفي وجود دارد. برخي از اين مدلها ساده و برخي پيچيـــده هستند. در اكثر مدلهاي پيچيده عواملي مثل: ارزش دفتري سهام، سودهاي آتي، درصد تقسيم سود، نرخ بهره بدون ريسك، ريسك سهم يا همان بتاي سهم و زمان را ديد.

ارزش دفتري بيانگر ارزش جاري يك سهم است كه محافظهكارانهترين برآورد از ارزش آن است. ارزش دفتري مبنايي براي پيشبيني سودهاي آتي است كه براي تعيين ارزش ذاتي سهام بهكار ميرود. البته به جز مواردي كه هيچ گونه سود نقدي به سهامداران پرداخت نميشود، يعني درصد تقسيم سود صفر است. بنابراين مشخص ميشود كه در بيشتر مدلها، سودهاي آتي تضمين شده نيست و نميتوان گفت حتما بهطور كامل در ارزش يك سهم لحاظ شده است. نرخ بهره بدون ريسك، ميتواند نرخ بازده سرمايهگذاري باشد كه از سوي دولت تضمين شده است. بهعلاوه دورهاي كه يك سهم معين بازده بالاتري از نرخ بهره بدون ريسك، متوسط صنعت يا كل بازار دارد، بسيار مهم است. متوسط نرخ بازده شركتهاي جديدالتاسيس در حال رشد نوعا بسيار بالا خواهد بود و در مقابل شركتهاي قديمي تر متوسط نرخ بازده پايدارتري خواهند داشت. زمان و شايد مهمتر از آن ريسك سهم، دو متغيري هستند كه باقي ميماند و البته با توجه به ويژگيهاي هر مدل خاص به روشهاي مختلف قابل محاسبه هستند، در تحقيق حاضر ارزش ذاتي به دست آمده از برخي مدلهاي پيچيده مدل ارزشيابي اهلسن و ساير مدلهاي سنتي ارزشيابي براي شركتهاي كوچك مقايسه و بررسي شده است. كليه ارزشهاي واقعي بازار و ساير متغيرهاي غير بازار مربوط به پايان سال ۲۰۰۰ ميلادي است. مدلها و متغيرهاي بهكار رفته در زير تشريح شده است.

● مدلهاي اهلسن

مدل اهلسن، روشهاي ساده و در عين حال قدرتمندي را براي محاسبه ارزش بنيادي سهام قابل معامله در بازار به حسابداران و مديران مالي ارائه ميكند. بهعلاوه اين مدل به سرمايهگذاران كم تجربه يا فاقد تجربه در زمينه تحليلهاي مالي امكان ميدهد كه به سرعت ارزش بنيادي يك شركت را برآورد كنند. برخلاف مدل ارزش افزوده اقتصادي كه مورد توجه سرمايهگذاران (اعم از سهامداران يا اعتباردهندگان) با ديد بلندمدت قرار دارد، مدل اهلسن تنها به سرمايهگذاران معمولي تاكيد ميكند.

دلايل بسياري وجود دارد كه باعث ميشود روش ارزشيابي اهلسن نسبت به ساير مدلهاي ارزشيابي سنتي از قبيل مدلهاي مبتنيبر جريانهاي نقد تنزيل شده و سودهاي نقدي تنزيل شده به ويژه در مورد شركتهاي كوچك كاربرد بيشتري داشته باشد. در روشهاي ارزشيابي سنتي مزبور فرض شده است كه شركتها هر سال سود سهام خود را پرداخت ميكنند و اين در حالي است كه بسياري از شركتهاي كوچك حتي آنهايي كه از سود آوري بالايي برخوردارند و در بازار مورد معامله قرار ميگيرند، هرگز سود سهام پرداخت نكردهاند. پس چگونه بايد سهام چنين شركتهايي را مورد ارزشيابي قرار داد؟

مدلهاي مبتنيبر جريانهاي نقد تنزيل شده نيز اشكالاتي دارند به طور مثال اين مدلها ارزش شركت را به طور كلي به جريان سودهاي آتي آن مرتبط ميداند و به ساير اطلاعات مربوط و موجود در ترازنامه توجهي ندارد. در واقع در مدلهاي مبتنيبر جريانهاي نقد تنزيل شده بحث مربوط به ترازنامه در ارزش يك شركت، به جريانهاي نقدي (سودهاي) طرحهـاي آتي محدود است. اين مساله باعث ميشود پيشبيني دورههاي آتي نقش بيشتري در ارزشيابي شركت داشته باشد كه اين خود علت اصلي بروز مشكلاتي در زمينه برآورد ارزش نهايي است. روش ارزشيابي اهلسن مشكل مربوط به ارزش نهايي را با برنامهريزي سود باقيمانده آتي كاهش داده است. در ضمن اطلاعات اوليه لازم در مدل ارزشيابي اهلسن به راحتي از اطلاعات موجود در صورتهاي مالي قابل استخراج است و يا با استفاده از مدل ارزشيابي داراييهاي سرمايهاي قابل محاسبه ميباشد. رابطه مدل اهلسن به شكلي كه در اكثر متون مالي و حسابداري رايج است در زير ارائه شده است.

كه:

٭tP= ارزش محاسباتي هر سهم در زمان t است.

tB= ارزش دفتري هر سهم در زمان t است.

ROE: نرخ بازده حقوق صاحبان سهام كه برحسب درصد بيان ميشود و از تقسيم سود متعلق به سهامداران عادي بر ميانگين سهام عادي به دست ميآيد.

er= نرخ هزينه سرمايه شركت (با استفاده از مدل CAPM برآورد ميشود).

در اين مقاله مدلهاي اهلسن پايه و اهلسن بتاي اهرمي براي پيشبيني و محاسبه ارزش شركتهاي كوچك بهكار برده شده است.

● مدل اهلسن پايه

اين مدل اهلسن، نمونهاي از يك مدل ارزشيابي مبتنيبر جريانهاي نقدي است، كه معمولا از اطلاعات موجود و واقعي سهام استفاده ميكند. در اين مدل كليه عوامل موثر از قبيل ارزش دفتري، سودهاي آتي، درصد تقسيم سود، نرخ بهره بدون ريسك، ريسك سهم و زمان لحاظ شده است. در انجام محاسبات نرخ بازده اوراق قرضه دولتي به عنوان نرخ بهره بدون ريسك و دوره زماني ارزشيابي ۱۰سال است. ريسك سهم معادل بتاي سهم در نظر گرفته ميشود.

● مدل اهلسن بتاي اهرمي

اين مدل كاملا شبيه مدل قبلي است، بهجز در مورد ريسك سهم يا همان بتا كه بهواسطه سطح اعتبار سهم، تعديل شده است. در اين مدل سطوح اعتباري بالا معرف ريسك بالاتر سهم ميباشد.

● مدلهاي مبتنيبر بازار

دو مدل از رايجترين مدلهاي ارزشيابي مبتنيبر اطلاعات بازار در زير مورد بررسي قرار گرفته است.

● مدل ارزش ذاتي بر مبناي PEG

در اين مدل چنين بيان ميشود كه نسبت قيمت به سود هر سهم ( P/E) در صورتي كه قيمت بهطور منصفانه تعيين شده باشد، معادل نرخ رشد آن سهم است. نسبت قيمت به سود هر سهمي كه بالاتر (پايينتر) از قيمت واقعي خود معامله ميشود، در مقايسه با نرخ رشـد مورد انتظارش بالاتر (پايين تر) خواهد بود. در واقع نسبت قيمت به سود هر سهم (P/E) به نرخ رشد سود است.

PEG= (P/E) (earning growth percentage)e

و ارزش ذاتي يك سهم بر مبناي برابر است با قيمت روز بازار آن سهم تقسيم بر PEG:

PEG Value = observed current market price / PEG

مدل ارزش ذاتي بر مبناي نسبت قيمت به سود هر سهم پيشبيني شده

در اين مدل فرض ميشود همواره هر سهم داراي نسبت قيمت به سود هر سهم (P/E) ثابت است. بنابراين با استفاده از نسبت قيمت به سود هر سهم ميتوان ارزش ذاتي سهام را پيشبيني كرد. البته براي اين منظور لازم است دو نسبت قيمت به سود هر سهم محاسبه شود. يكي بر مبناي سود جاري و ديگري بر مبناي سود پيشبيني شده سال آتي كه از سوي تحليلگر برآورد ميشود. به عبارت ديگر:

همانطور كه مشاهده ميشود در هر دو مدل ياد شده براي محاسبه ارزش ذاتي سهام، پيشبيني سودهاي آتي ضروري است.

● تحليل آماري

نمونه بررسي شده شامل ۴۷۷ شركت كوچك از ۱۰ صنعت است. در جدول شماره يك اطلاعات مربوط به آمار توصيفي و نتايج به دست آمده از هر يك از مدلهاي اهلسن و بازار ارائه شده است.

نزديكترين ميانگين قيمتهاي پيشبيني شده به ميانگين قيمتهاي واقعي مربوط به مدل اهلسن بتاي اهرمي است. بهعلاوه انحراف معيار هر دو مدل اهلسن از مدلهاي بازار كمتر است. جهت تجزيه و تحليل بيشتر آزمونهاي آماري زير انجام شده است.

نخستين آزمون، بررسي همبستگي پيرسون بين قيمتهاي واقعي و برآورد شده بر اساس هر يك از مدلها است. نتايج به دست آمده در جدول شماره ۲، ارائه شده است. قويترين همبستگي (۷۲۵۵/۰) بين قيمت واقعي سهام و قيمت محاسبه شده بر اساس مدل پيشبيني شده وجود دارد. ضعيفترين همبستگي (۳۹۳۴/۰) GEP مربوط به نتايج به دست آمــده از مـدل مبتنيبر است. دو مدل مزبور همان دو مدل مبتنيبر بازار هستند. نتايج مربوط به مدلهاي اهلسن به ترتيب ۵۳۰۶/۰ و ۵۰۰۸/۰ است كه بيانگر يك رابطه قوي بين قيمتهاي واقعي و پيشبيني شده هستند.

در گام بعدي خطاي پيشبيني هر يك از مدلها بررسي شده است. خطاي پيشبيني در واقع تفاوت بين قيمت پيشبيني شده با قيمت واقعي است و خطاي مطلق پيشبيني از قدر مطلق خطاي پيشبيني به دست ميآيد.

مدل اهلسن بتاي اهرمي كمترين ميانگين خطاي پيشبيني را با ۲۷/۴ داشته است. نسبت ميانگين خطا به ميانگين قيمت واقعي (۲۷/۴ تقسيم بر ۶۳/۱۷) ۲/۲۴درصد است. مدل پيشبيني شده با ميانگين خطاي ۱۹/۵ در رده دوم قرار دارد. دو مدل مزبور بر اساس نتايج به دست آمده براي ميانگين مطلق خطاي پيشبيني نيز در ردههاي اول و دوم قرار ميگيرند با اين تفاوت كه مدل پيشبيني شده با ۹۸/۶ كمترين ميانگين مطلق خطا و مدل اهلسن بتاي اهرمي با ۹۴/۸ در رتبه دوم است.

● نتيجهگيري

در اين نوشتار مزيت كاربرد مدل اهلسن نسبت به ساير مدلهاي ارزشيابي سهام به خصوص در مورد شركتهاي كوچك بررسي شد. قيمتهاي واقعي با قيمتهاي برآوردشده حاصل از دو مدل اهلسن و بازار مورد مقايسه قرار گرفت. بهطور كلي نتايج نشان داد در پيشبينيهاي انجام شده مدل اهلسن نسبت به مدل مبتنيبر بازار از دقت بالاتري برخوردار است.

روش ارزشيابي اهلسن نسبت به ساير مدلهاي ارزشيابي سنتي از قبيل مدلهاي مبتنيبر جريانهاي نقد تنزيل شده و سودهاي نقدي تنزيل شده كاربرد بيشتري دارد. بيشتر شركتهاي كوچك هيچ گونه سود نقدي پرداخت نميكنند، بهعلاوه در خيلي از موارد دسترسي بهاين قبيل اطلاعات بسيار دشوار است. مدلهاي مبتنيبر جريانهاي نقد تنزيل شده نيز براي شركتهاي كوچك مناسب نيستند، چون مدلهاي يادشده مشكلات زيادي با تعيين ارزش نهايي دارند كه برآورد آن بهويژه براي شركتهاي كوچك يا در حال رشد مشكل است. البته مدل ارزشيابي اهلسن اين مشكل را با برنامهريزي سود باقي مانده آتي كاهش داده است.

منابع: ۱- مديريت مالي ۲، وستون و بريگام، ترجمه سيد مجيد شريعت پناهي، چاپ اول، ۱۳۷۶. ۲- Michael F.Spivey & Jeffrey J.McMillan ,"Using the Edwards-Bell-Ohlson to value small and entrepreneurial type businesses”.

تاریخ ارسال پست: 22 / 6 / 1395 ساعت: 5:36 بعد از ظهر

اختيار معامله چيست؟

نويسنده: پارس تاجران

چکيده:

تنوع بخشيدن با ابزارهاي مالي مي تواند در مهار تورم و هدايت بهينه منابع مالي سرگردان به بخش هاي زيربنايي اقتصاد كشور تاثير داشته باشد.

اختيار معامله چيست؟

تنوع بخشيدن با ابزارهاي مالي مي تواند در مهار تورم و هدايت بهينه منابع مالي سرگردان به بخش هاي زيربنايي اقتصاد كشور تاثير داشته باشد.علاوه بر اين با توجه بع نبود ابزارهاي مالي كافي در بازار سرمايه ايران و به ويژه ، كمبود ابزارهاي لازم جهت كاهش ريسك موجود،شوراي بورس اوراق بهادار اقدام به تصويب معاملات اوراق اختيار كرده است.از آنجا كه اوراق اختيار در بورس اوراق بهادار تهران سابقه اي ندارد،ايجاد و استفاده از آن نياز به فرهنگ سازي بين سهامداران دارد.

اختيار معامله، اوراق بهاداري است كه به دارنده آن حق خريد يا فروش يك دارايي خاص را در قيمت معين و در تاريخ مشخص يا قبل از آن اعطا مي كند.اختيار معامله به عنوان يكي از اوراق بهادار اشتقاقي شناخته مي شود، كه از اوراق بهادار مشتق شده يا اشتقاقي اوراقي هستند كه ارزش آنها بستگي به ارزش يك دارايي ديگر دارد.اختيار معامله، قراردادي است بين دو گروه(يك خريدار و يك فروشنده)به نحوي كه خريدار از فروشنده اختيار معامله، حق خريد يا فروش يك سهم را در يك قيمت معين خريداري مي كند.

در اينجا نيز همانند تمام قراردادها هر طرف امتيازي را به طرف مقابل اعطا مي كند و خريدار به فروشنده مبلغي تحت عنوان حق شرط پرداخت مي كند كه در واقع همان قيمت اختيار معامله است.فروشنده نيز حق خريد يا فروش دارايي مذكور را در يك قيمت معين به خريدار اعطا مي كند.اختياري كه به خريد يك سهم داده مي شود اختيار خريد و اختياري كه براي فروش سهم داده مي شود،اختيار فروش گويند.قيمت تعيين شده اي كه خريدار اختيار معامله مي تواند دارايي را خريداري كرده يا بفروشد قيمت اعمال يا قيمت توافق ناميده مي شود.البته اوراق اختيار معامله مدت معيني نيز دارد.حق خريد يا فروش يك دارايي در يك قيمت معين مي تواند تا تاريخ انقضاي آن ادامه داشته باشد.

با توجه به طرفين قرارداد و همچنين نوع دارايي يا سهمي كه اختيار معامله دربرگيرنده آن است.اختيار معامله ها مي توانند اشكال مختلفي داشته باشند اما ويژگي هاي معيني وجود دارند كه در تمام اختيار معامله ها مشترك هستند.

۱) اول ، اين كه همراه هر قرارداد اختيار معامله يك حق،نه اجبار،براي خريد يا فروش وجود دارد.همان طور كه اشاره شد اختيار خريد حقي است براي خريد يك سهم و اختيار فروش حقي است براي فروش

۲) دومين ويژگي مشترك انواع اختيار معاملات اين است كه هر قرارداد اختيار معامله اي، يك خريدار و يك فروشنده دارد.خريدار اختيار معامله به عنوان دارنده اختيار معامله شناخته شده و داراي يك موقعيت فروش است كه در صورتي كه دارنده اختيار معامله آن را اعمال كند،مسئول انجام دادن تعهدات قرارداد است

۳) سومين ويژگي مشترك همه اختيار معامله ها،قيمت اعمال يا تاريخ اعمال است و مبلغي كه از سوي خريدار به فروشنده اختيار معامله پرداخت مي شود به حق شرط اختيار معامله معروف است.به اين معنا كه اختيار معامله در خود اوراق نهفته است و برگ جداگانه اي مورد نياز نيست.وقتي سهمي خريداري مي شود همراه آن يك اختيار معامله ديگر به خريدار داده مي شود و اين اختيار در آن خريد اول نهفته است.مي توان گفت اوراق مشاركت دولتي نيز تا حدودي اين ويژگي را دارند به اين معنا كه در هر زمان مي توان اوراق مشاركت را فروخت و تضمين قيمت بازخريد را حفظ كرد.يعني نهادي تضمين كننده است كه سالياني است در اقتصاد ايران كه آن را به قيمت اسمي بازخريد كند و اين نوعي رواج داشته كه بستر ساز بازار اوراق مشتقه خواهد بود.ما در زندگي روزمره خود با انواعي از اختيار معامله مواجه مي شويم

ـ مثال :

فرض نماييد شما تصميم داريد يكي از اقلام مورد نظرتان را فردا پس از مراجعه به فروشگاه خريداري كنيد.ولي در روز مراجعه متوجه مي شويد كه كالاي مذكور به فروش رفته است.مدير فروشگاه به شما يك برگه پيش فروش مي دهد كه به شما اجازه مي دهد هفته بعد به فروشگاه مراجعه كرده و كالاي مذكور را به همان قيمت خريداري كنيد.حال شما صاحب يك اختيار خريد(همان برگه پيش فروش)هستيد كه به شما اين حق را مي دهد كه كالاي مذكور را در قيمت تعيين شده خريداري كنحل، تصميم با شما است كه هفته بعد به فروشگاه مذكور مراجعه و آن كالا را تهيه نماييد و يا همان كالا را در جايي ديگر به قيمت مناسب پيدا كرديد و از رفتن به فروشگاه مذكور منصرف شويد.در صورت عدم مراجعههٔ شما از اختيار خريد استفاده نكرديد و در صورت مراجعه براي خريد كالاي مذكور، اختيار مطالعه را اعمال كرديد

ـ مثال :

فرض كنيد كه دولت اعلام مي كند كه محصولات كشاورزي را با قيمت معيني(تضمين شده)خريداري مي كند.كشاورزان پس از برداشت محصول بررسي مي كنند كه آيا قيمت بازار بالاتر از قيمت پيشنهادي دولت است يا خير؟اگر قيمت بازار بالاتر بوده آنها محصول خود را در بازار به فروش مي رسانند و اگر قيمت دولت بالاتر باشد محصول را به دولت مي فروشند با فروش به دولت ، كشاورزان از اختيار فروش خود استفاده كرده اند

تاریخ ارسال پست: 19 / 6 / 1395 ساعت: 12:36 قبل از ظهر