آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

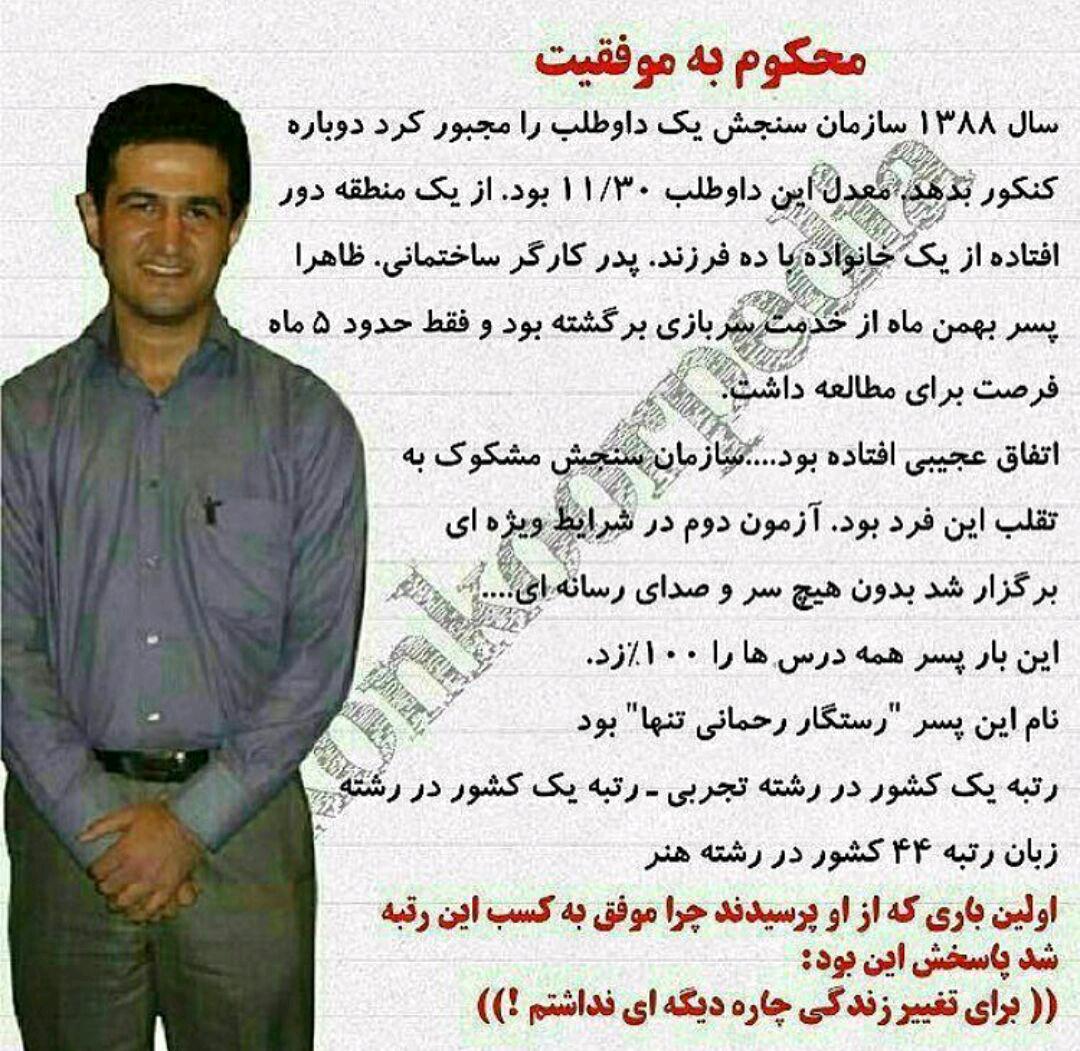

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

با ورزش کردن به جنگ ۱۳ نوع سرطان بروید

با ورزش کردن به جنگ ۱۳ نوع سرطان بروید چگونه می توانیم موفقیت را بسنجیم؟

چگونه می توانیم موفقیت را بسنجیم؟ معرفی افرادی که در راه خودشان شکست های زیادی خورده اند ولی باز دوباره دوباره بلند شده اند

معرفی افرادی که در راه خودشان شکست های زیادی خورده اند ولی باز دوباره دوباره بلند شده اند بازنده ها به دنبال راه حل های آسان هستند

بازنده ها به دنبال راه حل های آسان هستند نداشتن هدف در زندگی چه فرصت هایی را از بین می برد

نداشتن هدف در زندگی چه فرصت هایی را از بین می برد اگر در ازای کمک به دیگران...

اگر در ازای کمک به دیگران... مفهوم و اهمیت کارآفرینی

مفهوم و اهمیت کارآفرینی 10 نکته برای انتخاب یک کسب و کار خانگی

10 نکته برای انتخاب یک کسب و کار خانگی چرچیل چگونه در روز 16 ساعت کار می کرد؟

چرچیل چگونه در روز 16 ساعت کار می کرد؟ حق شناس باشید ولی انتظار قدردانی نداشته باشید

حق شناس باشید ولی انتظار قدردانی نداشته باشید ثروتمندی از پنجره اش بیرون را می دید

ثروتمندی از پنجره اش بیرون را می دید تحسین و ستایش موجب جذب می شود

تحسین و ستایش موجب جذب می شود قانون جاذبه

قانون جاذبه تمرکز بر روی آینده

تمرکز بر روی آینده دوران عقب ماندگی ما از نگاه امیر کبیر

دوران عقب ماندگی ما از نگاه امیر کبیر اخلاق در مشاغل

اخلاق در مشاغل 10راه پول درآوردن به مقدار زیاد

10راه پول درآوردن به مقدار زیاد طرح احداث واحد تولید پودر گوشت

طرح احداث واحد تولید پودر گوشت دلایلی برای بیکار بودن شما

دلایلی برای بیکار بودن شما دولت چه کند تا تعداد بیشتری سر کار باشند؟

دولت چه کند تا تعداد بیشتری سر کار باشند؟تبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

همه می توانند کارآفرین باشند

بطور ساده کارآفرین به شخص حقیقی یا حقوقی ای گفته می شود که توانایی تحمل ریسک اغلب مالی را دارد و می تواند یک ایده اولیه را به یک فعالیت اقتصادی تبدیل کند. همه ما می توانیم یک کارآفرین باشیم، چه کارمند، چه کشاورز و ... در هر پست و مقامی که باشیم در راه انجام فعالیت های خود می توانیم کارآفرین بوده و ایده های خود برای بهبود انجام کارها را به واقعیت تبدیل کنیم.

یک کشاورز می تواند با راه اندازی روشهای جدید کاشت، آبیاری، نگهداری و ... کمیت یا کیفیت محصولات خود را بالا ببرد. یک کارمند می تواند برای انجام فعالیت های روزانه و البته در چهارچوب اختیارات خود روشهای جدیدی را اختیار کند تا انجام کارها برای خود و ارباب رجوع سریعتر و با کیفیت بالاتری صورت پذیرد.

یک مهندس یا شرکت می تواند با قبول هزینه های تولید آزمایشگاهی، نمونه ای از یک محصول را تولید کرده و در صورت مفید بودن آنرا تولید انبوه نماید و به جامعه خود خدمت کند. یک مربی تیم فوتبال می تواند با اتخاذ روشهای مدیریتی و arrange یک تیم به موفقیت های بسیار دست پیدا کند و ....

همانطور که مشاهده می کنید در تمام مثالهایی که آورده شد نوعی ریسک وجود دارد. این ریسک ممکن است باعث از بین رفتن محصول کشاورز شود یا باعث شود تا کارمند توبیخ یا اخراج شود و یا سرمایه گذاری آن مهندس یا شرکت به هدر رود. و دست آخر آنکه آن مربی تیم ممکن است سمت یا اعتبار خود را از دست دهد. بنابراین مشاهده می کنید که بسادگی میتوان این نتیجه را گرفت که "کارآفرینی بدون ریسک امکان پذیر نمی باشد." شاید از همین جمله بتوان فهمید که چرا در کشور ما در میان جوانان کارآفرینی جایگاه والایی ندارد، فعلا" اجازه دهید بحث فنی را ادامه دهیم.

● کارآفرین چه ویژگی هایی دارد

▪ خود اتکایی از اولین خصوصیات یک کار آفرین می باشد. با کمک این نیرو کارآفرین می تواند به مبارزه با سختی ها بپردازد. بنابراین اگر می خواهید کار آفرین باشید باید این توانایی را در خود تقویت کنید.

▪ نیاز به انجام دادن و بدست آوردن از دیگر خصوصیات یک کارآفرین می باشد. اینگونه اشخاص بصورت دائم نیاز به آن دارند که محصول یا خدمتی را ایجاد کنند. از ساده ترین نوع آن مثلا" در فعالیت های خانگی گرفته تا پیچیده ترین کارهایی که ممکن است در تولید یک محصول یا خدمت به آن لازم باشد.

▪ استفاده از نهایت بهره وری از دیگر ویژگی های یک کارآفرین هست. یک کارآفرین همواره می خواهد از وقت خود بهترین استفاده را کند.

▪ تحمل ریسک از دیگر ویژگی های اینگونه افراد می باشد. یک کارآفرین می تواند ریسک ناشی از شکست را پذیرفته و تحمل کند. این ریسک ممکن است مالی یا حیثیتی باشد و یا از دست دادن بسیاری چیزها که مردم عادی در زندگی آنها را داراند، باشد.

▪ آنها شکارچی فرصت ها هستند. کارآفرین بسادگی می تواند میان یک اتفاق بدون خاصیت با دیگری که در دل آن فرصت شکوفایی نهفته است، تمایز قائل شود و دومی را شکار کند.

▪ نیاز به پیشرفت دائمی از دیگر ویژگی های این افرا می باشد. حتی هنگامی که کارآفرین فعالیت اقتصادی را راه اندازی کرد متوقف نمی شود او علاقه دارد که همه روزه به پیشرفت های جدیدی دست پیدا کند.

▪ کارآفرین توانایی بالایی در کنترل خود دارد. تحقیقات نشان می دهد که اغلب کارآفرینان بیشتر از آنکه بتوانند محیط بیرون را کنترل و مدریت کنند بر خود تسلط دارند. اثر جنبی این خاصیت می تواند همان قدرت کنترل بر محیط نیز باشد.

▪ آنها همواره به هدف نگاه می کنند و شب و روز فکرشان رسیدن به هدف می باشد. دقت کنید که تمرکز بر هدف برای بسیاری از مردم دشوار است اغلب به کاری که در حال انجام دادن آن هستند فکر می کنند نه هدف.

▪ کارآفرین توانایی تشخصی اولویت ها را دارد. خوب می داند چه کاری، چه موقع باید انجام شود و حاضر است بر سر آن با دیگران مبارزه کند.

▪ خوش بینی از ویژگی های مهم و بارز یک کارآفرین است. برای همین بسیاری از کارآفرینان جوان هستند چرا که آنها معمولا" به هر کاری خوشبین می باشند. کارآفرین در برخورد با مشکل بدون آنکه ذهن خود را مخدوش کند مبارزه می کند تا آنرا از میان بردارد. حتی اگر مشکل بزرگ باشد به خود میگود "الان که نمی شود آنرا حل کرد به کار دیگری می پردازم و بعد سراغ آن می آیم".

▪ شجاعت از دیگر ویژگی های یک کارآفرین می باشد. دقت کنید که تحمل ریسک با شجاعت تفاوت بسیاری دارد، به این مثال توجه کنید. یک مدیر کارآفرین یک شرکت را در نظر بگیرید. او هموراه در حال ایجاد تغییر در شرکت می باشد تا به هدفهای خود نزدیک شود. اگر شکست بخورد باید ریسک یا همان هزینه آنرا بپردازد فرض کنید که پول و امکانات هم دارد و می پردازد. چیزی که این فرد نیاز دارد صفتی است بنام "شجاعت" او باید دل انجام این تغییرات و به نوعی بازی با سرنوشت خود، کارمندان و شرکت را داشته باشد.

▪ کارآفرین معمولا" قدرت تحمل بالایی دارد. این قدرت تحمل از مسائل کاری شروع شده و یقینا" به مسائلی که در اجتماع یا خانواده او بدون شک رخ خواهد داد کشیده خواهد شد. قدرت تحمل جاذبه ایجاد می کند در حالی که عدم داشتن آن فرد را مجذوب می کند. مثال ساده آنکه فردی که قدرت تحمل بالایی ندارد معمولا" در یک شرکت دولتی که قدرت تحمل و زنده بودن بالا دارد مشغول بکار عادی و بدون جنبیش می شود.

▪ کارآفرین انگیزه داخلی بالایی برای انجام کار دارد. دقت کنید که اگر فردی دارای انگیزه بسیار قوی برای انجام کاری باشد و آن انگیزه در درون آن نباشد در هر لحظه ممکن است که فرد آن کار را رها کند. اما نیروی انگیزشی در کارآفرین در درون خود او وجود دارد و تا زنده هست به کار و فعالیت ادامه می دهد. تفاوت گرمای زمین و خورشید را مقایسه کنید، اگر خورشید برود زمین سرد خواهد شد اما اگر زمین برود خورشید همچنان گرم خواهد شد.

تاریخ ارسال پست: 16 / 8 / 1399 ساعت: 8:27 بعد از ظهر

واقعيتهاي راهاندازي كافيشاپ

چکيده:

جك ويلسون ميگويد: «من يك برنامه كاري براي راهاندازي يك كافي شاپ نوشتهام و آن را به يك مقام عالي رتبه در شهر نشان دادهام، ولي او سود حاصله را خيلي كم برآورد كرده است.

واقعيتهاي راهاندازي كافيشاپ

اين نوع كار رويا و اشتياق من بوده و اعتقاد دارم نكته كليدي در اين حرفه موقعيت مكاني آن است. لطفا براي آگاهي من به برخي از پارامترهايي كه تاكيد بر آنها، ميتواند باعث بهتر شدن اين طرح كار شود اشاره كنيد.» پاسخ: «شورواشتياق به انجام يك كار هرگز نميتواند در يك صنعت دشوار جايگزين يك طرح كسب و كاردقيق و انتظارات واقعگرايانه شود.»اگر زير بناي طرح كار شما از نظرمالي توجيهپذيرنباشد، احتمال پيشرفت آن كم است. يك برنامه كامل يا حتي پيدا كردن يك موقعيت مكاني خوب نيز نميتواند باعث حفظ كسب و كاري شود كه درآمد حاصل از آن نميتواند هزينهها را پوشش دهد و بنابراين به سود دهي نيز نميرسد. اولين مشكلي كه در بيشتر مناطق براي راهاندازي يك كافي شاپ مستقل با آن مواجه ميشويم، رقابت با شركتهاي زنجيرهاي بزرگ نظير «استار باكس» و «پيتز كافي» است كه مشترياني به شدت وفادار دارند.دومين مشكل اين است كه كالاهاي اينچنيني كه به طورميانگين قيمت پاييني دارند (يك فنجان قهوه بين 50/2 تا 4 دلار است) داراي محدوديت زماني در فروش نيز هستند. طبق نتايج به دست آمده بيش از 90 درصد از مردم آمريكا چاي يا قهوه خود را قبل از ساعت 11صبح ميخرند. ساعت كاري شما از 6 تا 11صبح است كه ساعات ازدحام آن بين ساعت 7تا 8 ميباشد و اگر شما در اين زمان پرسنل كافي براي جوابگويي به مشتريان نداشته باشيد سبب ازدحام شده و اين خود موجبات نارضايتي مشتريان را فراهم ميكند و موجب عدم بازگشت مشتريان ميشود و اگر با ازدياد كارمند روبهرو باشيد، هزينه حقوق كارمندان زيان بار خواهد بود، چرا كه كار شما ساعت 11 پايان ميپذيرد. كافي شاپهاي مستقل براي افزايش درآمد خود غذاهاي پختني نظير ساندويچ، اسنك و سالاد را نيز به ليست غذاي خود ميافزايند. همچنين ميزباني مناسبتهاي خاص در ساعات بعدازظهر مانند مراسم موسيقي براي آماتورها يا مراسم جمعآوري اعانه براي خيريهها اين امكان را فراهم ميكند كه ساعات كاري مفيد افزايش پيدا كند.

دوباره برنامهريزي كنيد

و حالا با توجه به تجربيات يك فرد حرفهاي دوباره به برنامه كسبوكار خود نگاه كنيد و يك طرح واقعبينانه براي دادوستد و درآمد خود تهيه كنيد. شما بايد با بازديد از كاررقيبان خود به ميزان درآمد و نحوه دادوستد آنها پي ببريد و اين كه چگونه آنها توانستند كار خود را بر اساس مشتريان زياد پايهريزي كنند؟ آيا آنها مكاني را براي اين كه مشتريان بتوانند در آن جا خودرو خود را پارك كنند و اسنك و قهوه خود را در ماشين صرف كنند، فراهم كردهاند؟ و وجه تمايز شما از رقبا چيست؟مخارج طرح خود را جمعبندي كنيد و مطمئن باشيد مواردي را كه معمولا كم اهميت تلقي ميشوند مانند حق بيمه و ماليات را در بر گرفته باشد. فراموش نكنيد در كافيشاپ بايد محصولات لبني در انبار ذخيره و نگهداري شود كه اين كالاها گران و فاسد شدني هستند.

در اولين بازرسيها براي محل كافيشاپ در منطقه بايد به هزينه اجاره و كرايه آن توجه لازم شود و اگر چنانچه به بازسازي احتياج داشته باشد هزينههاي آن نيز منظور گردد. در بسياري از مواقع مكانهاي مناسب براي اين مشاغل بسيار گران هستند و حتما بايد توجه شود كه محل شما داراي پاركينگ باشد و همچنين دسترسي به آن جا مشكل نباشد.

حالا هزينههاي مواد خوراكي و نيروي كار خود را در مقايسه با ميزان دريافتي مورد انتظار قرار دهيد و محاسبه كنيد بعد از چه مدت ميتوانيد هزينههاي خود را پوشش دهيد و به سودآوري خواهيد رسيد؟اگر در همين مرحله نتايج نااميدكنندهاي به دست آورديد، اين ميتواند براي شما نوعي هشدار باشد. البته ممكن است آنچه مشكل آفرين شده نه برنامه شما كه واقعيت كسب و كار باشد.

تاریخ ارسال پست: 16 / 8 / 1399 ساعت: 8:23 بعد از ظهر

وضعيت كار در قرن ۲۱

نويسنده: چارلز هندي

مترجم: سيد حبيب الله شاهركني

چارلز بي هندي مدير، اقتصاددان، محقق و پروفسور دانشكده مديريت لندن است. او در سال ۱۹۳۲ در يك خانواده روحاني مسيحي در ايرلند متولد شد. پدرش معاون اسقف ايرلند بود. او تحصيلات خود را در دانشگاه آكسفورد و سپس در دانشكده مديريت «اسلون» دانشگاه ماساچوست آمريكا (ام.آي.تي) با درجه بسيار خوب به پايان رساند.

وي پس از پايان تحصيلات در انگلستان و قبل از ورود به ام.آي.تي، مدتي به عنوان مدير بازاريابي براي شركت نفتي بين المللي شل و همچنين در مقام اقتصاددان و استاد مديريت در آسياي جنوب شرقي و لندن به كار پرداخت.وي داراي انديشه هاي ژرف در زمينه مسايل مديريتي واجتماعي است، به طوري كه نه فقط فعل و انفعالات محيط كسب و كار را موردبررسي قرار مي دهد، بلكه دنياي پيراموني و محيط اجتماعي را هم تجزيه و تحليل و راهنماييهايي براي دگرگوني و بهبود شرايط پيشنهاد مي كند.

چارلز هندي كتابها و مقالات متعددي نوشته كه كتاب «عصر تضاد و تناقض» او كه دنباله كتاب «عصر سنت گريزي» است كه توسط مجلات مهم به عنوان يكي از ۱۰ كتاب برگزيده در زمينه كسب و كار معرفي شده است.

آنچه درپي مي آيد چكيده اي از نظرات چارلز هندي درخصوص وضعيت كار در قرن حاضر مي باشد كه با بهره گيري از كتابهاي وي تهيه و تنظيم شده است.

ما در يك دوران ويژه به سر مي بريم. در اين دوران تغييراتي در شرايط كاري افراد رخ داده و مي دهد كه باعث مي شود برخلاف گذشته بيشتر انسانها بيش از آنكه به سازمانهاي بزرگ وابسته باشند به كار مستقل يا پيمانكاري روي بياورند. آنها ديگر تمام وقت خود را در يك سازمان سپري نخواهندكرد، بلكه به فعاليتهاي پاره وقت خواهند پرداخت. فقط كمتر از نيمي از نيروي كار در سازمانهاي مختلف مشاغل تمام وقت «مناسب» به دست مي آورند و باقي افراد كاركنان مستقلي هستند كه تعدادشان سال به سال بيشتر مي شود. بيشتر اين افراد به اين دليل كارگر پاره وقت يا موقت هستند كه يا خود مي خواهند و يا جز اين چاره ديگري ندارند.

اصولا ويژگي سازمانهاي امروزي اين است كه آنها بر هسته اي از مديران و كارگران ضروري استوارند كه پيمانكاران خارج از سازمان و مستخدمان پاره وقت، آنها را ياري مي دهند. البته اين روش، شيوه جديدي براي ساماندهي امور نيست، چرا كه مقاطعه كاران بزرگ و كوچك طي نسلهاي متمادي اين كار را كرده اند. آنچه تازگي دارد رشد اين شيوه از سازماندهي در حرفههاي بزرگ و نهادهاي بخش دولتي است كه به دليل ارزانتر بودن، درميان آنها گسترش يافته است. اين سازمانها به اين نتيجه رسيده اند كه گرچه راحت تر است كه كاركنان خود را به صورت تمام وقت دراختيار داشته باشند، اما دراختيار داشتن تمام نيروي كار، نوعي اسراف در سازماندهي منابع انساني ضروري است. لذا نگاه داشتن آنها در خارج از سازمان، به صورت كاركن مستقل يا در استخدام مقاطعه كاران متخصص و خريد خدمات آنها به هنگام نياز ارزانتر تمام مي شود.

براين اساس، سازمانهاي امروزي از سه گروه مختلف مردم تشكيل شده اند كه هركدام از آنها انتظارات متفاوتي دارند و شيوه مديريت بر آنها فرق مي كند. آنها از حقوق مختلفي برخوردارند و به اشكال مختلف سازماندهي مي شوند.

گروه اول را متخصصان، تكنسين ها و مديران صاحب صلاحيتي تشكيل مي دهند كه وجودشان براي سازمان ضروري است. آنها حامل دانش سازماني هستند كه سازمان را از همتايانش متمايز مي سازد، به طوري كه اگر آنها از دست بروند، سازمان هم از دست خواهدرفت. بنابراين، ازنظر سازمان آنها ارزشمندند و بايد باشند و جايگزين كردنشان دشوار است. سازمانها با دادن سكه هاي طلا، حقوقهاي بالا، منافع حاشيه اي و اتومبيل هاي گرانقيمت آنها را بيش از پيش به خود نزديك مي كنند. درعوض از آنها انتظار مي رود به سختي و با طي مسافتهاي طولاني كار كنند و تعهد و انعطاف پذيري داشته باشند. ۴۰ يا ۴۵ ساعت كار در هفته براي اين گروه نيست، معدودي از آنها از تمام مرخصي استحقاقي خود استفاده مي كنند، و يا پيش از آنكه شب شود، خانه و خانواده خود را مي بينند. از آنها انتظار مي رود كارها را مطابق تمايل سازمان انجام دهند و درعوض، بيش از پيش حقوق خوب دريافت دارند. درنيتجه اين وضع، آنها ازنظر سازمان، گران قيمتند و تعدادشان نيز كم است.

گروه دوم، پيمانكاراني هستند كه با سازمان قرارداد مي بندند تا كارها را انجام دهند. اين گروه هم از افراد و هم از سازمان تشكيل شده اند. منظور از افراد يادشده، كاركنان متخصص يا تكنسين هاي مستقلي هستند كه بسياري از آنها در گذشته از مستخدمان اصلي سازمان بوده اند و نقش خود را در هسته اصلي ايفا كرده اند و اكنون ترجيح داده اند كه جزو كاركنان مستقل باشند. منظور از سازمانها هم سازمانهايي هستند كه از سازمانهاي اصلي كوچكترند، ولي با وجود اين، هسته ها و پيمانكاران فرعي خاص خود را دارند. آنها در قبال نتيجه اي كه به دست مي آورند، پول مي گيرند و نه به ازاي مدت زماني كه صرف ميكنند، آنها حق الزحمه دريافت مي دارند نه حقوق. پيامد اين وضع واجد اهميت است به اين معنا كه سازمان مركزي ميتواند كنترل خود را فقط ازطريق بررسي نتايج اعمال كند و نه ازطريق بررسي روشها، گروه سوم، نيروي كار انعطاف پذير يا كليه كارگران پاره وقت و موقتي هستند كه رشد يابنده ترين بخش عرضه اشتغال را تشكيل مي دهند.

اين افراد، همان بازار كارند، بازاري كه كارفرمايان آن طور كه دوست دارند و هنگامي كه نياز دارند وارد آن مي شوند، تا هرچقدر كه مي توانند پول كمتري بابت آن بپردازند (كه البته اين فلسفه كوته بينانه است).

اين قبيل افراد بايد جدي گرفته شوند، زيرا آنها كار پاره وقت يا موقت خود را انتخاب مي كنند. آنها مهارتهايي دارند كه ميتوانند افزايش يابند، مي توانند تعهد به كار داشته باشند و قابليتها و نيروهايي دارند كه اگر از آنها خواسته شود مي توانند ارائه دهند. آنها لزوما درپي به دست آوردن پست يا ارتقاي مقام نيستند، آنها علايق و دلمشغوليهايي فراتر از شغل خود را دارند و لذا آمادگي پذيرش تشويقهاي موردنياز كاركنان هسته اي را ندارند. آنها بيشتر به يك شغل و گروه كاري متعهدند تا به مقام يا سازمان.

از آنجا كه با اين افراد به عنوان كاركنان موقت برخورد مي شود، آنها نيز واكنشي موقتي از خود نشان مي دهند. اين نيروها، هيچگاه بلندپروازي كاركنان هسته اي را نخواهند داشت. آنچه آنها خواهانش هستند دريافت حقوق و برخورداري از شرايط آبرومندانه و برخورد مناسب و همراهاني خوب است. آنها شغل دارند نه مقام و نبايد بيش از آنچه انتظار دارند، در جريانات امور سهيم باشند و نبايد هم از آنها انتظار داشت كه در پيروزيهاي سازمان شادماني كنند. آنها كمتر دل درگرو عشق سازمان ميبندند و در فرهنگ آنها كار بيشتر، مستلزم و مستحق پول بيشتر است. چنين اشخاصي كارگران پيماني هستند و انتظار دارند كه با آنها پيمان منصفانه بسته و اين پيمان محترم شمرده شود.

سازمانهاي امروز كه بدين ترتيب سازماندهي مي شوند، معمولا به كسي وعده سمت نمي دهند. درعوض براي افراد فرصتهايي فراهم مي كنند تا آنها تواناييهاي خود را باور سازند و از بعضي فرصتها استفاده كنند كه برايشان ايجاد مي شوند. از اين سازمانها، نمي توان انتظار داشت كه بيش از اين به فكر آينده افراد باشند و مراتب پيشرفت آنها را فراهم سازند. حال ديگر افراد بايد به فكر خودشان باشند و به خاطر بسپارند كه در اين دنياي جديد، هركس فقط به اندازه شغل فعلي خود خوب است و تضميني براي آينده وجود ندارد. درچنين شرايطي، آموزش به نوعي سرمايه گذاري و تجربه گسترده به نوعي دارايي تبديل ميشود، مشروط براينكه اين تجربه سطحي نباشد.

در اين وضعيت، سازمانها ديگر افراد منفعلي را نمي پذيرند كه به تعهداتشان عمل نمي كنند و افراد را در مشاغلي نگه نميدارند كه نيروهاي جوانتر با دستمزدي معمولا پايين تر مي توانند انجام دهند.

درعوض، خيلي از افراد هم از سازمانها به عنوان محلي براي كارآموزي استفاده مي كنند و در دهه سي سالگي به صورت مستقل به عنوان كارفرما يا مشاور فعاليت خود را شكل مي دهند و يا در پيمانكاريها، نقش يك متخصص را ايفا مي كنند.

امروزه نه سازمانها و نه كاركنان به استخدام به عنوان مقوله اي مادام العمر نگاه نمي كنند. اكنون ديگر وضع فرق كرده است و افراد بدون اينكه تقصيري داشته باشند شغل خود را از دست مي دهند. حال شرايط به گونه اي است كه ۱۰ درصد از جمعيتي كه در سن كاركردن قرار دارند، فاقد كاري هستند كه در ازاي آن حقوق دريافت كنند و اين رقم بالايي است. البته عده ديگري هم هستند كه در زمره اين ۱۰ درصد نيستند، اما در فقر زندگي مي كنند مثل بسياري از كاركنان مستقل.

در يك جمع بندي، شرايط كاري را در قرن حاضر مي توان چنين توضيح داد:

ـ كارگران تمام وقت دائم، اقليت نيروي كار را تشكيل مي دهند؛

ـ ۷۰ تا ۸۰ درصد از مشاغل، بيشتر به مهارتهاي فكري نياز دارند تا مهارتهاي بدني؛

ـ افراد مستقل، درجهاني شديدا رقابتي، با مازادي از نيروي كار جوياي شغل روبه رو هستند؛

ـ سازمانها بيش از پيش از افراد هوشمندي تشكيل شده اند كه كارهاي هوشمندانه اي انجام مي دهند؛

ـ افراد شاغل غالبا اطلاعاتي بيش از فرماندهان خود دارند و حس مسئوليت پذيري آنها براي انجام وظيفه چنان كامل است كه به فرمان كسي براي انجام كار گوش نمي دهند، لذا بايد آنها را متقاعد كرد؛

ـ مديران جديد برعكس مديران قديمي كه عالم بر همه چيز بودند و مي توانستند همه كارها را انجام دهند و هر مسئله اي را حل كنند، مي خواهند بدانند كه هر مسئله اي را چگونه مي توان حل كرد و در اين راه از ظرفيت كاركنان تحت مديريت شان استفاده مي كنند؛

ـ به تدريج واژه مدير از بين خواهدرفت و افراد به عنوان رهبر تيم، گردانندگان پروژه، هماهنگ كنندگان و يا به طوركلي مجريان فعاليت خواهندكرد.

تاریخ ارسال پست: 16 / 8 / 1399 ساعت: 8:21 بعد از ظهر

موسسا ت تامين سرمايه در ايران

چکيده:

موسسات تامين سرمايه نه يك شركت سرمايهگذاري هستند، نه يك بانك؛ بلكه فعاليت آنها بيشتر مربوط به تامين مالي شركتها است

شيوههاي مختلفي براي تامين مالي وجود دارد كه موسسات تامين سرمايه از طريق آن منابع مورد نياز براي نقدينگي و سرمايه در گردش طرحها را تجهيز ميكنند كه از جمله ميتوان به تامين مالي از روش فروش سهام و اوراق بهادار ديگر اشاره كرد. موسسات تامين سرمايه در مقابل بانكهاي تجاري قرار ميگيرند.

بانكهاي تجاري از طريق سپردهگذاران و مشتريان و حسابهاي پسانداز اقدام به اعطاي تسهيلات ميكنند، در حالي كه موسسات تامين سرمايه فاقد نقدينگي براي اعطاي وامهاي نقدي هستند. اين موسسات به عنوان واسطه عمل ميكنند و فروشندگان سهام را به خريداران آن متصل ميكنند. در واقع، شركتهايي كه ميخواهند به غير از اخذ وام از روشي ديگر تامين مالي كنند به سراغ اين موسسات ميآيند. به همين دليل نقش اين موسسات در اقتصاد، بسيار حائز اهميت است.

با تاسيس موسسات تامين سرمايه در ايران، اين گمان نميرفت كه اين موسسات بتوانند تمام فعاليتهاي مربوط به وظايف اصلي خود را به جز چند مورد انجام دهند. بر اين اساس، موسسات تامين سرمايه در ايران هنوز داراي نقايص و محدوديتهايي هستند. در اين نوشتار سعي شده است علاوه بر بيان اين محدوديتها و نقايص، پيشنهادهايي هم براي بهبود وضعيت اين موسسات بيان شود كه بعضي از آنها به شرح ذيل هستند:

1- پذيرهنويسي سهام يكي از وظايف اصلي اين موسسات است؛ ولي اين فعاليت هنوز در ايران به صورت گستردهاي انجام نميشود (يكي از دلايل پذيرهنويسي سهم، شفافسازي قيمت آن است). شركتهايي كه موفق نميشوند سهامشان را به فروش برسانند، از طريق اين موسسات آن را ميفروشند كه اين فعاليت به نوبه خود منجر به بهبود وضعيت بازار سرمايه و در نتيجه رونق اقتصادي ميشود. علاوه بر پذيرهنويسي سهام، اوراق مشاركت و ساير ابزارهاي مالي نيز توسط اين موسسات پذيرهنويسي ميشود.

2- فعاليت اين موسسات در حوزه تملك و ادغام و همچنين ساختار دهي مجدد شركتها در ايران هنوز مطرح نيست و كمتر به آن توجه ميشود، در صورتي كه اين كار يكي از فعاليتهاي اصلي اين موسسات است و در بيشتر كشورها به عنوان مهمترين فعاليتشان تلقي ميشود.

3- نگرش بورس به اين موسسات در ايران با نگرش بورسهاي جهان به اين موسسات متفاوت است. در واقع، در ايران اين دو نهاد حرف يكديگر را درست درك نميكنند و به سختي ميتوانند فعاليت خود را با هم هماهنگ كنند كه اين نيز يكي از نقايص و محدوديتهاي اين موسسات است كه بايد اين دو به ميزان قابلتوجهي به هم نزديك شوند. اين نزديك شدن، خود منجر به رونق هرچه بيشتر اين موسسات و همچنين رونق بازار سرمايه ميشود.

4- تعداد اين موسسات در ايران بسيار كم است. اين نيز يكي از عواملي است كه باعث شده اين شركتها نتوانند تا حدودي نقايص و محدوديتهاي خود را رفع كنند، زيرا افزايش تعداد اين موسسات، منجر به افزايش رقابت بين آنها شده و در نتيجه كيفيت كار اين موسسات بالا ميرود. اين كيفيت هم به نوبه خود منجر به كارآيي و بهبود وضعيت بازار، به خصوص بازار سرمايه ميشود و در نتيجه رونق اقتصادي را به همراه خواهد داشت؛ بنابراين دولت براي رسيدن به اهداف اقتصادي خود بايد به اين موسسات بيشتر توجه كند.

5- ارتباطات بينالمللي در موسسات تامين سرمايه در ايران ضعيف است كه خود دلايل مختلفي دارد كه يكي از دلايل آن ناشي از روابط سياسي است. به دليل تاثير بازارهاي جهاني بر يكديگر و همچنين نزديك بودن آنها بههم، بايد اين ارتباطات به نوبه خود قوي شود؛ يا اين كه حداقل با كشورهايي كه قوانين آنها شبيه قوانين ايران است، به خصوص كشورهاي اسلامي، اين ارتباطات گسترش يابد.

6- در فرآيند اجراي اصل 44 قانون اساسي، اين موسسات ميتوانند راهگشا باشند. اين احساس وجود دارد كه بخش خصوصي براي خريد شركتهاي قابلواگذاري با كمبود منابع مالي مواجه است و سيستم بانكي ايران آنگونه كه بايد از بخش خصوصي حمايت نميكند؛ بنابراين اين موسسات ميتوانند با كمك به بخش خصوصي، فرآيند واگذاري شركتهاي دولتي را تسهيل و تسريع كنند.

در نتيجه بهتر است توجه دولت به اين موسسات افزونتر شود.

7- فرآيند شكلگيري و ايجاد يك نهاد يا ابزار جديد مالي در ايران كند و مشكل است. در واقع، يك ابزار جديد براي اينكه فعاليت خود را آغاز كند، نياز به گذشت زمان بسيار است و اين نيز يكي از عواملي است كه باعث شده است اين موسسات در ايران نسبت به ديگر كشورها عقب تر باشند.

در واقع بايد فيلترها و بوروكراسي حاكم براي فعال شدن ابزار جديد كمتر شده تا فعاليت اين موسسات تسهيل و تسريع شود.يكي از دلايل اين موضوع، كمبود قوانين و مقررات، به خصوص در حوزه مسائل مالياتي، ابزارها و نهادهاي جديد است كه با تصويب قانون «توسعه ابزارها و نهادهاي مالي جديد به منظور تسهيل اجراي سياستهاي كلي اصل چهل و چهارم قانون اساسي» به نظر ميرسد روند توسعه ابزارها سريعتر شود.

8- اين موسسات هنوز توسط تعدادي از نهادها و سازمانها مورد پذيرش قرار نگرفتهاند. براي مثال، سازمان خصوصيسازي نقش اين موسسات را آنگونه كه بايد قبول نكرده است. در صورتي كه فعاليت اين دو نهاد مكمل يكديگر است و ميتواند در بسياري از زمينهها واگذاري شركتهاي دولتي به بخش خصوصي، راهگشا باشد.

9- بانك مركزي به بورس و ساير موسساتي كه با بورس رابطه نزديك دارند به عنوان يك رقيب نگاه ميكند؛ بنابراين تمايل زيادي به ورود ابزارهاي جديدي كه به بازار پول مربوط ميشوند ندارد. اين نيز به نوبه خود موجب محدوديت و عدمرشد مناسب اين موسسات ميشود.

10- عدمآشنايي و آگاهي سرمايهگذاران و شركتهايي كه به تامين مالي نياز دارند با اين موسسات از يك طرف و عدمسابقه طولاني اين موسسات از طرف ديگر، سبب شده است كه اين موسسات نتوانند رونق و رشد مناسبي داشته باشند. بديهي است تلاش در جهت حل و فصل اين مشكلات و توجه به پيشنهاداتي كه ارائه شده است منجر به تقويت هرچه بيشتر نقش موسسات تامين مالي در بازار سرمايه كشورمان خواهد شد.

* مدرس دانشگاه - حسابدار رسمي

تاریخ ارسال پست: 13 / 8 / 1399 ساعت: 11:21 بعد از ظهر

نحوه تعيين قيمت سهام

چکيده:

بورس اوراق بهادار مكاني است، كه در آن انواع مختلف اوراق بهادار مانند سهام عادي، اوراق قرضه، اختيار معامله اوراق بهادار و قراردادهاي آتي مورد دادو ستد قرار ميگيرد.

قيمت سهام:

بورس اوراق بهادار مكاني است، كه در آن انواع مختلف اوراق بهادار مانند سهام عادي، اوراق قرضه، اختيار معامله اوراق بهادار و قراردادهاي آتي مورد دادو ستد قرار ميگيرد.

مهمترين وظيفه بورس اوراق بهادار، ايجاد يك بازار كارآ و پيوسته براي اوراق بهادار است به گونه اي كه هر لحظه بتوان اوراق بهادار را به قيمت عادلانه ونزديك به قيمت معامله قبلي خريد و فروش گردد. بنابراين بورس بايد بتواند نقدينگي كافي را براي سرمايهگذاران ايجاد كند. در چنين بازاري، سرمايهگذاران خواهند توانست كه اوراق بهادار خود را سريعاً به نقد تبديل و يا داراييهاي نقدي خود را صرف سرمايهگذاري در اوراق بهادار نمايند.

وظيفه مهم ديگر بورس، تعيين قيمت اوراق بهادار است. قيمت در اين بازار براساس عرضه و تقاضا ي اوراق بهادار تعيين ميشود. تمام سفارشهاي خريد و فروش اوراق بهادار از اقصي نقاط كشور به محل بورس ارسال و با توجه به حجم عرضه و تقاضا، قيمت سهام تعيين ميگردد.

يك بازار كارآ بايد اين امكان را فراهم آورد كه براساس اطلاعات منتشر شده در بازار، اوراق بهادار مورد ارزيابي قرار گيرد و آثار آن در قيمت اوراق بهادار منعكس گردد ؛ به عبارت ديگر، بورس اوراق بهادار نسبت به تحولات و رويدادهاي مختلف حساسيت نشان ميدهد. در كشورهاي ديگر، شركتهايي كه قصد فروش سهام به عموم را دارند براي عرضه سهام به عموم و تعيين ارزش سهام از خدمات موسسات تهيه سرمايه و يا بانكهاي سرمايهگذاري استفاده ميكنند. اين موسسات كه داراي تجربيات طولاني در تعيين ارزش سهام شركتها هستند، با توجه به اوضاع عموميبازار سرمايه وتجزيه و تحليل وضعيت مالي ودورنماي سودآوري شركت و همچنين قيمت سهام شركتهاي مشابه، اقدام به تعيين قيمت سهام ميكنند. اين موسسات علاوه بر تعيين قيمت سهام، مسئوليت فروش و عرضه عموميسهام را نيز به عهده دارند.

قيمت سهام شركتهايي كه سهام آنها براي اولين بار به عموم عرضه ميشود به دليل بالا بودن ريسك و نگراني مربوط به عدم سابقه قيمت معاملاتي و نامشخص بودن قابليت نقدينگي معمولاً كمتر از قيمت سهام شركتهاي مشابهي كه داراي سابقه طولاني معاملات سهام هستند، درنظر گرفته ميشود. با توجه به اينكه در كشورهاي ديگر مقررات خاصي در مورد افشاي اطلاعات جامع در مورد شركتهايي كه سهامشان قرار است به عموم عرضه گردد وجود دارد، اين موسسات مسئوليت تهيه كتابچه اطلاعات مربوط به شركت را نيز به عهده ميگيرند. اين اطلاعات توسط اين موسسات تهيه و صحت و جامعيت آن توسط مراجع رسميتائيد ميشود ودر نتيجه تا حدود زيادي اعتماد مردم به سرمايهگذاري در سهام عرضه شده را افزايش ميدهد.(راعي،تلنگي،1383)

مدلهاي تعيين ارزش سهام عادي:

در تئوريهاي مالي، ارزش اوراق بهادار از طريق محاسبه ارزش فعلي عايدات آينده آنها به دست مي آيد، به عبارت ديگر، براي تعيين ارزش اوراق بهادار، ابتدا بايد ميزان عايدات ناشي از اوراق بهادار را همراه با زمان دريافت آنها تعيين نمودو سپس با توجه به نرخ تنزيلي كه با ميزان ريسك اينگونه اوراق بهادار متناسب باشد، ارزش فعلي آنها را محاسبه كرد. چون نرخ تنزيل و يا نرخ بازده مورد توقع سرمايهگذاران تابعي از ميزان ريسك عايدات آينده است، لذا نرخ تنزيل مورد استفاده بايد با ريسك عايدات آيندهآنها متناسب باشد. بنابراين براي تعيين ارزش سهام عادي، ابتدا بايد سه عنصر اصلي تعيين ارزش يعني:

(1)ميزان عايدات آينده، (2) زمان دريافت عايدات، (3) ميزان عدم اطمينان نسبت به تحقق عايدات ،مشخص گردد.

همانگونه كه قبلاَ اشاره شد، ميزان عايدي كه به يك سهم عادي تعلق ميگيرد، تابعي از ميزان سود خالص شركت است. ميزان سود خالص شركت نيز تابعي از ميزان فروش و حجم هزينه هاي ثابت و متغير عملياتي و غيرعملياتي شركت است. با توجه به متغير بودن اين عوامل و نوسان پذيري آنها از يك سال به سال بعد، امكان تخمين دقيق سود شركت در سالهاي آينده وجود ندارد. البته ميتوان، توان كسب سود شركت را با توجه به عوامل دروني و بروني شركت تعيين كرد.

اگر درآمد متعلق به هر سهم را با EPS و نرخ بازده مورد توقع سهامداران عادي را با K نشان دهيم و اگر شركت صددرصد سود خود را تقسيم كند، ارزش هر سهم به طريق زير قابل محاسبه خواهد بود.

مدل بدون رشد:

اگر ميزان سرمايهگذاري شركت در هر سال را فقط به ميزان استهلاك دارائيهايش فرض كنيم، دراين صورت ظرفيت توليد و توان كلي كسب سود شركت ثابت مي ماند كه ميتوان آن را با EPS نشان داد دراين صورت ارزش هر سهم برابر خواهد بود با:

با توجه به اينكه جمع كسرهاي داخل پرانتز برابر با 1/K است. خواهيم داشت:

معادله5-2

به عبارت ديگر براي تعيين ارزش هر سهم كافي است درآمد متعلق به هر سهم را به نرخ بازده مورد توقع سهامداران ( نرخ تنزيل ) تقسيم كنيم.

مدل با رشد:

در مدل قبل، فرض براين بود كه شركت هيچ گونه سرمايهگذاري جديدي انجام نميدهد و اگر شركت به منظور توسعه فعاليت خود، به سرمايهگذاري تمام يا قسمتي از سود خود اقدام كند، قدرت كسب سودش افزايش يافته، سودهاي آينده آن رشد خواهد يافت. نرخ رشد سودهاي آينده به ميزان سرمايهگذاري، و نرخ بازدهي اين سرمايهگذاري بستگي دارد. اگر درصد سود سرمايهگذاري شده را با b و نرخ بازده سرمايهگذاري را با r و نرخ رشد سود را با g نشان دهيم نرخ رشد برابر خواهد بود با: g = b.r

و ميزان سود نقدي تقسيمي (D) به سهامداران برابر خواهد بود با:

D = (1-b)EPS

در چنين حالتي ارزش يك سهم برابر خواهد بود با:

با توجه به اينكه

EPS2=EPS1(1+g) = EPS1(1+br)

EPSn=EPS1(1+g)n-1=EPS1(1+br)n-1

با جايگزيني معادلات فوق در فرمول تعيين ارزش خواهيم داشت:

اگر فرض كنيم كه K>br باشد ( كه فرض معقولي است ) فرمول فوق خلاصه خواهد شد:

معادله6-2

لذا در اين فرمول مشاهده ميشود كه ارزش يك سهم، تابعي از درآمد متعلق به هر سهم (EPS)، درصد سود سرمايهگذاري شده (b)، نرخ بازدهي سرمايهگذاري (r) و نرخ بازده مورد توقع سهامداران (K) است.

ارزش تعيين شده براي هر سهم طبق معادله6-2 در دو حالت برابر با ارزش تعيين شده طبق معادله5-2 است.

اول : موقعي كه شركت سود خود را سرمايهگذاري ننموده (b = 0 ) و تمام آن را تقسيم كند ؛ در اين صورت معادله6-2 به شكل زير درخواهد آمد:

كه شبيه معادله5-2 است

دوم: موقعي كه نرخ بازده سرمايهگذاري شركت با نرخ بازده مورد توقع سهامداران برابراست (r = k ). در اين صورت معادله6-2 به شكل زير درخواهد آمد.

به عبارت ديگر براي آن دسته از شركتهايي كه نرخ بازده سرمايهگذاريشان با نرخ بازده مورد توقع سهامداران برابر است، معادله5-2ميتواند براي تعيين ارزش سهام بكار رود. با توجه به اينكه نرخ بازده مورد توقع سهامداران تابعي از نرخ بازده ساير فرصتهاي سرمايهگذاري مشابه است، شركتها ميتوانند با سرمايهگذاري مجدد سود، موجبات افزايش ارزش سهام را فراهم نمايند مشروط براين كه نرخ بازده سرمايهگذاريشان بيشتر از نرخ بازده سرمايهگذاري ساير شركتهاي مشابه باشد.

برخي شركتها ميتوانند فرصتهاي سرمايهگذاري بسيار سود آور را به لحاظ برخورداري از موقعيتهاي انحصاري براي مدت محدودي داشته باشند. اين موقعيتهاي انحصاري ميتواند ناشي از مزيتهاي تكنولوژي، نزديكي به مواد اوليه، برخورداري از وضعيت رقابتي مناسب در بازار و حمايتهاي دولتي و گمركي باشد. لذا براي آنگونه شركتها به جاي در نظر گرفتن يك نرخ رشد بايد چند نرخ رشد را كه با نرخ بازدهي فرصتهاي سرمايهگذاري در مقاطع زماني مختلف متناسب است، در نظر گرفت.(صالح آبادي،سياح،1384)

نحوه تعيين قيمت در بورس ايران

در بورس، كميته قيمت گذاري، مسئوليت تعيين قيمت پايه براي سهاميكه در بورس پذيرفته ميشوند را به عهده دارد. فرمول مورد استفاده براي تعيين قيمت پايه به شرح زير است:

ارزش هر سهم

در اين فرمول EPS1، پيشبيني درآمد هر سهم در سال بعد و K نرخ تنزيل و يا نرخ بازده مورد توقع سهامداران است. براي محاسبه EPS1 ابتدا ميانگين EPS براي سه سال قبل محاسبه ميگردد و سپس براساس نرخ رشد EPS در سه سال گذشته ميانگين نرخ رشد سالانه و قيمت پايه به شرح زير محاسبه ميگردد:

قيمت پايه

همانگونه كه ملاحظه ميگردد، كميته قيمت گذاري در تعيين قيمت پايه به عامل رشد سودهاي آينده توجه نموده است، ولي در تعيين ارزش سهم از مدلي استفاده كرده كه فرض ميكند سودهاي آينده رشدي ندارند. همانطور كه در بخش قبلي توضيح داديم، سهاميكه سود آنها رشدي ندارد براساس فرمول زير قابل محاسبه هستند:

ارزش هر سهم

در مورد آن دسته از سهاميكه به خاطر سرمايهگذاريهاي آينده، انتظار ميرود سودشان افزايش يابد، فرمول تعيين ارزش به شرح زير است:

ارزش هر سهم

مزايا و معايب نسبتهاي قيمت به سود هر سهم و ارزش دفتري به ارزش بازار سهام :

الف) مزايا:

1. مفيد بودن: اين ضرايب، ابزار مفيدي جهت ارزش گذاري شركتها ميباشند.

2. سادگي: اين ضرايب به خاطر سادگي محاسبات ميتوانند روشهاي خوبي براي ارزشيابي شركتها باشند.

3. مربوط بودن: اين ضرايب همان ضرايبي هستند كه سرمايهگذاران براي سرمايهگذاري از آن استفاده مينمايند.

ب ) معايب:

1. مبتدي بودن: به علت ابتداعي بودن اين ضرايب كه چند متغير با يكديگر تأثيرگذارند اين ضرايب عملاً كارايي خود را از دست ميدهند.

2. ايستاد بودن (غيرپويا): ضرايب فوق ارزش شركت را در يك لحظه از زمان نشان ميدهند و نميتوانند پويايي شركت در حال رقابت را اندازهگيري كنند.

بازده سهام:

بازده مثبت سرمايهگذاري شامل دو قسمت يعني سود تقسيم شده و ديگري منفعت ناشي از افزايش ارزش سهام ميباشد. از طرف ديگر، كاهش قيمت سهام عادي در بازار، معني بازدهي منفي ( براي سهام ) است. پيشبيني بازده به طور كامل امكان پذير نيست از اين رو صاحبان سهام عادي هنگام خريد اين اوراق ريسك ميكنند.

شركت براي اينكه بتواند ثروت صاحبان خود را به حداكثر برساند بايد به گونه اي عمل كند، كه از مجموع دو رقم متعلق به سود سهام پرداختي و افزايش قيمت سهام در بازار، مطلوبترين تركيب به دست آيد. اگر چه امكان دارد دست شركت در تعيين سياست تقسيم سود، كاملاً باز باشد، ولي نميتواند در قيمت سهام در بازار تأثيري داشته باشد، يعني شركت ميتواند در مورد مقدار و دفعاتي كه سود سهم ميپردازد اعمال نظر كند، ولي قيمت بازار سهام شركت به روابط متقابل خريداران و فروشندگان سهام در بازار بستگي دارد.

قيمت سهام شركت به دو عامل بستگي دارد:

1. قدرت سودآوري شركت و

2. درجه عدم اطمينان ( ريسك ) نسبت به دريافت سودهاي آتي.

پس يكي از اطلاعات مورد نياز سرمايهگذاران آگاهي از ريسك سرمايهگذاري مربوطه است زيرا بازده بدون ريسك امكان پذير نيست و از اين جهت تصميمات سرمايهگذاري برپايه درك و تنظيم ريسك و بازده مورد انتظار بنا مي شود.(جهانخاني،پارسائيان،1375)

تاریخ ارسال پست: 13 / 8 / 1399 ساعت: 11:17 بعد از ظهر