آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

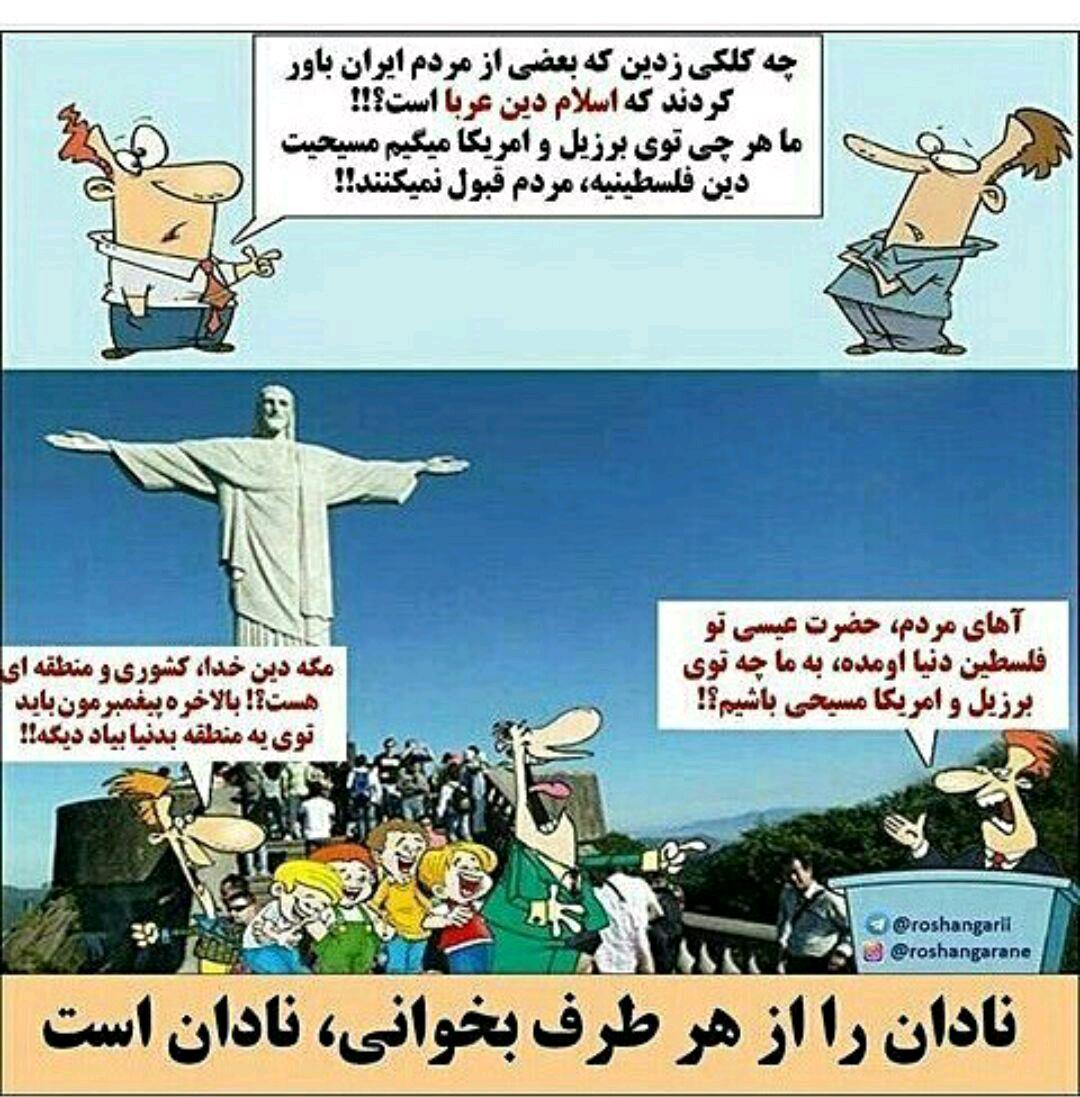

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

کسب درآمد از ساخت فروشگاه اینترنتی

کسب درآمد از ساخت فروشگاه اینترنتی حسادت طرز فکر و نگرش خرچنگ

حسادت طرز فکر و نگرش خرچنگ از کینه توزی خودداری کنید،عفو کنید و وبه فراموشی بسپارید

از کینه توزی خودداری کنید،عفو کنید و وبه فراموشی بسپارید آموزه هایی از جیم پاول یکی از سرمایه گذاران مشهور آمریکایی

آموزه هایی از جیم پاول یکی از سرمایه گذاران مشهور آمریکایی سخنی از ناپلئون هیل

سخنی از ناپلئون هیل هفت راز خوشبختی

هفت راز خوشبختی برای اینکه زندگی را بهتر بفهمیم باید به سه مکان برویم

برای اینکه زندگی را بهتر بفهمیم باید به سه مکان برویم کارآفرین موفق ایرانی،بابک بختیاری موسس آیس پک

کارآفرین موفق ایرانی،بابک بختیاری موسس آیس پک فکر می کنید در زندگی خود گم شده اید؟(کسانی که قبل از 30 سالگی کارگری می کردند)

فکر می کنید در زندگی خود گم شده اید؟(کسانی که قبل از 30 سالگی کارگری می کردند) چرا نباید اخبار را دنبال کنی؟ (توهم اخبار)

چرا نباید اخبار را دنبال کنی؟ (توهم اخبار) ناشکری نکن حتی در بدترین شرایط

ناشکری نکن حتی در بدترین شرایط 21راز موفقیت میلیونرهای خودساخته-برایان تریسی

21راز موفقیت میلیونرهای خودساخته-برایان تریسی رالف وانگر-موفقیت در سهام کوچک وانگی

رالف وانگر-موفقیت در سهام کوچک وانگی مدیریت از نگاه مشاهیر جهان

مدیریت از نگاه مشاهیر جهان درخواب هم پول در بیاورید

درخواب هم پول در بیاورید زندگیتون رو سخت نگیرید!

زندگیتون رو سخت نگیرید! ضرورتهای استارتآپ در حوزههای گردشگری

ضرورتهای استارتآپ در حوزههای گردشگری چرا وابستگی به یک مشتری بزرگ، استراتژی مناسبی نیست؟

چرا وابستگی به یک مشتری بزرگ، استراتژی مناسبی نیست؟ 8 دستورالعمل روزانه موفقیت از 8 مدیرعامل موفق

8 دستورالعمل روزانه موفقیت از 8 مدیرعامل موفق 9 فن علمی برای داشتن یک مذاکره موفق

9 فن علمی برای داشتن یک مذاکره موفقتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

تركيدن حباب بورس به ضرر مردم و به كام بازيگران بازار

چکيده:

مردم مي بينند كارشناسان (!) مي گويند حباب نيست، كسي بازار را داغ نكرده و به يكباره بازار داغ شده است؛

تركيدن حباب بورس به ضرر مردم و به كام بازيگران بازار مردم مي بينند كارشناسان (!) مي گويند حباب نيست، كسي بازار را داغ نكرده و به يكباره بازار داغ شده است؛ آيا آنان از خود نمي پرسند كه از اول امسال تا امروز، چه شده كه 20% سود كرده اند؟! چه كاري كه يك ماه 20% سود مي دهد و در نتيجه، مردم فريب سود بادآورده اي را مي خورند و دارايي آنها بر باد مي رود! سرويس اقتصادي ـ پديده تكرار شده بورس در سال هاي نه چندان دور دوباره تكرار مي شود. عده اي بازيگر بازار، با خريد و فروش سهام در ميان خود، قيمت ها را بالا مي برند و مردمي را كه در فكر سود بدون زحمت هستند، به طمع مي اندازند و سهام را در بالاترين قيمت به مردم مي فروشند و خود خارج مي شوند. به گزارش «تابناك»، اين بازي ادامه دارد، پس از مدتي، بورس سقوط مي كند و اين مردم كه پس انداز خود را كه با هزار اميد ذخيره كرده اند و مزاياي پايان خدمت ساليان جواني شان را در بورس مي آورند، به يكباره مي مانند با سهامي كه نصف قيمت شده است و زيان مي بينند، ولي سود را چه كساني مي برند؟ كساني كه مي دانستند، آينده جهش هاي بي منطق بورس و افزايش شاخص چه سرانجامي دارد؛ كارگزاراني كه هر كه سود ببرد و يا زيان، آنها سود خودشان را مي برند. مصاحبه هاي رسانه ها هم كه با كارشناسان بازار سرمايه است و آنان نيز عمدتاً كارگزاراني هستند كه داغ شدن بازار به سودشان است. مردم مي بينند كارشناسان (!) مي گويند حباب نيست، كسي بازار را داغ نكرده و به يكباره بازار داغ شده است، از خود نمي پرسند كه از اول امسال تا امروز، چه شده كه 20% سود كرده اند؟ چه كاري كه يك ماه 20% سود مي دهد و در نتيجه مردم فريب سود بادآورده اي را مي خورند و دارايي آنها بر باد مي رود! در واقع، امروز صف هاي فروش را شركت هاي حقوقي و كساني كه مي دانند حباب يعني چه، تشكيل مي دهند و تنها فروشندگان سهام با قيمت بالا هستند و خريداران نيز مردم بي اطلاعي كه مي خواهند در يك ماه 20% سود ببرند. از سويي، غير از اينكه اين جريان زيان مالي به مردم مي رساند، زيان اقتصادي آن براي كشور جاي تأمل دارد! اين وجوه مردم، به جاي اينكه صرف خريد سهام شركت هايي شود كه نقدينگي جامعه را به بخش توليدي مي كشاند، صرف خريد و فروش فقط چهارصد شركتي مي شود كه از صبح تا ظهر، ده بار بخشي از سهام آن دست به دست مي شود، اما ارزش افزوده اقتصادي آن كجاست؟ اين در حالي است كه در سال گذشته، شاخص 13000 بود و امروز 26000؛ يعني دو برابر و كارشناسان تا 18000 را رشد بازار و آن را خوب و منطقي مي دانند و اين در اثر فعاليت اقتصادي، بهبود شرايط رواني بخش اقتصاد، رد شدن از تله جوسازي تحريم و ساير اقداماتي بود كه جاي تشكر از دولت را داشت. در همين حال، اما سازمان بورس به عنوان مرجع نظارتي، به دليل اين كه دوره پنج ساله مديريتش رو به پايان است، از جريان سفته بازي چشم پوشي كرده و بلكه به آن دامن زد و از آن دفاع كرد. گفتني است، دو بار پيش، حباب بازار در سال 76 و 84 بود؛ يعني پايان دولت ها و در آغاز دولت هاي بعد بود كه حباب تركيد. خاطره شش سال گذشته را به ياد داريم كه شاخص از نزديك 14000 به زير 8000 رسيد و باز هم اين مردم بودند كه مالباخته شدند. امروز اما باز هم همان داستان تكرار شده است؛ با اين فرق كه هنوز دو سال به پايان دولت مانده و گويا مسئوليت پنج ساله مديريت سازمان بورس، رو به پايان است و تنها خواهان افزايش شاخص به هر قيمتي هستند و راه را براي بازيگران باز گذاشته اند و... .

تاریخ ارسال پست: 13 / 8 / 1399 ساعت: 11:14 بعد از ظهر

ترازوي نامتعادل فاركس

پس از جنگ جهاني دوم دولت ها جهت بازسازي اقتصادي كشورهاي خود تصميم گرفتند تا با ثابت نگه داشتن قيمت ارزها نسبت به دلار امريكا با آرامش به تحكيم مبادلات تجاري بين خود بپردازند. اما اين مورد تا سال ۱۹۷۱ بيشتر دوام نيافت و پس از آن به دليل شرايط خاص جهان مقرر شد تا ارزها به آزادي در مقابل يكديگر مبادله شده و قيمت يك ارز با توجه به عرضه و تقاضاي بازار تعيين شود.

پس از آن بانك ها كه به لحاظ ماهيت بانكي خود هميشه درگير جريان ارزهاي خارجي بودند به فكر مديريت منابع ارزي خود افتادند و به همين جهت يك جريان بين بانكي را به وجود آوردند تا به آن وسيله بتوانند ارزهايي را كه در آينده ارزش بيشتري خواهند داشت تهيه و آنهايي را كه تصور مي شد ارزش خود را ازدست بدهند، بفروشند.

هفته گذشته با كليات فاركس آشنا شديم. امروز به بررسي مراحل انجام يك معامله مي پردازيم.

به طور كلي هر معامله دو بخش خريد و فروش را شامل مي شود. نخستين مرحله كار، باز كردن يك موقعيت معامله و سپس بستن آن است. بنابراين زماني كه انتظار مي رود ارزش يورو در مقابل ارز ديگري افزايش يابد، به اين معنا است كه مي توان با يورو، ارز ارزان تري را خريداري كرد تا وقتي كه ارزش آن افزايش يافت با نرخ بالاتري فروخته شود.

در اين شرايط چنانچه معامله گر بتواند معامله خود را به موقع ببندد با كاهش يا افزايش نرخ ارزهاي مختلف در مقابل يكديگر، سود كسب خواهد كرد.

البته هر معامله گر براي انجام معامله نيازمند يك واسطه است.

در گذشته شركت هاي معامله گر نقش واسط بين سرمايه گذار و بروكر (كارگزار) را بازي مي كردند، اما امروز اغلب افراد به طور مستقيم با قيمت هاي واقعي معاملاتي در فاركس دسترسي داشته و خود به انجام معامله مي پردازند.

مشتري براي ورود به بازار و آغاز معامله، قراردادي را به نام خود يا شركت واسط منعقد كرده و از آن به بعد پذيراي ريسك مي شود. سرمايه گذار مبلغ شخصي خود را به عنوان سپرده تضميني به بانك واريز مي كند. مقدار اين سپرده متناسب با ميزان معامله بانك و اعتبار معاملاتي كه به مشتري داده شده تعيين مي شود. اگر شركت واسطه از اين معامله متضرر شود، سرمايه گذار مسوول اين ضرر بوده و با سپرده خود آن را جبران خواهد كرد. در مقابل چنانچه شركت واسطه از معامله انجام شده سود ببرد، نسبت به اين سود در مقابل سرمايه گذار مسوول است و سود اصلي مورد نظر به حساب سپرده سرمايه گذار واريز مي شود.

يكي از ويژگي هاي فاركس آن است كه سرمايه گذار مي تواند به صورت موقتي معامله كرده و هر زماني كه مي خواهد آن را ببندد. معامله گر مي تواند براي معاملات خود از استراتژي هاي بلندمدت استفاده كند. در اين استراتژي ها، معامله گر يك يا دو بار در روز بايد بازار را چك كرده يا از روش هاي كوتاه مدت كه نيازمند بررسي بازار است براي چند ساعت در روز استفاده كند.

در فاركس اين يك حقيقت است كه هر معامله گر مي تواند روزانه تا بيش از صددرصد سرمايه خود سود كرده يا درست به همان ميزان متضرر شود، اما در كنار اين امر، بايد به يك حقيقت ديگر اشاره كرد كه تقريباً ۹۰ درصد معامله گران و سرمايه گذاران در اين بازار ضرر مي كنند و فقط ۱۰ درصد از فعالان اين حوزه موفق مي شوند. به اعتقاد بسياري از كارشناسان اين حوزه قبل از ورود به فاركس بايد علم و دانش لازم و كافي را در اين زمينه كسب و سپس اقدام به معامله كرد. تنها در اين صورت است كه سرمايه گذار مي تواند موقعيت مناسبي در بازار پيدا كرده و دست به معامله بزند. بنابراين به دور از هرگونه احساساتي مي تواند سرمايه خود را مديريت كند. اين در حالي است كه بسياري از معامله گران فاركسي انتظار دارند برپايه شانس موفق شوند، اما نبايد فراموش كرد كه هيچ كسي در بازار به طور كامل و صددرصد برنده نيست. زيرا فاركس بازار بسيار بزرگي است كه نه تنها يك معامله گر بلكه گاهي، حتي يك دولت بزرگ هم نمي تواند كاملاً مسير و جهت طولاني مدت اين بازار را كنترل كند.

مبادلات در اين بازار بين ارزهاي مختلفي انجام مي شود، اما ۴ جفت ارز مهم وجود دارد كه تقريباً سريع ترين نقدينگي را براي فعالان به ارمغان مي آورد. اين ارزها عبارتند از يورو/ دلار امريكا، دلار امريكا/ ين ژاپن، پوند انگلستان/ دلار امريكا و دلار امريكا/ فرانك سوئيس.

تاریخ ارسال پست: 22 / 1 / 1399 ساعت: 1:42 قبل از ظهر

تحليل بنيادي

تحليل بنيادي عبارت است از مطالعه و بررسي شرايط اقتصادملي، صنعت و وضعيت شركت. هدف اصلي از انجام اينگونه مطالعات، تعيين ارزش واقعي سهام (ارزشذاتي) شركتهاست. تحليل بنيادي معمولاً بر اطلاعات و آمار كليدي مندرج در صورتهاي مالي شركت تمركز مينمايد تا مشخص كند كه آيا قيمت سهام بهدرستي ارزشيابي شدهاست يا نه؟

بخش قابلملاحظهاي از اطلاعات بنيادي، بر اطلاعات و آمار اقتصادملي، صنعت و شركت تمركز دارد.

▪ رويكرد معمول در تحليل شركت، دربرگيرنده چهار مرحله اساسي است:

۱) تعيين وضعيت كلي اقتصاد كشور.

۲) تعيين وضعيت صنعت.

۳) تعيين وضعيت شركت.

۴) تعيين ارزش سهام شركت.

در ادامه، هريك از مراحل بالا را تشريحميكنيم.

● تجزيه و تحليل اقتصاد

وضعيت اقتصاد ملي از آن جهت مطالعه و بررسي ميشود كه مشخصشود آيا شرايطكلي براي بازار سهام مناسب است يا نه؟ آيا تورم موثر است؟ نرخهاي بهره در حال افزايش است يا كاهش؟ آيا مصرفكنندگان كالاها را مصرف ميكنند؟ تراز تجاري مطلوب است؟ عرضه پول انبساطي است يا انقباضي؟ اينها تنها بخشي از سئوالاتي است كه تحليلگر بنيادي براي تعيينكردن تأثيرات شرايط اقتصادي بر بازار سهام با آنها مواجهاست.

● تجزيه و تحليل صنعت

وضعيت صنعتي كه شركت در آن قرار دارد، تأثير قابلتوجهي بر نحوه فعاليت شركت دارد. اگر وضعيت صنعت مطلوب نباشد، بهترين سهام موجود در اين صنعت نيز نميتواند بازده مناسبي داشتهباشد. بهقول معروف، سهام ضعيف در صنعت قوي، بهتر از سهام قوي در صنعت ضعيف است.

● تجزيه و تحليل شركت

بعد از تعيين وضعيت اقتصاد و صنعت، خود شركت نيز بايد تجزيه و تحليل شود تا از سلامت مالي آن اطمينان حاصلگردد. اين تحليل، معمولاً از طريق بررسي صورتهاي مالي شركت انجامميشود. از روي اين صورتها ميتوان نسبتهاي مالي سودمندي را محاسبهنمود.

نسبتهاي مالي به پنج دسته اصلي تقسيم ميشوند:

۱) نسبتهاي سودآوري

۲) نسبتهاي قيمتي

۳) نسبتهاي نقدينگي

۴) نسبتهاي اهرمي

۵) نسبتهاي كارايي(فعاليت)

هنگام تحليل نسبتهاي مالي شركت، نتايج حاصل از اين تحليل بايد با نتايج ساير شركتهاي موجود در آن صنعت مقايسهشود تا عملكرد شركت، شفافتر و روشنتر گردد. در ادامه، حداقل يك نسبت معروف را از هردسته معرفيميكنيم.

● حاشيه سود خالص

حاشيهسودخالص شركت، يكي از نسبتهاي سودآوري است كه از طريق تقسيمكردن سود خالص به كل فروش محاسبهميشود. اين نسبت نشان ميدهد كهاز يكتومان فروش شركت، چه مقدار آن به سود خالص تبديل شده است. به عنوان مثال، حاشيه سودخالص ۳۰ درصد نشانميدهد كهاز يكتومان فروش محصولات شركت، ۳ ريال سودخالص به دست آمدهاست.

● نسبت P/E

نسبت P/E (نسبت قيمت سهام به عايدي هر سهم) از طريق تقسيمكردن قيمت جاري سهام به عايدي هر سهم (EPS) در چهار فصل گذشته به دست ميآيد.

اين نسبت نشانميدهد كه سرمايهگذار براي خريدن يكتومان از عوايد شركت، چقدر بايد بپردازد. به عنوان مثال، اگر قيمت جاري سهام، ۲۰ تومان و عايدي هر سهم در چهار فصل گذشته، ۲تومانباشد، آنگاه نسبت P/E، ۱۰ به دست ميآيد. به عبارت ديگر، براي خريد يكتومان از عوايد شركت، بايد ۱۰تومان بپردازيم. البته، انتظارت سرمايهگذاران از عملكرد آتي شركت، نقش بسيار مهمي در تعيين نسبت جاري P/E ايفا ميكند. رويكرد متداول در تحليلهاي مالي اين است كه نسبتهاي P/E شركتهاي موجود در يك صنعت را با يكديگر مقايسهكنيم. اگر تمام شرايط ديگر يكسان باشد، شركتي كه P/E آن كمتر است، ارزش بهتري دارد.

● ارزش دفتري هر سهم

ارزش دفتري هر سهم شركت، يكي از نسبتهاي قيمتي است كه از تقسيمكردن كل داراييهاي خالص شركت (داراييها منهاي بدهيها) به كل سهام موجود آن بهدست ميآيد. ارزش دفتري هر سهم ميتواند در تعيين اين موضوع كمككند كه آيا سهام شركت، كمتر يا بيشتر از حد قيمتگذاري شدهاست (اين موضوع، به روشهاي حسابداري مورد استفاده شركت و همچنين، عمر داراييهاي آن نيز بستگي دارد). اگر سهامي به قيمتي بسيار پايينتر از ارزش دفتري آن به فروش رود، ميتواند نشانگر اين باشد كه اين سهام، كمتر از ارزش واقعي خود، قيمتگذاري شدهاست.

● نسبت جاري

نسبت جاري، يكي از نسبتهاي نقدينگي است كه از تقسيمكردن داراييهاي جاري به بدهيهاي جاري شركت محاسبهميشود. اين نسبت، توانايي شركت را براي پرداخت بدهيها و تعهدات جاري آن نشانميدهد. هرقدر اين نسبت بالاتر باشد، قدرت نقدينگي آن نيز بالاتر خواهدبود. به عنوان مثال، اگر اين نسبت ۳ باشد، بيانگر آن است كه داراييهاي جاري شركت، براي پرداخت ۳ برابر بدهيهاي جاري آن، كفايتميكند.

● نسبت بدهي

نسبت بدهي شركت، يكي از نسبتهاي اهرمي است كه از تقسيمكردن كل بدهيها به كل داراييهاي شركت محاسبهميشود. اين نسبت نشانميدهد كه كلداراييهاي شركت تا چه حد از طريق بدهيها تأمين شده است. به عنوان مثال، اگر نسبت بدهي ۴۰ درصد باشد، بيانگر آن است كه ۴۰ درصد از داراييهاي شركت از طريق ايجاد بدهي يا قرضگرفتن وجوه تأمين شدهاست. بدهيها، همانند تيغ دولبه عملميكنند. اگر شرايط كلي اقتصاد نامناسب و روند حركت نرخهاي بهره، فزاينده باشد، آنگاه شركتهايي كه نسبت بدهي بالايي دارند، با مشكلات مالي عديدهاي مواجه خواهندبود. اما اگر شرايط اقتصادي مناسب باشد، بدهي ميتواند از طريق تأمينماليكردن رشد شركت با هزينههاي پايينتر، سودآوري را افزايش دهد.

● گردش موجوديها

گردش موجوديهاي شركت، يكي از نسبتهاي كارايي است كه از تقسيمكردن قيمت تمام شده كالاي فروش رفته به موجوديها محاسبهميشود. اين نسبت، كارايي شركت را در مديريت موجوديها نشان ميدهد. اين كارايي، از طريق محاسبه تعداد دفعات گردش موجوديها در طول سال اندازهگيري ميشود. اين دسته از نسبتها، وابستگي شديدي به نوع صنعت دارند. به عنوان مثال، گردش موجوديها در فروشگاههاي زنجيرهاي، بهمراتب بالاتر از صنايع توليدكننده هواپيماست. در اينجا نيز مقايسهكردن گردشموجوديها در كليه شركتهاي يك صنعت، اهميت زيادي دارد.

● ارزشيابي قيمت سهام

تحليلگربنيادي، پس از مطالعه و تعيين شرايط اقتصادملي، وضعيت صنعت و در نهايت شركت، بهبررسي اين موضوع ميپردازد كه آيا قيمت سهام شركت بهدرستي تعيينشدهاست يا نه؟ براي تعيين قيمت سهام، الگوهاي گوناگون ارزشيابي تهيه و تدوين شده است.

ـ عمدهترين اين الگوها عبارتند از:

الگوهاي سود سهام - اين الگوها، بر ارزش فعلي سودهاي سهام مورد انتظار تمركز دارند. الگوهاي عوايد - اين الگوها، بر ارزش فعلي عوايد مورد انتظار تمركز دارند. الگوهاي داراييها - اين الگوها، بر ارزش داراييهاي شركت تمركز دارند.

تاریخ ارسال پست: 22 / 1 / 1399 ساعت: 1:41 قبل از ظهر

پيمان آتي :

پيمان آتي نوع ي استاندارد قرارداد آتي است . در اين قرارداد تحويل كالا و پرداخت قيمت آن در زمان آينده انجام مي شودو در خصوص ماهيت و قيمت كالا ، در زمان عقد قرارداد همه چيز تعريف مي شود . قيمت مورد توافق ,قيمت آتي و تاريخ تحويل مورد معامله ,تاريخ سررسيد يا تاريخ تحويل ن اميده مي شود كه از طريق نهادهاي واسطه با عنوان موسسه پاياپاي انجام مي گيرد . لذا ريسك كم تري را مي طلبد . در اين قرارداد خريدار و فروشنده مبلغي را براي ضمانت اجراي قرارداد نزد اتاق پاياپاي مي گذارند . در صورت كاهش ريسك وديعه 5 تا 7 درصد ارزش كل قرارداد و در صورت بورس بازي 1 تا 3 درصد تقليلمي يابد. پيمان آتي از سال 1972 شروع شد و در سال 1975 هيات بازرگاني شيكاگو اولين پيمان آتي را روي اوراق بهادار باانجام داد.

(Government National Mortgage Association) GNMA پشتوانه رهن وامروزه پيمان آتي روي انواع اورا ق بهادار از قبيل اوراق قرضه , اوراق خزانه , اوراق تجاري , گواهي سپرده بانكي و هم چنين و ساير شاخص ها انجام مي گيرد. بازارهاي نظام يافته كه در سر تاسر جهان S&p روي انواع شاخص هاي سهام از جمله 500 به انجام پيمان آتي مي پردازند شامل :

بورس مر كانتيل شيكاگو، بورس كالاي امكس (IMM) -2 بازار بين المللي پول (CBT) -1 هيات تجاري شيكاگو بورس اوراق بهادار تورنتو بورس بين المللي (NYFE ) -5 بورس آتي نيويورك (COMEX ) -4 بورس كالا (ACE )پيمان آتي مالي لندن 8- بورس پيمان آتي سيدني

يك ويژگي پيمان آتي قابل فسخ بودن قرارد اد در طول دوره تا سررسيد است در حقيقت طرفين با پرداخت وجه يا باپرداخت وجه وديعه به عنوان جريمه، قادر به فسخ قرارداد خواهندبود.

كاركرد پيمان آتي :

1. پوشش ريسك :استفاده ازاختيار فروش و خريد مي تواند ريسك ناشي از تغييرات قيمت كالا و انواع نرخ ها را از بين ببرد.

3. بورس بازي : در بورس بازي دو گروه وجود دارند كه يك گروه به دنبال بورس بازي و استفاده از فرصت هاي بازار براي رسيدن به حداكثر سود هستند. اين گروه به وسيله نوسانات قيمت ها به دنبال سودند و گروهي دنبال كاهش ريسك.

انواع پيمان آتي :

1. پيمان آتي نرخ ارز: روشي براي كاهش ريسك نرخ ارز است كه يكي از مهم ترين آن بورس بازار بين المللي پول وابسته به بورس مركنتايل شيكاگو است و اولين آن نيز در سال 1972 ، انجام گرفت.

2. پيمان آتي نرخ سود : اين پيمان در مورد اوراق دولتي به كار مي رود در امريكا و در اكثر كشورها اوراق بهادار با درآمد ثابت از طرف اين قراردادها معامله مي شود.

اسناد خزانه :نوعي اوراق قرضه دولتي است كه با كسر به فروش مي رسد و در تاريخ سرر سيد با قيمت اسمي بازخريد مي شود. در اين صورت سودي پرداخت نمي شود و ما به التفاوت فروش و باز خريد، سود دارنده اوراق است.

قيمت فروش اين اوراق از طريق نرخ تنزيل مشخص مي شود

Dy=(F-P/F)*360/TY

تعداد روز قرارداد =TY قيمت فروش =P, قيمت اسمي =F, نرخ تنزيل =Dy

P=F(1-dyTy/360)

قيمت اسناد خزانه =P

BEY=F-P/P *365/TY

نرخ بازدهي اسناد خزانه =BEY

3. پيمان آتي شاخص سهام : مشخصه آن عدم تحويل دارايي تعهد شده است البته از آن جا كه شاخص سهام خوديك دارايي مشهود نيست و ارزش مجموعه اي از سهام است ، لذا تحويل آن غير ممكن است . در امريكا 4 شاخص سهام وجود دارد كه شامل : S&500 نيويورك ,وليولاين ,ميجر ماركت ,

قيمت قرارداد / پيمان آتي :

قيمت آتي يك دارايي عبارت است از ، پيش بيني بازار مالي از قيمت آن دارايي در تاريخ مشخصي از آينده . قيمت آتي بر اساس انتظارات بازار پيمان آتي و مشاركت كنندگان در آن مشخص مي شود بنابراين قيمت عادلانه اي وجود دارد . اما مشاركت كنندگان در بازار تنها به دنبال قيمت عادلانه نيستند بلكه به قصد پوشش ريسك و گروه ديگري به قصد بورس بازي و انتفاع در اين بازار حضور مي يابند در هر حال هر فرد به دنبال قيمت پيمان است.

بر اين اساس قيمت قرارداد/پيمان آتي با وجود سه دسته اطلاعات زير قابل محاسبه است :

1. قيمت اوراق قرضه در بازار نقد

2. نرخ سود اوراق قرضه يا سود دارايي مورد معامله(نرخ بازدهي )

3. نرخ سود بازار براي دريافت وام تا تاريخ سررسيد (نرخ هزينه تامين مالي )

بدون توجه به انتخاب وضعيت خريد يا فروش پيمان آتي قيمت اوراق را مي توان از رابطه زير بدست آورد.

F(t)=P+Tp(c-r)

بنابراين قيمت آتي يك دارايي عبارت است قيمت نقد دارايي به علاوه يك جز كه مثبت يا منفي است . بنابراين پيمان آتي رابطه بين نرخ تامين مالي كوتاه مدت و بازدهي جاري اوراق قرضه را نشان مي دهد . اين فرمول فوق براي زمان كم تراز يك سال مورد استفاده بوده و سود دريافتي به صورت سود ساده است . در مدت زمان بيش از يك سال و زماني كه تقسيم سود انجام نمي شود از رابطه زير استفاده مي كنيم.

F=P+P (1+C/K)Kt-(1+r/k)kt

تفاوت قيمت آتي با قيمت نقد جاري عبارت است از هزينه نگهداري دارايي تا زمان تحويل . كه معامله گران براي كسب سود نمي گذارند كه اختلاف اين دو قيمت از هزينه نگهداري آنان بيش تر شود.

قيمت آتي و قيمت نقد مورد انتظار نيز با هم در ارتباطند و در صورت اختلاف واضح بين آن ها از معاملات آربيتراژي استفاده مي شود تا به سوي هم ميل كنند.

ارزش قرارداد/ پيمان آتي:

در زمان هاي مختلف ارزش قرارداد / پيمان آتي برابر صفر است چرا كه در صورت اختلاف قيمت شرايط آربيتراژي به وجودمي آيد و معامله گران بازار بعد از انجام معاملات آربيتراژي بازار را به تعادل مي كشانند در تاريخ سررسيد ارزش قرارداد آتي برابر است با قيمت نقد دارايي تعهد شده و اين همان خاصيت هم گرايي است.

ارزش قرارداد /پيمان آتي را در تاريخ سررسيد به صورت زير است.

Vt=Pt-F

قيمت آتي = F, قيمت نقد = p t , بازدهي قرارداد تا تاريخ سررسيد =Vt

رابطه ارزش قرارداد در طول دوره قرارداد به صورت زير است.

Vt=Ft-F/(1+r)(T-t)=(Ft-F)(1+r)-(T-t)

نرخ سود بدون ريسك =r قيمت تعيين شده در قرارداد = F , t قيمت قرارداد در تاريخ = Ftزمان باقيمانده تا سررسيد = t

اگر سود به طور پيوسته محاسبه شود ارزش قرارداد آتي در طول دوره قرارداد را مي توان به صورت فوق نوشت.

نقش موسسات پاياپاي :

1. ضمانت طرفين معامله

2. بازي كردن نقش موقعيت مقابل در معامله

3. موسسه پاياپاي نقش خريدار را براي فروشندگان و نقش فروشنده را براي خريدار بازي مي كند و در حقيقت بعد ازانجام اولين قرارداد بين طرفين معامله رابطه آن ها قطع مي شود. پس مشاركت كنندگان اين بازار قبل از تاريخ سررسيد بدون توجه به تمايل طرف مقابل و ريسك نكول و يا هر عامل ديگري قادر خواهند بود پيمان آتي خود را تبديل به نقد كنند.

پرداخت وديعه :

سرمايه گذاران در بازار پيمان آتي سپرده اي را تحت عنوان وديعه هنگام عقد قرارداد نزد موسسه پاياپاي مي گذارند كه مقدار آن توسط بورسي كه قرارداد در آن منعقد مي شود تعيين مي شود . وديعه بايد به صورت نقد باشد و اگر 24 ساعت ازقرارداد بگذرد قرارداد فسخ خواهد شد و وديعه مزبور قبل از تاريخ سررسيد به صورت روزانه با نرخ روز قابل نقد شدن است

تاریخ ارسال پست: 22 / 1 / 1399 ساعت: 1:34 قبل از ظهر

پيش به سوي بهبود بازارهاي سرمايه

بازارهاي سرمايه كارآ

اوراق بهادار مالي بيانگر ادعا بر جريانهاي نقدي آتي است؛ بنابراين ارزش ذاتي آن، ارزش حال جريانهاي نقدي است كه مالك اوراق بهادار انتظار دارد دريافت كند.

از جنبه نظري، فرصتهاي سودآور نشاندهنده وجود سهام «كمتر ارزشگذاري شده» و «بيشتر ارزشگذاري شده» است كه سرمايهگذاران را تحريك ميكند تا معامله كنند و معاملات آنها باعث ميشود تا قيمت سهام به سمت ارزش حال جريانهاي نقدي آتي حركت كند، چون اطلاعات جديد به شكل تصادفي موضع مطلوب يا نامطلوب نسبت به انتظارات دارند. تغيير قيمت سهام در يك بازار كارآ بايد تصادفي باشد كه منجر به قضيه مشهور «گام زدن تصادفي» در قيمت سهام ميشود؛ بنابراين سرمايهگذاران نميتوانند بازدههاي غيرعادي بالا (با ريسك تعديل شده) در بازار كارآ بهدست آورند جايي كه قيمتها، ارزش ذاتي را منعكس ميسازند.

آنطور كه يوجين فاما (1991)توضيح ميدهد، كارآيي بازار حالت طيف گونه دارد. هر اندازه هزينههاي معاملاتي، شامل هزينههاي كسب اطلاعات و معامله كردن، در بازاري پايينتر باشد آن بازار كارآتر است. در آمريكا، اطلاعات قابلاطمينان درباره بنگاهها نسبتا ارزان به دست ميآيد (به دلايلي مثل الزام به افشاي اطلاعات و نيز فناوري ارائه اطلاعات) و معامله اوراق بهادار ارزان است. به اين دلايل تصور ميشود كه بازارهاي اوراق بهادار آمريكا نسبتا كارآ است.

كارآيي اطلاعات قيمت سهام به دو طريق اصلي اهميت دارد. نخست اينكه سرمايهگذاران برايشان مهم است كه آيا راهبردهاي مختلف معامله كردن، قابليت كسب بازدههاي اضافهتر (يعني جلو زدن از بازار) را دارد. دوم اگر قيمت سهام به درستي همه اطلاعات را منعكس كند، سرمايهگذاري جديد به سمت با ارزشترين مورد استفاده خود ميرود.

رياضيدان فرانسوي لوين باشيله نخستين تحليل دقيق بازده بازار سهام را در پاياننامه خود انجام داد. اين كار عالي توانست استقلال آماري را در بازدههاي سهام مستند سازد. (يعني بازده امروز سهام هيچ علامتي درباره ميزان يا جهت بازده فردا نميدهد) و اين يافته باعث شد تا بازده سهام را به صورت گام تصادفي، بسيار بيشتر از نظريه بازارهاي كارآ مدلسازي كند. متاسفانه كار باشليه عمدتا در خارج از رشته رياضي تا دهه 1950 ناديده گرفته شد. يكي از اولين افراد كه محتواي اطلاعاتي بالقوه قيمتهاي سهام را تشخيص داد جان بور ويليامز (1938) در بررسي ارزش ذاتي بود كه استدلال كرد قيمت سهام براساس بنيانهاي اقتصادي است. نگاه جايگزين كه تا پيش از ويليامز غلبه داشت شايد به بهترين نحو با تمثيل مسابقه زيبايي جان مينارد كينز شرح داده شود كه هر تحليلگر سهام آن سهامي را توصيه نميكند كه او بهتر از همه فكر ميكند، بلكه در عوض آن سهامي را در نظر ميگيرد كه فكر ميكند ساير تحليلگران بهترين ميدانند؛ بنابراين به نظر كينز قيمت سهام، بيش از آنكه براساس بنيادهاي اقتصادي تعيين شود بر پايه سفتهبازي است. در بلندمدت، قيمتها توسط سفتهبازي حركت ميكند كه احيانا به آن سمتي ميل ميكند كه بر اساس بنيانهاي اقتصادي باشد، اما آن طور كه كينز در متني ديگر اشاره ميكند «در بلندمدت ما همه مردهايم.»

تا پيش از دهه 1950 توجه اندكي به بازده سهام و معناي اقتصادي آن ميشد چون درك اندكي از نقش بازارهاي سهام در تخصيص سرمايه وجود داشت. اين از نظر افتادگي از چندين عامل ناشي ميشد: (1) تاكيد كينز بر ماهيت سوداگرانه قيمت سهام باعث شد عده بسياري باور كنند كه بازار سهام چيزي بيشتر از «قماربازي» نيست بدون اينكه نقش اقتصادي اساسي داشته باشد، (2) بيشتر اقتصاددانان طي بحران بزرگ و عصر پس از جنگ جهاني دوم، بر سرمايهگذاري تحت هدايت دولت تاكيد كردند و (3) شركتهاي امروزي و نياز فوري به تهيه مبالغ عظيم سرمايه، پيشرفت نسبتا جديدي است، اما اختراع قدرت محاسباتي در دهه 1950 كه تحليل تجربي دقيق با مجموعه دادههاي بيشتر را شدنيتر ساخت، توجه دوباره پژوهشگران دانشگاهي را برانگيخت.

در 1953، آماردان انگليسي موريس كندال، استقلال آماري در بازدههاي هفتگي از شاخصهاي گوناگون سهام انگليس را مستند كرد. هري رابرتس (1959) نتايج مشابهي براي شاخص صنعتي داوجونز پيدا كرد و بعدا يوجن فاما (1965) شواهد جامعي نه فقط از استقلال آماري بازده سهام ارائه داد، بلكه نتيجه گرفت كه فنون مختلف «نمودارگراها» (يعني تحليلگران فني) هيچ قدرت پيشبيني نداشتند. در حالي كه اين شواهد معمولا در طرفداري از مدل گام تصادفي بازده سهام ديده ميشد، هيچ درك رسمي از معناي اقتصادي آن وجود نداشت و برخي به اشتباه اين تصادفي بودن را نشانه اين ميديدند كه بازده سهام بيارتباط با بنيانها است؛ بنابراين معني يا محتواي اقتصادي نداشت. خوشبختانه اثر به موقع ساموئلسون (1965) و بنويت ماندلبروت (1966) تبيين كرد كه چنين تصادفي بودن بازدهها بايد از بازار سهام خوش كاركرد انتظار برود. بينش كليدي آنها اين بود كه رقابت به ما ميفهماند سرمايهگذاري در سهام يك «بازي عادلانه» است؛ يعني معاملهگر سهام نبايد انتظار غلبه بر بازار بدون داشتن برتري اطلاعاتي را داشته باشد. اساس «بازي عادلانه» اين است كه قيمت سهام امروز بيانگر انتظارات سرمايهگذاران با توجه به همه اطلاعات موجود است. پس قيمت در فردا بايد تغيير كند فقط اگر انتظارات سرمايهگذاران از رويدادهاي آينده تغيير كند و مادامي كه انتظارات سرمايهگذاران نااريب است چنين تغييراتي بايد به صورت تصادفي مثبت يا منفي باشد. اين نوع نگاه جديد ريشه در گسترش نظريه انتظارات عقلايي اقتصاد كلان داشت؛ بنابراين برخي اقتصاددانان، نظريه بازار كارآ را «نظريه بازارهاي عقلايي» مينامند. بعدها پذيرفته شد كه مدل «بازي عادلانه» جايي هم براي تغيير قيمت مثبت در نظر ميگيرد كه براي پاداشدهي به سرمايهگذاران ريسكگريز ضروري است.

در 1970، يوجن فاما مقاله اكنون مشهور خود «بازارهاي سرمايه كارآ: مروري بر كارهاي نظري تجربي» را منتشر كرد. فاما آثار موجود را يكپارچه كرد و با تعريف سه نوع متفاوت كارآيي بازار، به تمركز و جهتگيري پژوهشهاي آينده كمك كرد: نوع ضعيف، نوع نيمه قوي و نوع قوي. در نوع ضعيف بازار كارآ، بازده آينده را نميتوان از بازده گذشته يا ساير شاخصهاي بازاري مثل حجم معاملات يا نسبت اختيار فروش به اختيار خريد پيشبيني كرد. در بازار كارآي نيمهقوي، قيمتهاي بازار همه اطلاعات در دسترس عموم درباره بنيانهاي اقتصادي شامل دادههاي بازار عمومي (به شكل ضعيف) و نيز محتواي گزارشات مالي، پيشبينيهاي اقتصادي، اعلانهاي شركت و غيره را بازتاب ميدهد. تفكيك بين قالبهاي ضعيف يا نيمهقوي، اساسا به اين معنا است كه مشاهده دادههاي بازار عمومي بدون هزينه است، در صورتي كه اگر قيمتها تمام اطلاعات در دسترس عموم مثل دادههاي حسابداري، اطلاعات عمومي درباره رقابت و دانش خاص صنعت را بازتاب دهند به سطح بالاي تحليل بنيادي نياز است. در قالب قوي كه بالاترين سطح كارآيي بازار را داريم، قيمتها همه اطلاعات عمومي و خصوصي را منعكس ميكنند. اين قالب افراطي عمدتا يك حالت محدودكننده است، چون كه مستلزم حتي اطلاعات خصوصي مديران شركت درباره بنگاه خودشان است كه قبلا در قيمت سهام

آمده است.

روش ساده تفكيك بين سه نوع كارآيي بازار، به رسميت شناختن اين واقعيت است كه قالب ضعيف مانع از سودآور شدن فقط تحليل فني ميشود، در حالي كه قالب نيمه قوي دلالت دارد كه حتي كساني كه اطلاعات انحصاري دارند نميتوانند انتظار كسب بازده مازاد داشته باشند. سانفورد گراسمن و جوزف استيگليتز (1980) تشخيص دادند كه سطوح شديدا بالاي كارآيي بازار، سازگاري دروني ندارند: جلوي فرصتهاي سودآور لازم براي انگيزهدهي به تحليل اوراق بهادار كه براي توليد اطلاعات لازم است را ميگيرد. حرف اصلي آنها اين است كه نواقص بازار، شامل هزينههاي تحليل و معامله اوراق بهادار، كارآيي بازار را محدود ميكند؛ بنابراين ما بايد انتظار ديدن سطوح كارآيي متفاوت بين بازارها را داشته باشيم كه بستگي به هزينههاي تحليلگري و معامله دارد. هر چند كارآيي با قالب ضعيف اجازه تحليل بنيادي سودآور را ميدهد، تصور يك بازار كه كمتر از قالب ضعيف باشد؛ اما به يك معناي نسبتا كارآ مشكل است؛ بنابراين بهتر است كه كارآيي بازار را به معناي كليتر و پيوستهاي تعريف كنيم، به طوري كه واكنش قيمت سريعتر را مساوي با كارآيي اطلاعاتي بيشتر بگيريم.

در حالي كه بيشتر پژوهشهاي تجربي دهه 1970 از كارآيي بازار نيمه قوي حمايت ميكرد، تعدادي از ناسازگاريهاي آشكار در اواخر دهه 1970 و ابتداي دهه 1980 بهوجود آمد. اين به اصطلاح نابهنجاريها چنين مواردي را شامل ميشد «اثر بنگاه كوچك» و «اثر ژانويه» كه هر دو با هم، تمايل سهام سرمايهسازي كوچك را به كسب بازدههاي بيش از اندازه به ويژه در ژانويه مستند ميسازند، اما اقتصاددانان مالي امروزه بيشتر نابهنجاريها را به تصريح نادرست مدل قيمتگذاري دارايي يا اصطكاك بازار نسبت ميدهند. براي مثال اثرات بنگاه كوچك و ژانويه اكنون اين طور درك ميشود كه پاداشهاي ضروري براي جبران سرمايهگذاران سهام كوچك داده ميشود كه نقدشوندگي كمتري به ويژه در آغاز سال دارند. فاما (1998) نيز اشاره ميكند كه نابهنجاريها گاهي اوقات مستلزم كمواكنشي و برخي اوقات زياده واكنشي است؛ بنابراين ميتوان آنها را به صورت رويدادهاي تصادفي ديد كه اغلب ديده ميشوند موقعي كه دورههاي زماني با روششناسي متفاوتي به كار ميرود.

چالشهاي جديتر به نظريه بازار كارآ از پژوهش در بازدههاي بلندمدت ظاهر شد. رابرت شيلر (1981) استدلال كرد كه بازده شاخص سهام نوسان زيادي نسبت به كل سود سهام دارد و عده بسياري اين يافته را نشانه تاييد نظر كينز ديدند كه قيمت سهام را عمدتا سفتهبازان تغيير ميدهند به جاي اينكه ناشي از بنيانهاي اقتصاد باشد. در كاري مرتبط ورنر ديونت و ريچارد تالر (1985)، شواهدي از واكنش زيادي در سهام تكي طي دورههاي سه تا پنج ساله ارائه دادند. يعني اينكه قيمت سهمهايي كه عملكرد نسبتا خوبي طي افقهاي سه تا پنج سال داشتهاند ميل به بازگشت به ميانگينهاي خود طي سه تا پنج سال بعدي دارند كه منجر به بازده مازاد منفي ميشود. قيمت سهمهايي كه عملكرد نسبتا ضعيفي داشتهاند ميل به برگشت به ميانگين دارند و منجر به بازده مازاد مثبت ميشود. اين را «برگشت به ميانگين» مينامند. لورنس سامرز (1986) نشان داد كه در تئوري، قيمتها ميتوانند نوسانات كوتاه مدت و بلندمدتي از مقادير بنيادي داشته باشند كه قابلرديابي با بازدههاي افق كوتاه مدت نيست. پشتيباني تجربي اضافي از بد قيمتگذاري را ناراسيمهان جگاديش و شريدان تيميان (1993) كردند كه دريافتند آن سهمهايي كه بازدههاي نسبتا بالا يا پايين طي فواصل زماني سه يا دوازده ماهه كسب ميكنند به اين روند طي سه تا دوازده ماه بعدي ادامه ميدهند.

اين ناكارآييهاي آشكارا به پيدايش مكتب فكري جديدي به نام ماليه رفتاري كمك كرد كه با شواهدي از حوزه روانشناسي كه مردم هنگام شكلگيري انتظارات، دچار خطاهاي شناختي منظمي ميشوند با فرض انتظارات عقلايي برخورد كرد. يك چنين خطايي كه «واكنش زيادي» را در قيمت سهام تبيين ميكند «يابنده بيانگر» است كه ادعا ميكند آدمها سعي ميكنند روندهايي را شناسايي كنند حتي در جايي كه روندي وجود ندارد و اين رفتار منجر به باور اشتباهي ميشود كه الگوهاي آينده شباهت به الگوهاي گذشته اخير دارد. از طرف ديگر، ميزان تغييرات در بازده سهام را ميتوان با «تكيهگاه» تبيين كرد، ميل به اينكه باورهاي اوليه را وزن زيادي بدهد و اطلاعات جديد مرتبط را وزن اندكي بدهد. نتيجه اين ميشود كه جنبش مشاهده شده در افقهاي مياني را ميتوان در افقهاي زماني طولانيتر برونيابي كرد تا واكنش زيادي بسط يابد، اما اين دلالت بر هر راهبرد تجاري به آساني قابليت استخراجي ندارد، چون نقطهاي جنبش متوقف ميشود و واكنش كمتر شروع ميشود كه هرگز تا پس از وقوع آن معلوم نميشود.

مقاومت با اين نظر كه قيمت سهام به شكل منظم زياد، واكنش نشان ميدهد همچنين تفسير رفتاري از اين شواهد، در دو جبهه پيش ميرود. نخست فاما و كنت فرنج (1988) دريافتند كه سهام بازدههاي بزرگتري طي شرايط اقتصادي دشوارتر بهدست ميآورند، زماني كه سرمايه نسبتا كميابتر بوده و پاداش ريسك مربوط به نرخهاي بهره بالا است. نرخهاي بهره بالاتر ابتدائا قيمتها را به زير ميكشد، اما سرانجام قيمتها با بهبود شرايط كسبوكار باز ميگردند؛ بنابراين الگوي بازگشت به ميانگين در مورد بازدههاي كل را شاهد خواهيم بود. دوم اينكه هواداران نظريه بازار كارآ استدلال كردند كه ناتواني شناختي افراد معين تاثير اندكي بر بازار سهام دارد، چون سهام بد قيمتگذاري شده بايد سرمايهگذاران عقلايي را جذب كند كه سهام كم قيمتگذاري شده را خريداري و سهام زياده قيمتگذاري شده را ميفروشند.

منتقدان نظريه بازار كارآ به هر دو اين اتهامات پاسخ دادند. در واكنش به شواهد فاما و فرنچ، جيمز پتربا و لورنس سامرز استدلال كردند كه الگوي بازگشت به ميانگين در بازده شاخص كل، بيش از آن نوسانپذير است كه فقط با شرايط اقتصادي ادواري توضيح داده شود. آنها ادعا كردند كه برگشت ميانگين افراطي، مشابه با ماجراي نوسانپذيري افراطي شيلر از قيمتهايي ناشي شد كه از بنيانهاي اقتصاد فاصله ميگيرند. قيمتگذاري اشتباه ميتواند دوام آورد، چون كه فرصتهاي اندكي براي معاملات آربيتراژ ريسك پايين فراهم ميسازد. براي مثال چگونه بايد يك نفر به حباب در سهام اينترنتي انتهاي دهه 1990 واكنش نشان دهد؟ پيش فروش بيشتر اين سهام دشوار بود و حتي اگر امكان فروش داشت، يك پيشفروشكننده كاملا آگاه و عقلايي با اين ريسك مواجه بود كه معاملهگراني كه كاملا عقلايي نيستند (همچنين مشهور به «معاملهگران اختلالزا») باعث خواهند شد تا قيمتها از بنيانهاي خود فاصله بگيرند؛ بنابراين بازار لزوما تصحيح نميشود، به محض اينكه معاملهگران عقلايي قيمتگذاري اشتباه را تشخيص دهند. در عوض، تصحيح زماني رخ ميدهد كه قيمتگذاري اشتباه چنان بزرگ شود كه معاملهگران اختلالزا اعتماد خود را به روند از دست بدهند يا معاملهگران عقلايي در واكنش به ريسك اضافي كه معاملهگران اختلالزا ايجاد كردند، وارد شوند.

مشهورترين مثال از ناسازگاري آشكار با نظريه بازار كارآ، سقوط بازار سهام در 1987 و آغاز حركات قيمت سهام اينترنت در اواخر دهه 1990 بود. برخي اقتصاددانان، قطعا يك اقليت، معتقدند كه سقوط 1987 و جهش و افت سهام اينترنت با كارآيي بازار سازگار هستند. براي مثال مارك ميچل و جفري نتر (1989) استدلال كردند كه افول شديد بازار در روزهاي پيش از سقوط بازار در 1987 توسط يك واكنش ابتدائا عقلايي به پيشنهاد مالياتي غيرمنتظره رخ داد كه در مقابل باعث خشكيدن موقت نقدينگي به علت حجم فروش بسيار بالاتر از آنچه بازار آمادگي پذيرش داشت، گرديد. بورسها، معاملهگران و تنظيمگران از اين تجربه درس گرفتند تا بازارها را كارآتر بسازند. يورتون مالكيل (2003) حباب اينترنت را تحليل كرد و اشاره نمود كه تعيين حجم شركت اينترنتي مشكل است و در حالي كه معاملهگران در بيشتر موارد پس از واقعه اشتباه ميكردند، هيچ فرصت آربيتراژ استفاده نشده آشكاري وجود نداشت.

جدا از اينكه آيا چنين حالتي استثنا يا قاعده است شرايط مساعد بازار در انتهاي دهه 1990 براي سهام فناوري يا اينترنت نشاندهنده نقش حياتي بازار سهام در تخصيص منابع است. بنگاهي كه سهامش اضافه ارزش يافته است، بهسرعت متوجه ميشود كه تامين منابع مالي بيشتر از طريق عرضه ثانويه آسانتر است، چون قيمتهاي بالاتر به معناي اين است كه درصد كوچكتري از مالكيت بنگاه را بايد عرضه كرد تا مبلغ معيني سرمايه تهيه شود. شرايط مساعد همچنين براي بنگاههاي سهامي خاص، تامين مالي از طريق وارد بورس كردن سهام خود را آسانتر ميسازد. افزون بر اين، بازار IPO به اصطلاح داغ، بنگاههاي سرمايه مخاطرهپذير را ترغيب ميكند تا منابع خود را در صنايع و بخشهاي داغ سرمايهگذاري كنند به اميد اينكه بنگاهها را در چنين بازار مساعدي وارد

بورس كنند.

عده بسياري چنين شرايط بازار مساعدي را با ارزشگذاري گزينههاي رشد بازار و ايجاد انگيزه لازم تا بخش ايجاد سرمايه را ممكن سازد سازگار ميبينند، اما در حاليكه شرايط بازار مساعد توانايي جذب سرمايه لازم براي رشد صنعت جديد نوپا را دارد، به نظر ميرسد كه بازار سهام فناوري و اينترنت در انتهاي دهه 1990 زيادي گرم شد و سرمايه بيش از حدي جذب اين بخش شد؛ بنابراين در انتهاي دهه 1990، آن بازدهياي كه يك سرمايهگذار در اين بخش ميتوانست به نحو عقلايي انتظار داشته باشد به زير آنچه شرايط اقتصادي ميتوانستند توجيه كنند سقوط كرده بود و همچنين زير آنچه بيشتر سرمايهگذاران واقعا انتظار داشتند.

در حاليكه قيمتها با نوسانات طولاني و كند خود از بنيانهاي اقتصاد فاصله ميگيرند، نظريه بازار كارآ دست كم به دو شيوه مهم هنوز مفيد است. نخست طي افقهاي كوتاهتر، از قبيل روز، هفته يا ماه، شواهد قابلملاحظهاي وجود دارد كه نظريه بازار كارآ توانايي تبيين جهت تغيير قيمت سهام را دارد. يعني واكنش قيمت سهام به اطلاعات جديد، تقريب خوبي از تغيير ارزش ذاتي سهام است. دوم اينكه نظريه بازار كارآ به صورت يك محك عمل ميكند كه قيمتها چگونه بايد رفتار كنند اگر سرمايهگذاري و ساير منابع به نحو كارآ تخصيص يابند. اينكه بازارها دقيقا چقدر به اين محك نزديك باشند به شفافيت اطلاعات، كارآمدي تنظيم و احتمال بيرون راندن معاملهگران اخلالزا توسط آربيتراژهاي عقلايي بستگي دارد. در واقع كارآيي اطلاعات قيمت سهام بين بازارها و كشورها فرق ميكند. هر آنچه كه نواقص بازار سرمايه باشد، به نظر ميرسد بديل بهتري براي تخصيص سرمايهها وجود ندارد.

در واقع جنبش خصوصيسازي دهههاي 1990 و 2000 نشان ميدهد كه اكثر دولتها شامل چين، اينك اين واقعيت را تشخيص دادهاند؛ بنابر اين پژوهشهاي دانشگاهي در اين حوزه، احتمال زيادي ميرود روي شرايطي متمركز شوند كه كارآيي اطلاعاتي بازارهاي سرمايه را تبيين كرده و بهبود ميبخشد به جاي اينكه بررسي كند آيا بازارهاي سرمايه كارآ هستند يا خير.

تاریخ ارسال پست: 22 / 1 / 1399 ساعت: 1:31 قبل از ظهر