آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

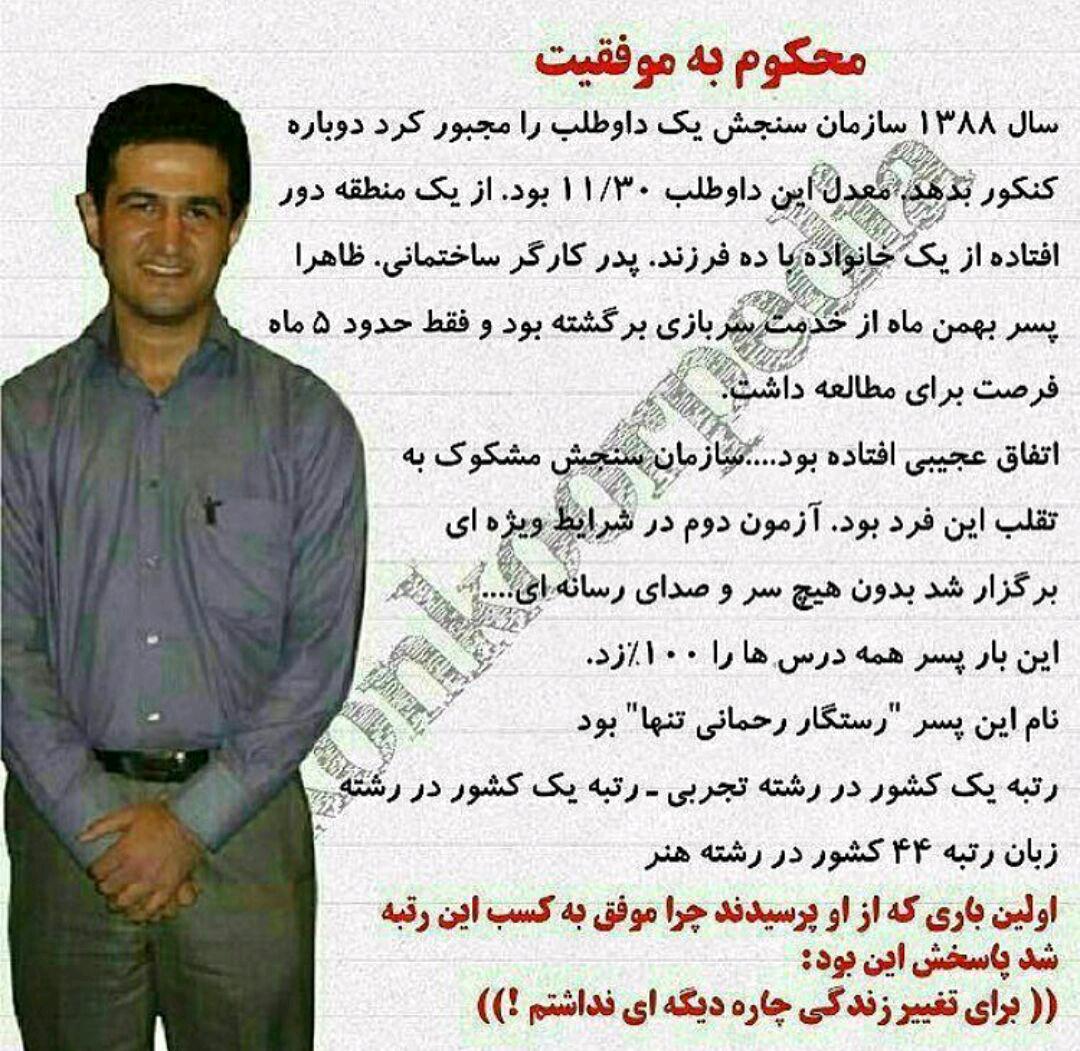

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

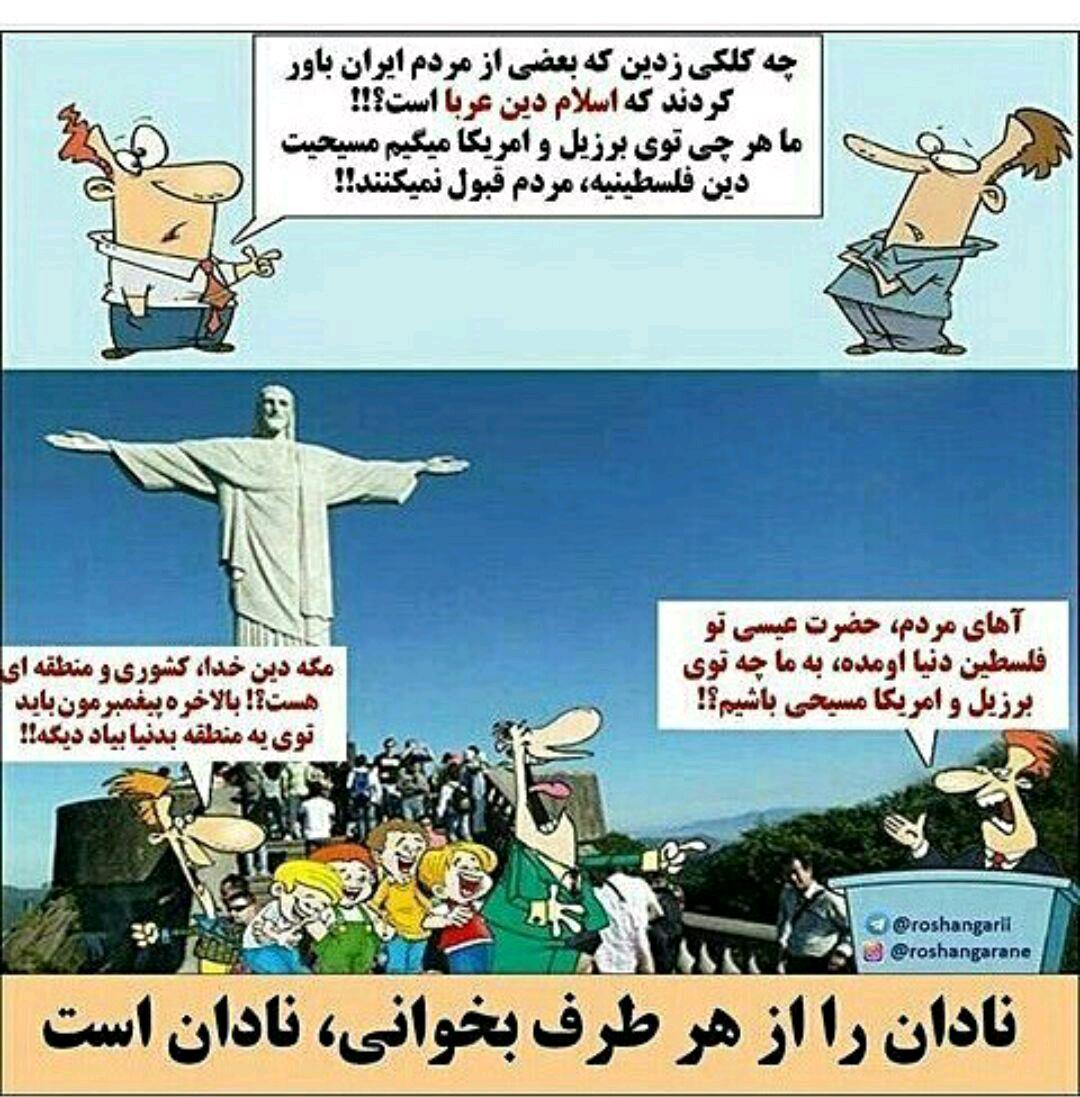

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

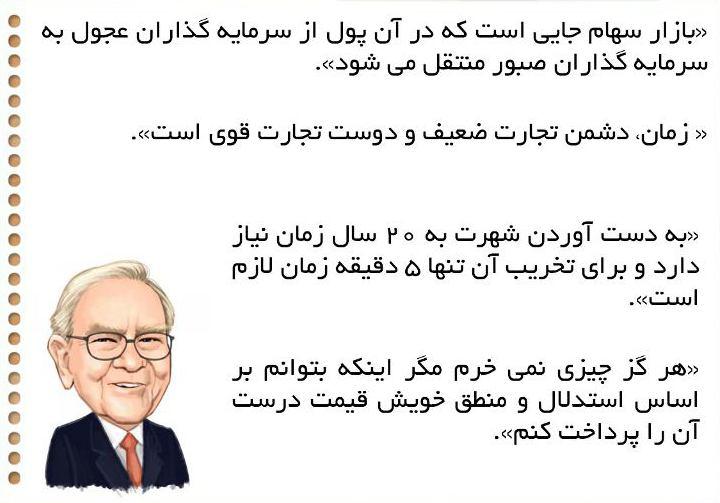

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

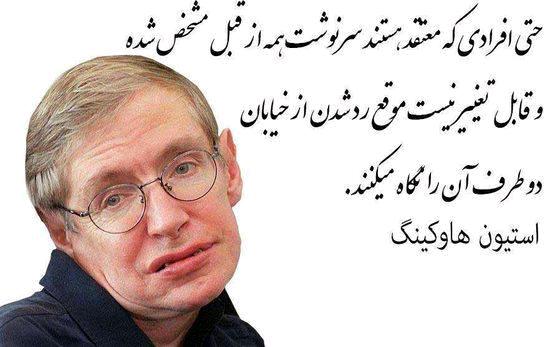

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

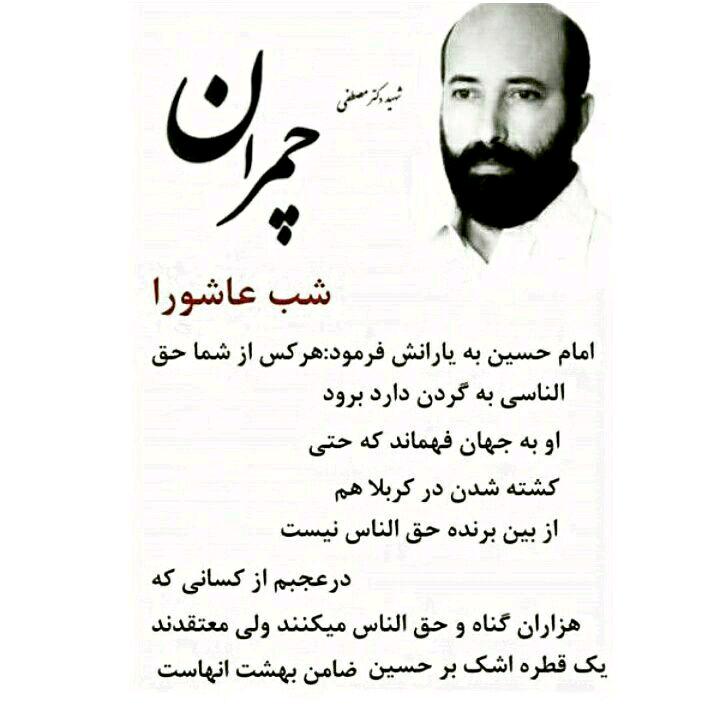

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

فلسفه کیفر و پاداش از نگاه حضرت علی (ع)

فلسفه کیفر و پاداش از نگاه حضرت علی (ع) مزایای ارسال فاکتور از طریق ایمیل به خریداران

مزایای ارسال فاکتور از طریق ایمیل به خریداران 10 خودرو برتر نمایشگاه فرانکفورت معرفی شدند

10 خودرو برتر نمایشگاه فرانکفورت معرفی شدند ذهن نیمه آگاه را آماده کنید

ذهن نیمه آگاه را آماده کنید چشم های خودرا برروی هدف متمرکز کنید

چشم های خودرا برروی هدف متمرکز کنید پر درآمد ترین مشاغل ایران کدام ها هستند؟

پر درآمد ترین مشاغل ایران کدام ها هستند؟ طرز فکر ثروتمندان طرز فکر فقیران4

طرز فکر ثروتمندان طرز فکر فقیران4 موفقیت با یک رویا شروع میشود

موفقیت با یک رویا شروع میشود جسمخدمتگذارذهناست

جسمخدمتگذارذهناست کارمند تازه کار

کارمند تازه کار ۵راز از راز های موفقیت

۵راز از راز های موفقیت تفاوت فروش و بازاریابی با الهام از فیلم "گرگ وال استریت"

تفاوت فروش و بازاریابی با الهام از فیلم "گرگ وال استریت" از چهار حیوان در بازار به عنوان نماد نام برده می شود

از چهار حیوان در بازار به عنوان نماد نام برده می شود تبریزی ها تحسین برانگیزند

تبریزی ها تحسین برانگیزند پرورش آلوئه ورا با حداقل سرمایه

پرورش آلوئه ورا با حداقل سرمایه چگونه یک شغل رویایی داشته باشیم؟

چگونه یک شغل رویایی داشته باشیم؟ ﻫﻔﺖ ﮐﺎﺭﯼ ﮐﻪ ﻣﻮﻓﻖﺗﺮﯾﻦ ﺍﻓﺮﺍﺩ ﺍﻧﺠﺎﻡ ﻣﯽﺩﻫﻨﺪ.

ﻫﻔﺖ ﮐﺎﺭﯼ ﮐﻪ ﻣﻮﻓﻖﺗﺮﯾﻦ ﺍﻓﺮﺍﺩ ﺍﻧﺠﺎﻡ ﻣﯽﺩﻫﻨﺪ. راز میلیاردر شدن احد عظیمزاده،بزرگترین تاجر فرش و یتیمنواز ایرانی

راز میلیاردر شدن احد عظیمزاده،بزرگترین تاجر فرش و یتیمنواز ایرانی برای شاد کردن همکارانتان تلاش کنید

برای شاد کردن همکارانتان تلاش کنید سازمان هولوگرافیک چیست؟

سازمان هولوگرافیک چیست؟تبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

بورس اوراق بهادار استانبول

نويسنده: كريم كريمي

چکيده:

در سال ۱۹۸۱، قانون بازار سرمايه وضع و يك سال بعد، مرجع قانونگذار اصلي بهنام ”هيأت بازارهاي سرمايه CMB)a) تأسيس شد. در اكتبر ۱۹۸۳، مجلس ”مقررات تأسيس و عملكرد بورسهاي اوراق بهادار“ راتصويب نمود كه اين امر راه را براي تأسيس بورس اوراق بهادار استانبول ISE)b) هموار نمود و اين بورس رسماً در سال ۱۹۸۵ افتتاح شد.

● ساختار بورس

نظارت بر ISE بر عهده ”هيأت بازارهاي سرمايه (CMB)“ ميباشد كه مسئوليت عملكرد مناسب بورس و اعضاء آن را برعهده دارد. منبع درآمدهاي ISE بهعنوان يك سازمان مستقل، تخصصي و دولتي از محل كارمزد دريافتي از دادوستد، فرآيند پذيرش شركتها و خدمات متفرقه حاصل ميشود. مديريت بودجه بورس بر عهده خود بورس بوده كه پس از تأئيد ”هيأت بازارهاي سرمايه“ نهائي ميشود.

بورس استانبول توسط يك ”شوراي اجرائي“ مركب از ۵ عضو اداره ميگردد: ۴ تن از اين اعضاء توسط مجمع عمومي و رئيس كل اجرائي نيز توسط دولت و به مدت ۵ سال انتخاب ميشوند. مجمع عمومي كه از اعضاء ISE تشكيل ميشود، بدنه اصلي تصميم گيرنده بورس به شمار ميرود.

● عضويت

دو نوع عضو وجود دارد:

۱) بانكها

۲) شركتهاي كارگزاري.

مجوز فعاليت اعضاء در زمينههائي نظير پذيرهنويسي سهام جديد، دادوستد در بازار ثانويه، مديريت پرتفوي خريداران، ارائه خدمات مشاورهاي سرمايهگذاري و دادوستد بر موافقت نامه باز خريد / موافقت نامه بازخردي معكوس، واسطهگري در ابزار مشتقه، وام دادن و گرفتن (قرض دادن و گرفتن) اوراق بهادار، دادوستد اعتباي (margin) و فروش استقراضي توسط CMB صادر ميگردد. تا پايان سال ۲۰۰۵، تعداد اعضاي مجاز ۱۰۷ براي ”بازار سهام“ و ۱۳۵ براي ”“

بازار اوراق قرضه و برات ميباشد.

● ساعات رسمي دادوستد

الف) بازار سهام: از ۹:۳۰ تا ۱۲:۰۰ و ۱۴:۰۰ نت ۱۴:۳۰ برجسب بازارهاي مختلف، متفاوت است.

ب) بازار اوراق قرضه و برات: از ۹:۳۰ تا ۱۲:۰۰ . ۱۳:۰۰ تا ۱۷:۰۰ برحسب بازارهاي مختلف، متفاوت است.

ج) بازاربينالمللي : از ۱۳:۰۰ تا ۱۶:۳۰.

ب) بازار اوراق قرضه و برات بينالمللي از ۱۰:۰۰ تا ۱۷:۰۰.

● اندازهبازار

ارزش جاري بازار تا پايان ۲۰۰۵ معادل ۱۶۲،۸ ميليارد دلار و تعداد شركتهاي پذيرفته شده جمعاً ۳۰۴ ميباشد (بازار ملي: ۲۸۲، بازار ملي ثانويه: ۱۶، بازار شركتهاي جديد: ۲، بازار شركتهاي تحت نظر Watch List: ۴).

● شاخصهاي اصلي

- شاخص كل سهام (ISE National All Shares Index)

- شاخص ISE National - ۳۰

- شاخص ISE National - ۵۰

- شاخص ISE National - ۱۰۰

- شاخص بازار ملي ثانويه ISE

- شاخص بازار اقتصاد جديد ISE

- شاخص تراستهاي سرمايهگذاري ISE

- شاخص اصول حاكميتي شركتهاي ISE

- شاخص قيمت اوراق قرضه و برات دولتي ISE

- شاخصهاي عملكرد سبداوراق قرضه و برات دولتي ISE (شاخصهاي وزني برابر)

- شاخصهاي عملكرد سبد اوراق قرضه و برات دولتي ISE (شاخصهاي وزني برابر)

- شاخصهاي عملكرد سبد اوراق قرضه و برات دولتي ISE (شاخصهاي وزني ارزش بازار)

شاخص كل سهام ISE تمام سهام معامله شده در بازار ملي به جز تراستهاي سرمايهگذاري را شامل ميشود.

شاخص ISE National - ۳۰۳۰ شركت برتر از نظر ارزش جاري و نقدينگي را پوشش ميدهد.

شاخص ISE National - ۵۰۵۰ شركت برتر از نظر ارزش جاري و نقدينگي را پوشش ميدهد.

شاخص ISE National - ۱۰۰، تعداد ۱۰۰ شركت به جز تراستهاي سرمايهگذاري را شامل ميشود. اين شركتها براساس معيارهائي از پيش تعيين شده انتخاب و ۳۰ شركت موجود در شاخص ISE National - ۳۰ نيز بهطور خودكار وارد اين فهرست ميشوند. اين شاخص كه بر مبناي لير جديد تركيه قرار دارد، داراي عدد پايه يك و تاريخ مبناي ژانويه ۱۹۸۶ ميباشد.

شاخص بازار ملي ثانويه، تمام سهم شركتهاي موجود در اين بازار را پوشش ميدهد.

شاخص بازار اقتصا جديد، تمام سهام شركتهاي موجود در اين بازار را پوشش ميدهد.

شاخص تراستهاي سرمايهگذاري، تمام سهام تراستهاي سرمايهگذاري قابل معامله در بازار ملي را در بر ميگيرد.

شاخص اصول حاكميتي شركتهاي ISE، نماگري است كه عملكرد قيمت وبازده شركتها با امعان نظر اصول حاكميتي شركتهاي ”هيأت بازارهاي سرمايه (CMB)“ را نشان ميدهد. جهت منظور نمودن شركتي در اين شاخص، رتبه اصول حاكميتي آن بايد توسط نهادهاي مجاز رتبهبندي تعيين و نمره حداقل ۶ از ۱۰ را كسب نمايند.

لازم به ذكر است كه شاخصهاي فرعي و زير مجموعهاي ديگر نيز وجود دارند.

از ابتداي ۱۹۹۶، يك شاخص عملكرد GDSc و يك شاخص قيمت GDS براي ”بازار اوراق قرضه و برات“ مورد محاسبه قرار ميگيرد. اين شاخصها بهگونهاي طراحي شدهاند كه تغييرات قيمت در اسناد خزانه و اوراق قرضه دولتي با سررسيدهاي متفاوت را منعكس سازند. اين اشخاصها بر منباي بازده ساده بر نرخهاي معامله شده وزني ميانگين و روزهاي منتهي به سر رسيد قرار دارند.

شاخص قيمت GDS نماگري است كه نوسانات قيمتي اوراق قرضه و برات را در نتيجه تغييرات نرخهاي بهره جاري با توجه به ثابت ماندن سررسيد، نشان ميدهد. تغييرات قيمتها با دوره مبنا مقايسه ميشود.

شاخص عملكرد GDS نه تنها نواسانات قيمتي اوراق قرضه و برات را در نتيجه تغييرات در نرخهاي بهره جاري نشان ميهد، بلكه زمان انقضاي سررسيد را نيز در نشر ميگيرد. اين شاخص، نماگري است كه سود حاصل از سوي سرمايهگذاري طي دوره معين را نشن ميدهد.

شاخصهاي GDS يك بار در روز و پس از بسته شدن بازار محاسبه ميشوند.

باري رفع نياز از شاخصي كه خلاصه عملكرد روزانه بازار ”برمبناي زمان واقعي“ را نشان دهد، شاخصهاي عملكرد سبد GDS با نحوه محاسبه متفاوت از ماه مارس ۲۰۰۴ معرفي شدهاند.

● اوراق قرضه قابل دادوستد

دادوستد سهام، اوراق قرضه و برات، ابزارهاي بازار مالي (موافقتنامه بازخردي / موافقتنامه باز خريد معكوس (repo/reverse repo) در بورس اوراق بهادار استانبول انجام ميشود.

بورس اوراق بهادار استانبول ۳ بازار اصلي دارد: بازار سهام، باار اوراق قرضه و برات، و بازار بينالمللي. ”بازار سهام (Stock Market)“ زير مجموعهاي متعددي دارد:

بازار ملي (National Market)، بازار ملي ثانويه (Second National Market)، بازار اقتصاد جديد (New Economy Market)، صندوقهاي قابل معامله در بورس (ETFs)، بازار شركتهاي تحت نظر (Watch List)، باار معاملات عمده (Wholesale)، بازار كوپن حقتقدم (Rights Coupon Market) بازار حراج رسمي (Official Auction Market) و بازار اصلي (Primary Market). شركتهائي ميتوانند در ”بازارملي“ دادوستد داشته باشند كه شرايط پذيرش در بورس را احراز كرده و تواتر معاملاتي بيتشري داشته باشند.

ايجاد ”بازار ملي ثانويه“ با هدف تسهيل در امر كسب وجوه از بازار سرمايه براي شركتهاي كوچك و متوسطي كه امكان رشد بالقوه داشتهاند، با فراهم آوردن بازاري سازمان يافته و شفاف در محيطي رقابتي، انجام گرفته است.

”بازار اقتصاد جديد“ در جهت ايجاد بازاري ويژه شركتهاي فنآوري فعال در زمينههاي ارتباطات راه دور، سيستمهاي اطلاعرساني، ساخت رايانه، نرمافزار و سختافزرا، و رسانهاي و به جهت رفع نياز مالي فزاينده بخش فنآوري تشكيل شده است. براي دادوستد در ”بازار ملي ثانويه“ و ”بازار اقتصاد جديد“، نظر ”شوراي اجرائي بورس استانبول“ در مورد جايگاه مالي و حقوقي، فعاليتها و امكان بالقوه رشد شركت كافي است.

”بازار ETFD“ با هدف ايجاد بازاري سازمانيافته و شفاف براي دادوستد اوراق مشاركت ETF ايجاد شده است. ”شوراي اجرائي بورس استانبول“ به محض دريافت درخواست كتبي از CMB بر امر پذيرش و دادوستد اين اوراق تصميمگيري ميكند. در حال حاضر سه نوع اوراق مشاركت در اين بورس دادوستد ميشود.

”بازار شركتهاي تحت نظر“ بازاري است سازمان يافته براي شركتهائي كه بنا به عللي نظير افشاي ناكامل اطلاعات، ارائه اطلاعات ناقص يا ارائه اطلاعات بعد از زمان مقرر به عموم، دادوستد خارج از چارچوب قوانين و مقررات و ساير شرايطي كه باعث خروج موقت يا دائم از فهرست ميشود. اين گونه شركتها نياز به نظارت و تحقيقات ويژه دارد و اين بازاردر راستاي حفاظت از حقوق سرمايهگذاران و عموم ايجاده شده است.

”بازار معاملات عمده“، دادوستد سهام در كميتهاي بالا را ممكن ميسازد. اين بازار، فروش سهامي كه در ”بازار ملي“ و ”بازار ملي ثانويه“ و نيز شركتهائي كه در بورس معامله نميشوند، از طريق افزايش سرمايه يا فروش سهام موجود در دست سهامداران به خريداران - چه بهصورت از پيش مشخص شده و چه بهصورت گمنام - را مجاز ميشمارد. فروش عمده در چارچوب طرح خصوصي سازي نيز از طريق اين بازار صورت ميگيرد. دادوستدهاي عمده در زمان معاملات بازار اوليه انجامپذير است.

”بازار كوپن حق تقدم“ بازاري است براي دادوستد كوپنهاي متصل به سهام شركت قابل معامله كه به دارنده آن، حق خريد سهام جديد منتشره توسط شركت براي افزايش سرمايه را اعطا ميكند.

”بازار اوراق قرضه و برات“، تنها بازار سازمان يافته خريد و فروش يكجا و نيز دادوستد موافقت نامه باز خريد / موافقت نامه باز خريد معكوس (repo/reverse repo) بهشمار ميرود. هدف اين بازار، تأمين محيطي شفاف، پويا، رقابتي و كارا براي دادوستد بازار ثانويه بهادار با درآمد ثابت، از قبيل اوراق قرضه دولتي، اوراق خزانه، اوراق قرضه منتشره از سوي ”اداره خصوصيسازي“ است.

”بازار اوراق قرضه و برات“ سه بازار زير مجموعه دارد: بازار خريد و فروش يكجا، موافقت نامه باز خريد / موافقت نامه باز خريد معكوس، و بازار اوراق مستغلات (اموال غير منقول).

تاريخ اعتبار سفارشات در بازار خريد و فروش يكجا بين همان روز تا ۹۰ روز متغير است. اگر ارزش اسمي سفارش خريد و فروش يكجا كمتر از ۱۰۰،۰۰۰ لير تركيه باشد، بهعنوانس فارش كوچك در نظر گرفته خواهد شد. سفارشات بهصورت مضاربي از ۱۰۰،۰۰۰ ليرتا ۵ ميليون لير ارائه خواهند شد. سفارشات كوچك بايد از مضارب ۱،۰۰۰ لير تا ۵ ميليون لير تبعيت كنند. تمام سفارشات ميتوانند به سفارشهاي متعدد ديگر ”جور“ شوند، يعني امكان تفكيك (تقسيم) وجود دارد. در بازار موافقتنامه بازخريد / موافقت نامه بازخريد معكوس، اوراق بهادار طي فرآيند دادوستد، از طرف كاربر در حسابهاي مجزا با امنيت كامل نگهداري ميشوند.

هدف ايجاد بازار اوراق مستغلات (اموال غير منقول)، تسريع در امر پروژههاي ساختمانسازي از طريق كسب وجوه از بازار سرمايه است. همچنين اين بازار ابزار سرمايهگذاري جايگزيني را در اختيار سرمايهگذار قرار ميدهد. در اين بازار سيستم نرخ چندگانه و سيستم حراج چندگانه و سيستم حراج پيوسته وجود دارد و دادوستد بهصورت ”جور شدن“ سفارشهاي خريد و فروش انجام ميگيرد.

در سال ۱۹۹۷، با پذيرش اوراق قرضه بينالمللي منتشره توسط ”نايب رئيس خزانهداري“ براي دادوستد در خارج از كشور، ”بازار اوراق قرضه و برات بينالمللي“ شروع بهكار كرد. همچنين در همان سال، ”بازار رسيدهاي سپردهگذاري“ بورس استانبول با دادوستد رسيدهاي سپردهگذاري سهام منتظره در سطح جهان فعاليت خود را آغاز كرد.

در حال حاضر رسيدهاي سپرهگذاري بزرگترين بانك قزاقستان بهنام ”Kazkommertsbank“ در بازار رسيدهاي سپردهگذاري بينالمللي“ و اوراق قرضه اروپا بهنام ”Eurobond“ كه توسط دولت جمهوري تركيه منتشر ميشود در ”بازار اوراق قرضه و برات بينالمللي“ دادوستد ميشوند.

● وام (قرض) دادن / گرفتن اوراق بهادار، دادوستد اعتباري (margin) و فروش استقراضي

اعضاي مجاز ISE ميتوانند در فعاليتهاي مربوط به وام (قرض) دادن / گرفتن اوراق بهادار، دادوستد اعتباري (margin) و فروش استقراضي در چارچوب مقررات CMB مشاركت كنند. اعضاي مجاز ISE ميتوانند در از اين امتياز در ”بازار ملي“، ”بازار ملي ثانويه“، ”بازار اقتصاد جديد“ و بازار ETF بهرهمند شوند.

● سيستم دادوستد بازار سهام

سيستم تمام رايانهاي بورس، امكان دادوستد سهام و كوپنهاي حق تقدم را براي اعضا ميسر ميسازد. فعاليتهاي دادوستد سهام در دو جلسه دو ساعته مجزا، يكي در صبح و ديگري در بعداظهر، صورت ميگيرند.

نرخها بر پايه روش ”حراج پيوسته - نرخ چندگانه“ تعريف ميشوند، يعني سفارشات خريد و فروش بهصورت خودكار برمبناي تقدم نرخ و تقدم زمان با هم جور ميشوند. خريداران و فروشندگان سفارشات خود را از طريق پايانههاي معاملاتي واقع در ساختمان بورس و نيز دفاتر خود وارد سيستم ميكنند. سازوكار سفارش بهصورت ”حفظ اطلاعات مربوط به طرفين معامله“ بوده و تنها پس از جور شدن سفارشات، خريداران و فروشندگان قابل شناسائياند. تمام اطلاعات مربوطه به شفافيت به جزء اطلاعات شخصي خريداران و فروشندگان طي جلسات معاملات در سيستم نمايش داده ميشود.

طي ساعات بين ۹:۳۰ بهعنوان بخشي از دادوستد صبحگاهي و ساعات بين ۱۴:۰۰ تا ۱۴:۱۰ بهعنوان بخشي از دادوستد عصرگاهي بهنام ”فرآيند سفارش انباشته ISE, AOP)e)“ تنها سفارشات را بهصورت الكترونيك ميپذيرد: يعني دريافت سفارش بهصورت دستي و از طريق پايانههاي مستقر در بورس امكانپذير نيست. بنابراين سفارشهائي كه از طريق اينترنت و يا پيش از جلسات اول و دوم معامله (دادوستدهاي صبحگاهي و عصرگاهي)، و نيز طي زمان AOP توسط اعضاي ISE آماده شده است، تنها بهوسيله فلاپي ديسك و از طريق پايانههاي معاملاتي دفاتر كارگزاري مستقر در بورس و دفتر اصلي كارگزاران وارد سيستم ميشوند. لوح فشرده اين سفارشها بر مبناي تقدم نرخ و زمان با هم جور ميشوند. اين نوع سفارش تنها براي شركتهاي مورد معامله در بازارهاي ”ملي“، ”ملي ثانويه“ و ”اقتصاد جديد“ اعمال شده و فرآيند انباشته طبق قوانين معاملاتي موجود، تنها براي ”سفارشهاي محدود“ است.

نرخ پايه يك سهم، نرخي است ك براي تعيين حد بالا و حد پائين نرخ سهام مورد استناد قرار ميگيرد . اين نرخ با ”گرد كردن“ و ميانگين وزني نرخ سهام طي جلسه معاملاتي قبل مشخص ميشود. در هنگام پرداخت سود و افزايش سرمايه، نرخ مبنا توسط ISE تعيين ميشود. همين روش براي تعيين نرخ مبنا در بازار ETF اعمال ميشود. اما باري اولين جلسه دادوستد يا براي جلسهاي كه در پي جلسهاي بدون معامله انجام گرفته، نرخ مبنا نرخي خواهد بود كه توسط كاربر مجاز ETF يا ”founder“ اعلام ميشود.

محدوده نوسان قسمتها حداكثر ۱۰ درصد (بالا و پائين) نرخ مبنا در هر جلسه دادوستد است. اما در مورد حق تقدم، اين ميزان ۲۵ درصد است.

ميزان سفارشهاي ويژه در ”دادوستد عمده“ حداقل ۱۰ درصد سرمايه ثبت شده شركت ميباشد. اجراي اين سفارشهاي ويژه منوط به تأئيد كارشناسان تالار ميباشد. هرگونه سافرش ويژه كه وارد سيستم شده ميتواند پيش از اجراء از سيستم پاك شود. سفارشهاي ويژه بهعنوان ”دادوستد ثبت شده“ محسوب نميشوند اما در محاسبه حجم معاملات و تعداد سهام معامله شده مورد محاسبه قرار ميگيرند.

● بازار اوراق قرضه و برات

يك سيستم جور كردن و ارائه گزارش سفارشات رايانهاي براي بازارهاي ”خريد و فروش يكجا“ و ”موافقت نامه بازخردي / موافقت نامه بازخريد معكوس“ است كه مورد استفاده قرار ميگيرد. اعضاء بايد سفارشات را از طريق پايانههاي مستقر در دفاتر خود وارد كنند. پس از ورود سفارش به سيستم، فرآيند بر مبناي تقديم نرخ و تقدم زمان خواهد بود. عملكرد هر دوبازار بهصورت سيستم ”حراج پيوسته چند نرخي“ است.

● بازار بينالمللي

تمام عمليات اين بازار برحسب دلار آمريكا بوده و امور تسويه آن از طريق Citibank و Euroclear و از طريق سپردهگذاري مركزي تركيه بنام ”تاكاس بانك (Takasbank)“ صورت ميگيرد.

● امور تسويه و پاياپاي

”تاكاس بانك“، تنها نهاد مجاز امور تسويه و پاياپاي تركيه به شمار ميرود كه خدمات امور تسويه و نزد امانتپذير را براي سرمايهگذاران و ناشران فراهم ميآورد. تاكاس بانك، يك بانك سرمايهگذاري فراهم ميآورد.تاكاس بانك، يك بانك سرمايهگذاري بوده كه مالكيت آن در دست ISE و ۹۰ نفر از اعضاي آن ميباشد. تاكاس بانك، امور تسويه اوراق قرضه و موافقت نامه باز خريد انجام گرفته در ISE را بر عهده دارد.

عمليات تسويه اوراق بهادار توسط ”حساب موقت تسويه تاكاس بانك f“ با ”آژانس ثبت مركزي“ CRA)g)“ صورت ميگيرد. سيستمهاي CRA و تاكاس بانك كاملاً برمبناي زمان واقعي (real - time) ميباشند. بنابراين انتقال اوراق بهادار بلافاصله در CRA منعكس ميشود.

حسابهاي اماني در CRA نگاهداري ميشوند؛ كاربران در كنار حساب پرتفوي خود و حسابهاي زير مجموعه مشتريان خود، يك حساب موقت تسويه نيز دارند. حسابهاي نقدي بر مبناي كاربر بوده و توسط تاكاس بانك نگهداري ميشود.

در پايان معاملات هر روز، ISE جزئيات تمام دادوستدهاي صورت گرفته در دو جلسه معاملات (صبح و بعدازظهر) به تاكاس بانك منتقل ميكند. تاكاس بانك به محض دريافت اين گزارش تعهدات هر كارگزار در هر سهم را بهطور چند جانبه بررسي و خالص تسويه را حساب ميكند.

مدت زمان تسويه براي سهام T+۲ و براي اورا قرضه و برات بين T و T+۹۰ روز ميباشد.

يك سيستم شبكهاي چند منظوره براي سهام و اوراق قرضه، و خدماتي نظير مشاركت سهامي شركتها مانند صدور اوراق حق تقدم و سهام جايزه و انباشت / پرداخت با استفاده از روش DvP و در همان روز انجام ميگيرد.

موقعيت تسويه اوراق بهادار برمبناي هر مشتري در روز معامله (T) به CRA منتقل ميشود. در همان روز (T)، جزئيات عمليت تسويه به صورت الكترونيك در اختيار كاربران قرار ميگيرد و زمان سر رسيد تسويه را مشخص ميكند. در پايان روز، اوراق بهادار مربوط به مشتريان ”تحويل دهنده“ به دلايل مربوط به امور تسويه بهطور ودكار توسط CRA مسدود ميشود. رسيد جزئيات مربوط به انتقال اوراق بهادار از حسابهاي كاربر به حسابهاي فرعي مشتري از طريق سيستم CRA شكل ميگيرد.

● كارمزد

كارگزاران از هر مشتري مبلغي به ازاي هر معامله تحت عنوان ”كارمزد كارگزار“ اخذ ميكنند. اين ميزان نسبت به حجم و تواتر معاملات بهصورت توافقي بين مشتريان و كارگزاران تعيين كه در بازار سهام برابر با ۰،۰۰۱ درصد از ارزش معاملات ميباشد.

● قوانين و امور مالياتي براي سرمايهگذاران خارجي

محدوديتي بر سرمايهگذاران خارجي بهصورت پرتفوي اعمال نميشود. اعلاميه شماره ۳۲ مورخ اوت ۱۹۸۹، تمام محدوديتهاي اعمال شده بر سرمايهگذاران انفرادي و نهادي خارجي براي كليه اوراق بهادار پذيرفته شده در ISE را از پيش رو برداشت. از اين رو هيچ گونه محدوديتي نسبت به خروج اصل سرمايه و سود سالانه در بازارهاي سهام و اوراق قرضه تركيه براي سرمايهگذاران خارجي وجود ندارد. همين اعلاميه، سرمايهگذاري شهروندان تركيهاي در خريد اوراق بهادار خارجي مجاز ميشمارد.

نحوه مالياتبندي و مبناي مالياتي براي محلهاي مشخص درآمد خارجيان، متفاوت است.

● جزئيات حمايت از سهامدار

طبق متمم قانون سرمايه در سال ۱۹۹۹، براي پوشش پرداخت نقدي و تعهدات تحويل سهام حاصل از دادوستد سهام انجام شده از طرف شركتهاي كارگزاري و بانكها، يك ”صندوق حمايت از سرمايهگذار h“ تأسيس شده است. هر سرمايهگذاري كه سهامش در حساب سپردهگذاري يا وجود نقد حاصل از دادوستد از سوي واسطهگريها (كارگزاران، بانكها يا ساير نهادهاي مرتبط) مورد سودء استفاده قرار گيرد تا سقف ۴۴،۷۱۵ لير (در سال ۲۰۰۶) جبران ميشود. تمام واسطهگريها مؤظفند سالانه مبلغي را به اين حساب واريز كنند.

در سال ۱۹۹۲ متممي در قانون بازار سرمايهگنجانده شد كه به موجب آن جريمه انجام دادوستد نهاني معادل ۲ تا ۵ سال زندان و جريمه ندقي سنگين ميباشد. فعاليتهائي نظير دستكاري در قيمتها، انتشار اطلاعات شركتها به صورت غير واقعي و ارتكاب هرگونه اعمالي كه توسط CMB منع شده است نيز مجازاتهاي مشابهي را در پي دارد. چنانچه دو يا بيش از دو جرم عنوان شده در قانون انجام گيرد، آنگاه مجازات زندان حداق ۳ و حداكثر ۶ سال خواهد بود. طبق متمم پيشنهادي، ميزان جريمه نقدي حاصل از اين اعمال كمتر از ۳ برابر منفعت حاصل از اين اعمال خلاف نميباشد.

● اقدامات در دست اجرا

اولين مرحله از تهيه يك سيستم نرمافزار در چارچوب ”پروژه نظارت مركزيi“ - كە با همكاري مشترك ISE و CMB انجام ميشود - از ژانويه ۲۰۰۶ آغاز شده است. اين نرمافزار، امور نظارتي را برمبناي زمان واقعي (real time) و بهصورت الكترونيكي و با كارآئي بهينه فراهم ميكند. تلاش براي فاز دوم ادامه دارد.

”پروژه اتوماسيون افشاj“ كه شركتها را قادر ميسازد تا افشاي اطلاعات را مستقيماً و با استفاده از فنآوري اينترنت و گواهيهاي ديجيتال انجام دهند، در مرحله آزمون قرار دارد. به محض تكميل، اطلاعات مالي، اخبار، توضيحات تكميلي و ساير اطلاعات مربوط به شركتها همسو با استانداردهاي امنيتي دريافت و بهصورت الكترونيك در اختيار عموم قرار خواهد گرفت.

”مجمع بورسهاي اوراق بهادار بينالمللي k“ با هدف ارتفاي سطح همكاري بين بورسهاي اوراق بهادار كشورهاي عضو ”سازمان كنفرانس اسلامي OIC)l“ در تركيه برگزار شد. در اين نشست دو كميته كاري بهنامهاي ”كميته فني“ و ”كميته فنآوري اطلاع رساني IT)m)“ فعاليت بر روي زمينههاي همكاري تأسيس شدند. كيته فني در مورد مسائل نظير ايجاد شاخص، ”رسيدهاي سپردهگذاري اسلامي IDRs)n)“ فرصتهاي پذيرش شركتها در بورسهاي كشورهاي مختلف، تبادل كاركنان و فرصتهاي آموزشي، تعريف زمينههاي همكاري، فعاليت و تحقيقاتي در مورد ارزيابي بورسهاي اوراق بهادار را انجام خواهد داد.كميته IT در مورد ارزيابي سطوح تكنولوژيكي بورسهاي اوراق بهادار مشاركت كننده در اين طرح و ايجاد يك ”مركز اطلاعات“ فعال است.

منبع: The Handbook of World Stock, Stokd Stonk Derinative & Commidity Exchanges, ۲۰۰۶.

منبع : منبع: مجله بورس

تاریخ ارسال پست: 19 / 1 / 1399 ساعت: 6:35 بعد از ظهر