آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

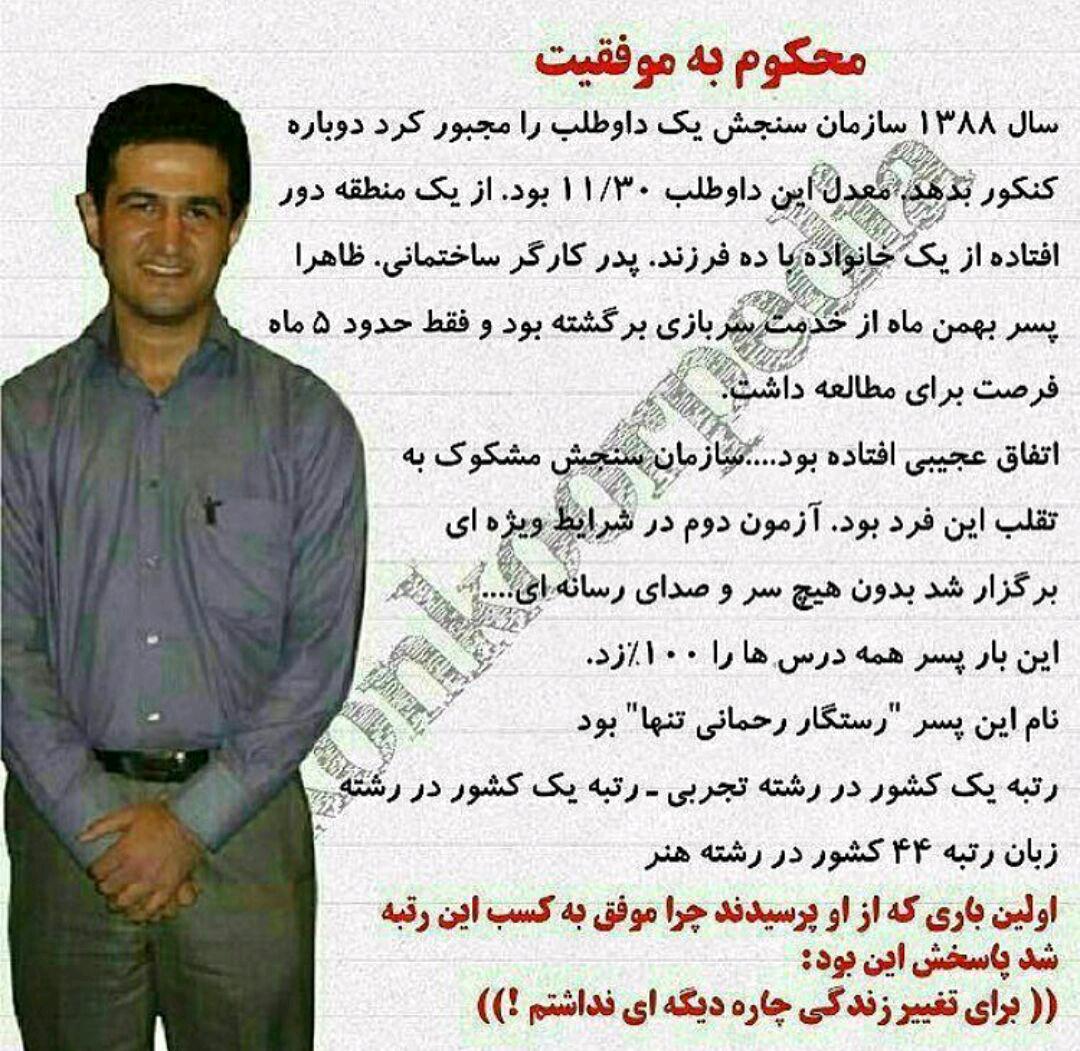

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

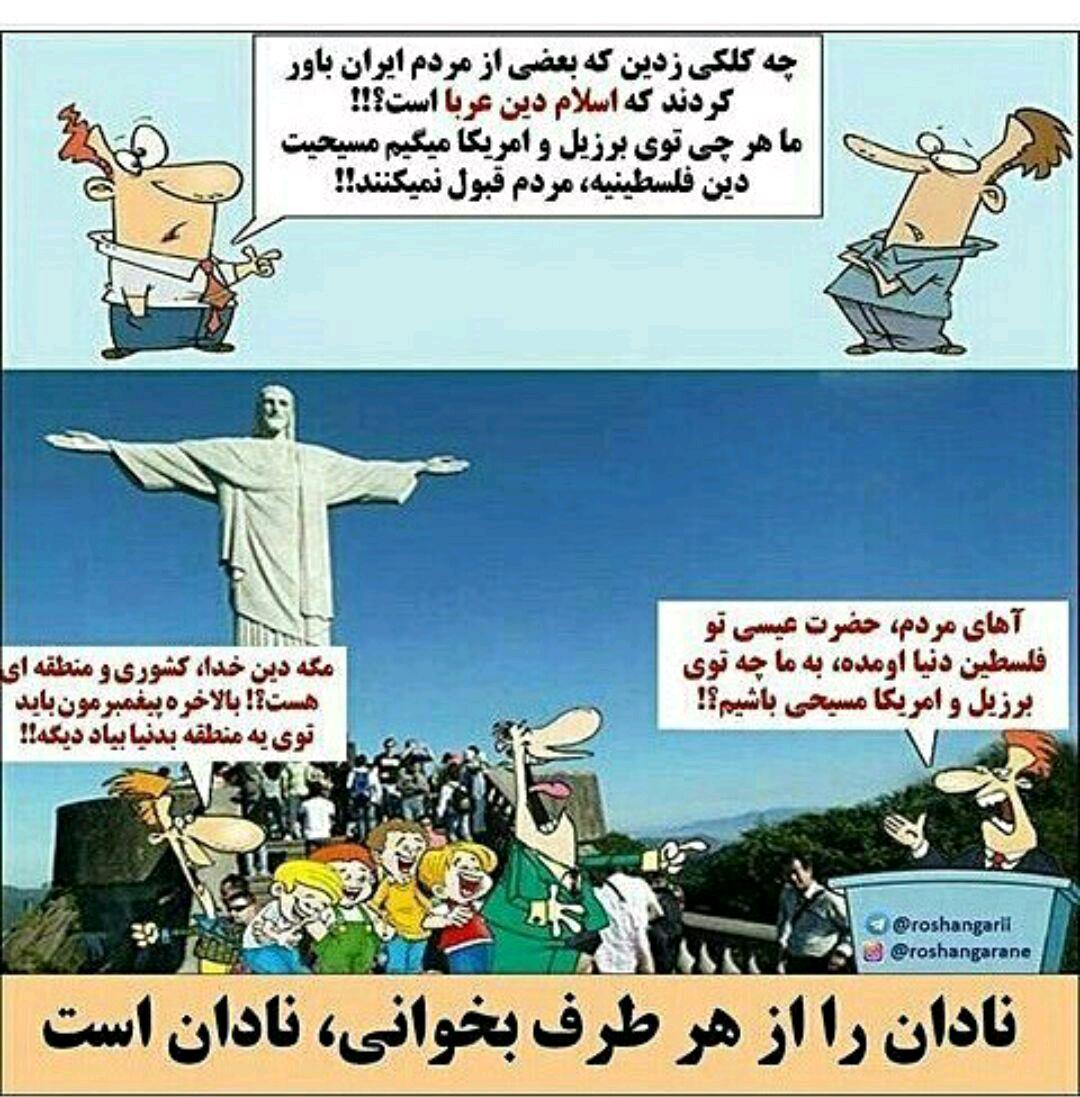

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس سخنانی از وارن بافت

سخنانی از وارن بافت پیشنهادات دواین جانسون در خصوص زندگی

پیشنهادات دواین جانسون در خصوص زندگی سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

سخن تاثیرگذار

سخن تاثیرگذار سخنی تاثیر گذار از موفقیت و موفق شدن

سخنی تاثیر گذار از موفقیت و موفق شدن ویژگی هایی که یک شخص را موفق می سازد

ویژگی هایی که یک شخص را موفق می سازد خواستن

خواستن دایما به خودتان پیشنهادهای مثبت بدهید

دایما به خودتان پیشنهادهای مثبت بدهید پنج عامل موفقیت شما را تضمین می کند

پنج عامل موفقیت شما را تضمین می کند چه رابطه ای بین انسان و آب وجود دارد

چه رابطه ای بین انسان و آب وجود دارد معرفت تا چه حد کاش دنیا به مرام همین بچه ها بود

معرفت تا چه حد کاش دنیا به مرام همین بچه ها بود ویکتور هوگو

ویکتور هوگو افراد معلولی که با ناقص بودن چه کارها که نکردند

افراد معلولی که با ناقص بودن چه کارها که نکردند مزیت رقابتی به چه معنی است؟

مزیت رقابتی به چه معنی است؟ ٩ چيز که مانع ٩ چيز ديگر است

٩ چيز که مانع ٩ چيز ديگر است 13 عادت انسانهای ثروتمند

13 عادت انسانهای ثروتمند مدیریت زمان در فضای مجازی

مدیریت زمان در فضای مجازی پنج چیز که برای موفقیت در نتورک به آنها نیاز ندارید

پنج چیز که برای موفقیت در نتورک به آنها نیاز ندارید چطور می توان کارمندان را به افرادی کارآفرین تبدیل کرد؟

چطور می توان کارمندان را به افرادی کارآفرین تبدیل کرد؟ اهمیت رشد سرمایه گذاری خارجی در کشورهای در حال توسعه

اهمیت رشد سرمایه گذاری خارجی در کشورهای در حال توسعه مدیریت نسل جدید

مدیریت نسل جدید چرا مدیران از واگذاری وظایف اجتناب میکنند؟

چرا مدیران از واگذاری وظایف اجتناب میکنند؟ اجرای یک ایده مهمتر از خود ایده است

اجرای یک ایده مهمتر از خود ایده استتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

نقش موسسههاي اعتبارسنجي در بحران اخير بازارهاي بينالمللي

«مريل لينچ» يكي ديگر از بانكهاي بزرگ سرمايهگذاري مورد تملك قرارگرفته است. بانك HBSO مورد تملك بانك «لويدز تي اس بي» قرار گرفته است. جاي شگفتي نيست كه كارشناسان، بحران اخير را بدترين بحران بازارهاي مالي پس از سقوط وال استريت در سال ۱۹۲۹ ميدانند. با فراگيرشدن دامنه بحران و اشاعه آن به ساير بخشهاي فعاليت اقتصادي، اين سوال مطرح ميشود كه چه كسي مسوول است و چه گروههايي را بايد سرزنش كرد؟

بانكداران اذعان دارند كه مجموعه نظام بانكي نتوانسته است بهطور كامل ريسك ابزارهاي مالي را كه روي آنها سرمايهگذاري ميكردند، شناسايي كند. بهعلاوه اين احتمال وجود دارد كه آنان توصيهها و نظرات تحليلگران را بهطور سرسري و بدون مورد سوال قرار دادن شيوه ارزيابي و تحليل، پذيرفته و عمل كرده باشند.

حال ببينيم تلقي بازار از نقش تحليلگران در بحران بهوجود آمده چه بوده است. وقتي در سال گذشته نشانههاي اوليه بحران ظاهر شد، موسسههاي اعتبارسنجي از موج انتقادات از عملكرد بانكها در امان ماندند، اما با گسترش دامنه بحران و وخيمتر شدن شرايط بازارهاي سرمايه، اين وضعيت دگرگون شد و سازمانهاي ناظر و سرمايهگذاران بهتدريج نگاهشان را به نقش موسسههاي مزبور در ايجاد بحران معطوف كردند.

موسسههاي اعتبارسنجي قرار است ريسك اعتباري بنگاههاي اقتصادي و ساير سازمانهاي انتشاردهنده ابزار بدهي نظير اوراق قرضه شركتي و دولتي را ارزيابي كنند، بهگونهاي كه سرمايهگذاران (خريداران اوراق قرضه)، بانكها و دستگاههاي نظارت و ساير ناظران بازار بتوانند ارزيابيهاي مزبور را جهت سنجش ريسك اعتباري سازمانهاي مزبور مورد استفاده قرار دهند. در حقيقت ميلياردها دلار اوراق بهادار (ابزارهاي مالي بدهي) برمبناي ارزيابي موسسههاي اعتبارسنجي انتشار يافته و خريداري ميشود. در صورتي كه درجه اعتباري يك بنگاه اقتصادي تنزل كند، آنچنانكه درجه اعتباري گروه AIG در ماه سپتامبر تنزل كرد، سهامداران يا سعي ميكنند از شر سهام خود خلاص شوند يا اينكه فشار ميآورند كه بنگاه اقتصادي مديران خود را تعويض و خط مشيهاي جديدي اتخاذ كند. اما موسسههاي رتبهسنجي علاوهبر ارزيابي ريسك اعتباري اوراق قرضه در زمينه ابزارهاي مالي با ساختارهاي ويژه نظير تعهدات بدهي متكي به وثيقه (CDO) نيز خدمات ارزيابي ارائه ميدهند. ابزار مزبور پرتفوليوهاي پيچيدهاي از اوراق بهادار با بازدهي ثابت است كه متكي به زيرشاخههاي مختلفي هستند، بهگونهاي كه هر زيرشاخه به اموال و داراييهايي با درجه ريسك اعتباري متفاوت متكي است. اين همان ورطهاي بود كه موسسههاي اعتبارسنجي را گرفتار كرد. طي چند سال گذشته تعهدات بدهي متكي به وثيقه (CDO) تبديل به ابزار مطلوبي براي سرمايهگذاران شد، اما بسياري از ابزارهاي مالي مزبور متكي به مطالبات رهني با ريسك اعتباري بالا بودند و اين نقطه آغاز بحراني فراگير شد كه دامنه آن بانكها و موسسات مالي را در سطح جهاني فرا گرفته است.

نقش موسسههاي اعتبارسنجي در ايجاد بحران از دو جنبه قابلبررسي است: اول اينكه موسسههاي اعتبارسنجي حقالزحمه خود را از موسسههاي انتشاردهنده ابزاربدهي (اوراق بهادار) يا سازمانهاي طراح ابزار مالي نظير CDO دريافت ميكنند. از نقطهنظر منتقدان اين بدان معني است كه موسسههاي مزبور نميتوانند ارزيابي دقيق و بيطرفانهاي از ريسكهاي احتمالي ابزار مالي مزبور داشته باشند. دومين نكته مورد اشاره منتقدان آن است كه متدولوژي اعتبارسنجي و گروهبندي CDOها بهگونهاي است كه امكان اينكه سرمايهگذاران بتوانند ميزان واقعي ريسك ابزار مالي فوق را تشخيص دهند، فراهم نميسازد. رتبههاي اعتباري با درجه AAA اعطا شده توسط موسسههاي رتبهسنجي به ابزار مالي پيچيده مزبور اين تلقي را در سرمايهگذاران ايجاد كرد كه ابزار مالي مزبور از هر نوع ريسكي مصون هستند. اما معلوم شد كه در واقع امر، تمامي اوراق بهادار با درجه اعتباري AAA لزوما از اعتبار همساني برخوردار نبودند. آنچنان كه در بحران اخير نشان داده شد، ابزار مالي با ساختار ويژه بهگونهاي متفاوت با اوراق قرضه متعارف بنگاههاي اقتصادي رفتار ميكنند. اين امر از نگاه سازمانهاي ناظر در اروپا و آمريكا دور نمانده بود، بهگونهاي كه در ماه May سال ميلادي جاري رييس كميته ويژه بررسي وضعيت موسسههاي رتبهسنجي (تحت نظر كميسيون اروپايي ناظران اوراق بهادار) چنين گفت: «وقايع سال گذشته لزوم ارزيابي مجدد سيستم خود تنظيمي فعلي را ايجاب ميكند، هر چند رتبه اعتباري اعطا شده توسط موسسههاي اعتبارسنجي از منظر حقوقي چيزي بيشتر از «اظهارنظر» صرف نيست، با اين وجود اطلاعات ارائه شده توسط آنان بهوضوح ابعادي از منافع عموم را در برمي گيرد.»

سرمايهگذاران نيز شفافيت بيشتري را درباره نحوه هدايت ارزيابيها توسط موسسههاي رتبهسنجي و چگونگي ارائه نتايج درخواست ميكنند. نماينده يكي از نهادهاي عمده سرمايهگذاري ميگويد: «شايد موسسههاي اعتبارسنجي تبديل به تنها منبع عمده اطلاعات تفضيلي و ريز در مورد بازار شده باشند، در عين حالي كه آنان به هنگام ارزيابي رتبه اعتباري ابزار مالي با ساختار ويژه، خود را در قبال سرمايهگذاران متعهد نمي بينند. اعضاي ما نگران آن هستند كه بازار ابزار مالي مرتبط با فاينانس با ساختار ويژه، به گونهاي گسترش يابد كه از جنبه حقوقي بههنگام اتخاذ تصميم در خصوص سرمايهگذاري، كمبود اطلاعات قابلاتكا وجود داشته باشد.»

ماحصل آنكه، تنظيمكنندگان بازار با دقت نظر بيشتري به روشهاي متداول بازار چشم دوختهاند. در اوايل ماه جولاي سال جاري، كميسيون اوراق بهادار و بورس ايالاتمتحده آمريكا (SEC) به اين جمعبندي رسيد كه موسسههاي رتبهسنجي اعتباري به هنگام اعطاي درجات اعتباري بالا به اوراق قرضه متكي به مطالبات رهني و ساير داراييها قادر به مديريت صحيح در جلوگيري از «تعارض منافع» نبودند. يافتههاي كميسيون مزبور ماحصل ماهها تحقيق و تفحص در اين مورد بودكه آيا موسسههاي اعتبارسنجي در اعطاي درجات اعتباري بالا به ابزار مالي متكي به مطالبات رهني در شرايط رونق و شكوفايي بازار از فرآيندهاي متعارف و متداول انحراف داشتهاند يا خير. نتايج حاصل از تحقيقات مزبور چندان خوشايند نبود، بهگونهاي كه رييس هياتمديره SEC اعلام داشت «آشكار خواهد شد كه مشكلاتي بس مهم وجود داشته است. وقتي كه موسسههاي رتبهسنجي با سيلي از تقاضا براي اعتبارسنجي روبهرو شدند، حجم موارد ارجاعي بهگونهاي بود كه عملا از كيفيت كار كاسته شده و به جزئيات توجه نشده و از مدلها تبعيت نشده است.»

سازمانها و نهادهاي ديگري در آمريكا مستقلا بررسيهايي بهعمل آورده و به نتايج نگران كننده مشابهي رسيدند. سازمان تربيتكننده تحليلگران مالي بنام انستيتو تحليلگران مالي (CFA) نتايج آمارگيري از اعضاي خود را در اوايل ماه جولاي سال جاري منتشر كرد. طبق بررسي مزبور ۱۱درصد پاسخدهندگان اعلام داشتند كه آنان مواردي مشاهده كردهاند كه موسسه اعتبارسنجي در نتيجه فشار وارده از طرف سرمايهگذاران، انتشاردهندگان يا پذيرهنويسان، نتايج رتبهسنجي را تغيير دادهاند و اينكه حدود ۵۱درصد اعتقاد داشتند كه اين تغيير درجه اعتباري بدين لحاظ بود كه موسسه اعتبارسنجي از آن بيم داشت كه انتشاردهندگان اوراق و اسناد بهادار در صورت عدم تغيير رتبه اعتباري، به موسسه اعتبارسنجي ديگري مراجعه خواهند كرد. تقريبا يك پنجم شركتكنندگان در آمارگيري (حدود ۱۷درصد) معتقد بودند كه قول مساعد براي انعقاد قراردادهاي آتي از طرف انتشاردهندگان اوراق قرضه انگيزه مهمي بود كه موسسههاي اعتبارسنجي را وادار به تغيير ارزيابي آنان ميكرد.

طبق اظهارنظر رييس انستيتو CFA نتايج مزبور بسيار هشداردهنده بوده و حاكي از نقصهاي جدي در مسير هدايت حرفهاي فعاليت موسسههاي اعتبارسنجي است. وي ميگويد: موسسههاي اعتبارسنجي بايد گامهاي اساسي را در جهت مديريت و حذف «تعارض منافع» در كسبوكار رتبهسنجي بردارند. برخورداري از نام و وجه مناسب مستلزم گذشت ساليان است، لكن خدشه دار شدن و تخريب وجه در يك لحظه ميسر است.

وي ادامه ميدهد: «اميدوارم كه در پي اين يافتهها، موسسههاي اعتبارسنجي تلاش خود را براي برگرداندن اعتماد به عملكرد حرفهاي موسسههاي مزبور دوچندان كنند.»

عملكردهاي نامطلوب فوق و نيز عدم اطمينان به عملكرد موسسههاي اعتبارسنجي، سازمان اوراق بهادار و بورس آمريكا را بر آن داشته است كه مقررات جديدي را براي فعاليت موسسههاي رتبهسنجي وضع كند. برخي از مقررات جديد بهويژه در ارتباط با پيشگيري از «تعارض منافع» از طريق ممانعت از اقداماتي نظير انجام رتبهسنجي همزمان با ارائه خدمات مشاورهاي در زمينه طراحي اوراق بهادار با ساختارهاي ويژه است.

آنان همچنين بنا دارند كه سرمايهگذاران را وادار سازند كه اتكاي صرف به رتبه اعتباري را كاهش دهند. رييس هياتمديره كميسيون اوراق بهادار و بورس آمريكا در ادامه اعلام داشت: استناد مستقيم در مقررات كميسيون مزبور به موسسههاي اعتبارسنجي شايد منجر به آن شده است كه ارزيابي مستقل (توسط سرمايهگذاران و بانكها و ساير خريداران اوراق بهادار و.....) جايگزين اتكاي بدون قيد و شرط (غير منتقدانه) به موسسههاي اعتبارسنجي شود. كميسيون اوراق بهادار و بورس آمريكا توصيه ميكند كه در مقررات مرتبط با بازار اشاره مستقيم به موسسههاي اعتبارسنجي حذف شده يا اينكه محتواي آن تغيير كند.

اين بدان معني است كه سرمايهگذاران، از جمله مديران بازارهاي پولي، ناچار خواهند بود كه در ارزيابي قابليت نقدشوندگي، ناپايداري و ريسك ضرروزيان داراييها علاوهبر نظر موسسههاي اعتبار سنجي، تجزيه و تحليل و ارزيابي خود را نيز ملاك قرار دهند. بانكهاي وال استريت نيز تحت تاثير قرار خواهند گرفت، به لحاظ اينكه بانكهاي مزبور براي ارزيابي اينكه كداميك از اموال و داراييها به بهترين شكل ممكن با ضوابط مرتبط با سرمايه مورد نياز انطباق دارند، از رتبهسنجي اعتباري استفاده ميكنند.

تغييرات پيشنهادي بخشي از يك سبد اقدامات نظارتي گسترده در ارتباط با موسسههاي اعتبارسنجي است و در مقطع زماني مطرح ميشود كه تنظيمكنندگان بازار ميخواهند ميزان وابستگي نظام تنظيم بازار به ارزيابي موسسههاي اعتبارسنجي را مورد ارزيابي مجدد قرار دهند.

رييس هياتمديره كميسيون اوراق بهادار و بورس(SEC) آمريكا ميگويد:

در چارچوب ضوابط و روشهاي متداول موجود فرض تلويحي ما آن است كه اوراق بهادار با درجه اعتباري بالا، از قابليت نقدشوندگي بالايي برخوردار بوده و نوسان قيمت اوراق بهادار مزبور پايين است. اما با توجه به اينكه ابزارهاي مالي با ساختار ويژه ميتواند بهگونهاي كاملا متفاوت با ساير اوراق بهادار رفتار كند، لازم است روشهاي متداول نحوه استفاده از اعتبارسنجي در تنظيم مقررات جديد به دقت مورد ارزيابي قرار گيرد.

بهرغم ضرر و زياني كه متوجه سرمايهگذاران شده است، آنان انكار ميكنند كه تكيه زيادي روي درجه اعتباري دارند. مدير «امور سرمايهگذاري در نهاد سرمايهگذاري» انجمن بيمهكنندگان انگليسي ميگويد: «اعضاي انجمن مزبور اتكاي نامحدود به درجهبنديهاي رتبه اعتباري نداشته و نتايج رتبه اعتباري را بهعنوان تنها عامل در اتخاذ تصميم درخصوص سرمايهگذاري تلقي نميكنند.» وي نظير ساير نهادهاي سرمايهگذاري معتقد است كه بهجاي مقررات و اعمال نظارت بيشتر، لازم است روشهاي بهكار رفته در رتبهسنجي اعتباري اصلاح شوند.

وي ميگويد: «ما فكر نميكنيم كه اعمال نظارت بيشتر شيوه مناسبي باشد، چرا كه اين امر امكان انتخاب را از بين ميبرد، ولي نقش موسسههاي اعتبارسنجي در ارزيابي ريسك اعتباري ابزار مالي با ساختار ويژه، مشكلات عديدهاي ايجاد كرده است. وي ميگويد: «ترجيح ميدهم كه برخورد به اين مشكلات از طريق بهكارگيري مجموعه روشها و دستورالعملهايي كه موضوع «تعارض منافع» را نيز در بر ميگيرد، انجام گيرد. اين امر بايد در سطح بينالمللي مورد توافق قرار گيرد. فقط در صورت شكست شيوه مزبور اعمال مقررات و نظارت بايد مورد توجه قرار گيرد.»

تنها ايالات متحده آمريكا نيست كه مايل به مهار فعاليت بزرگترين موسسههاي اعتبارسنجي است. اروپا نيز مايل است بهسرعت مقررات شديدتري را در ارتباط با فعاليت موسسههاي مزبور بهكار گيرد. در تاريخ ۸ جولاي سال جاري ميلادي (۲۰۰۸) اتحاديه اروپا اعلام داشت كه بهعنوان اولين گام در تشديد نظارت و اعمال مقررات جديد از درخواست ضرورت ثبت موسسههاي رتبهسنجي و پاسخگو بودن آنان به دستگاههاي ناظر بر بازار سرمايه حمايت خواهد كرد.

پيشبيني ميشود ۲۷ كشور عضو اتحاديه اروپا ديدگاههاي سرپرست بازار داخلي اتحاديه مزبور را كه معتقد است نظام خود تنظيمي داوطلبانه موسسههاي اعتبارسنجي بهدرستي عمل نكرده است، مورد تاييد قرار دهند. وي در ماه ژوئن نتيجهگيري كرد كه يك راهحل مبتنيبر سيستم نظارتي در سطح اتحاديه اروپا ضروري است.

كشورهاي اتحاديه اروپا، كميسيون اروپايي (بازوي اجرايي اتحاديه اروپا) و بسياري از اعضاي پارلمان اروپا اشتراك نظر دارند كه موسسههاي اعتبارسنجي بهدليل ناچيز شمردن ريسكهاي مرتبط با ابزار مالي با ساختار ويژه، در ايجاد تلاطمهاي بازار مالي كه از سال گذشته آغاز شد، سهيم هستند. موسسههاي اعتبارسنجي در آمريكا هم اينك در چارچوب مقرراتي كه موسسههاي مزبور را تحت نظارت كميسيون اوراق بهادار و بورس آمريكا قرار ميدهد، لازم است كه مراحل پذيرش و ثبت را طي كنند. اتحاديه اروپا نيز در صدد است كه رويه مشابهي را در سطح اروپا اعمال كند.

موسسههاي اعتبارسنجي پذيرفتهاند كه در اروپا خود را به ثبت برسانند، با اين وجود موسسههاي مزبور نگران آن هستند كه تلاش براي اعمال مقررات سختگيرانهتر منجر به تفاوت مقررات مزبور با مقررات حاكم در آمريكا شود و اين به معني برخورد متفاوت و غير يكنواخت با فعاليت آنها در بازارهاي مالي عمده جهان شود. در عين حال با توجه به اينكه فعاليت موسسههاي اعتبارسنجي تحت نظارت و بازبيني دقيق قرار گرفته است، هر ۳ موسسه عمده اعتبارسنجي اعمال اصلاحاتي را در فعاليتهاي خود اعلام كردهاند.

پس از پذيرش اينكه در يكي از مدلهاي رياضي بهكار رفته توسط موسسه اعتبارسنجي Moody&#۰۳۹;s در ارزيابي ريسك ابزارهاي پيچيده مالي، سهوا اشتباهي رخ داده بود كه منجر به اعطاي بالاترين درجه اعتباري (AAA) به ابزار مالي به ارزش يك ميليارد دلار شده بود، Moody&#۰۳۹;s اعلام داشته است كه در حال باز آزمايي صحت و دقت مدلهاي كامپيوتري خود و قراردان مدلهاي مزبور تحت يك نظارت مركزي است.

Standard Poor&#۰۳۹;s يك كميته داخلي نظارت بر عملكرد مدلهاي پيچيده تشكيل داده است، در حالي كه موسسه اعتبارسنجي معتبر ديگر (Fitch) كاربرد مقياس و مباني جديدي را در درجهبندي اعتباري و بهكارگيري شاخصهاي جديدي را در ارزيابي رتبه اعتباري ابزار مالي با ساختار ويژه اعلام داشته است.

قرار بوده است كه سرپرست بازار داخلي اتحاديه اروپا در ماه اكتبر سال جاري پيشنهادهاي خود را در زمينه ثبت نام، اعمال نظارت بيروني و اصلاحات مورد نياز در حاكميت شركتي در موسسههاي اعتبارسنجي با اين ديد كه مقررات مزبور نهايتا توسط اتحاديه اروپا بهصورت قانون درآيد، به اتحاديه مزبور ارائه كند. نامبرده پشتيباني قانونگذاران با نفوذ در پارلمان اروپا را نيز كه به دنبال آن هستند موسسههاي اعتبارسنجي تحت نظارت قرار گرفته و مراحل ثبت نام و دريافت مجوز را طي كنند، بههمراه دارد. سرپرست بازار داخلي اروپا قبلا موضوع «تعارض منافع» را كه وي معتقد است در ذات ابزار مالي ساختارسازي شده است، در يك كنفرانس در دوبلين در ژوئن سال جاري (۲۰۰۸) مطرح كرده بود. وي اعلام داشت كه براي مدت نامحدود منتظر آن نخواهد ماند كه موسسههاي اعتبارسنجي گامهايي جهت ارائه پيشنهادهاي معنيداري بهمنظور ساماندهي فعاليت خود بردارند. وي اعلام داشت كه نظام نامههاي تدوين شده توسط سازمان بينالمللي كميته اوراق بهادار كه به امضاي موسسههاي اعتبارسنجي رسيده است، تعهدات بيخاصيتي بيش نبوده است. وي ميگويد: قبل از پيدا شدن بحران هيچ نشانهاي از اينكه فرآيند اعتبارسنجي ابزار مالي با ساختار ويژه از درون پوسيده است، بروز نكرده بود.

موسسههاي اعتبارسنجي سعي داشتهاند كه براي احتراز از اينكه تحت نظارت سازمانهاي ذيربط قرار گيرند، بهطور داوطلبانه اصلاحاتي را در روشهاي اعتبارسنجي بهكار گيرند. كارگروه رتبهسنجي اتحاديه اوراق بهادار و بازار مالي رهنمودهاي خود را در ماه جولاي سال جاري منتشر كرد. توصيههاي مزبور به منظور بهبود در فاشسازي و شفافيت و كاستن از تعارض منافع بالقوه و آشكار كردن ساختار حقالزحمههاي پرداختي بهعمل آمده بود. با اين وجود توصيههاي مزبور يكي از پيشنهادهاي عملي را كه توجه بسياري را به خود جلب كرده است، يعني موضوع تغيير مباني درجهبندي يا اضافه كردن پسوندي به درجهبنديهاي ابزار مالي با ساختار ويژه (جهت متمايز كردن ابزار مالي مزبور) كه توسط سازمان نظارت مالي فرانسه مطرح شده بود، ناديده گرفته است.

برخي از مقامات مسوول اتحاديه اروپاترديد دارند كه ثبت و پذيرش موسسههاي اعتبارسنجي به خودي خود مسائل بروز كرده در بحران اعتباري متكي به مطالبات رهني را حل كرده يا اينكه با پيآمدهاي جهاني بحران مزبور مقابله كند.

يكي از سخنگويان اتحاديه اروپا اعلام داشت: ايراد اساسي در آن است كه حقالزحمه موسسههاي اعتبارسنجي توسط انتشاردهندگان اوراق بهادار و نه سرمايهگذاران پرداخت ميشود. هيچ ميزان نظارت نميتواند اين تعارض منافع را حلوفصل كند. مگر آنكه الگوي كسبوكار موسسههاي اعتبارسنجي تغيير كند و اين امر محالي است كه اتفاق نخواهد افتاد.

تاریخ ارسال پست: 17 / 1 / 1399 ساعت: 6:42 بعد از ظهر