آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

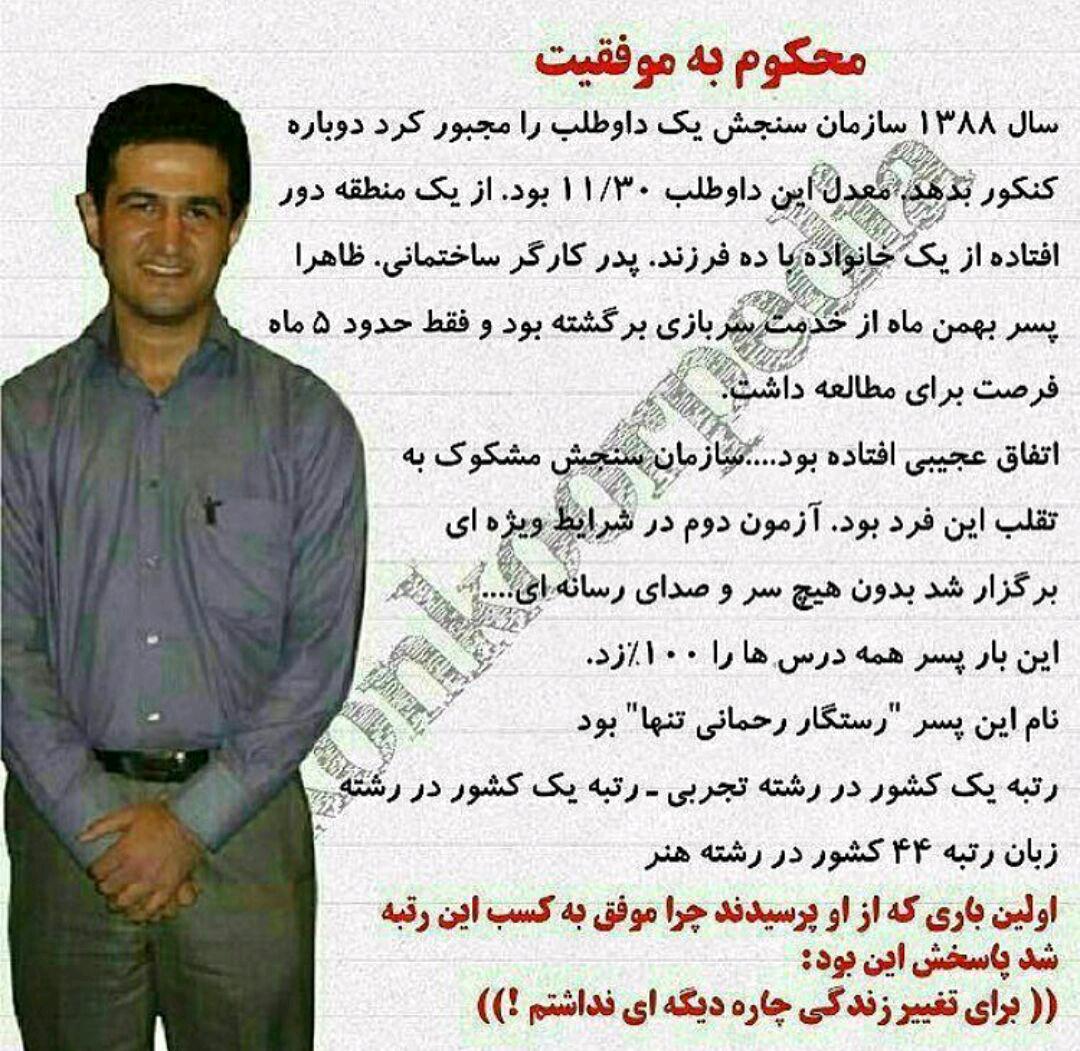

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

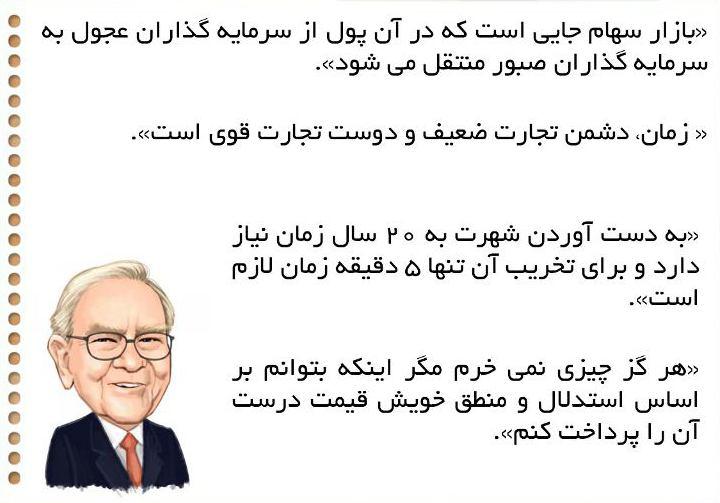

جمله انگیزشی بصورت یک عکس سخنانی از وارن بافت

سخنانی از وارن بافت پیشنهادات دواین جانسون در خصوص زندگی

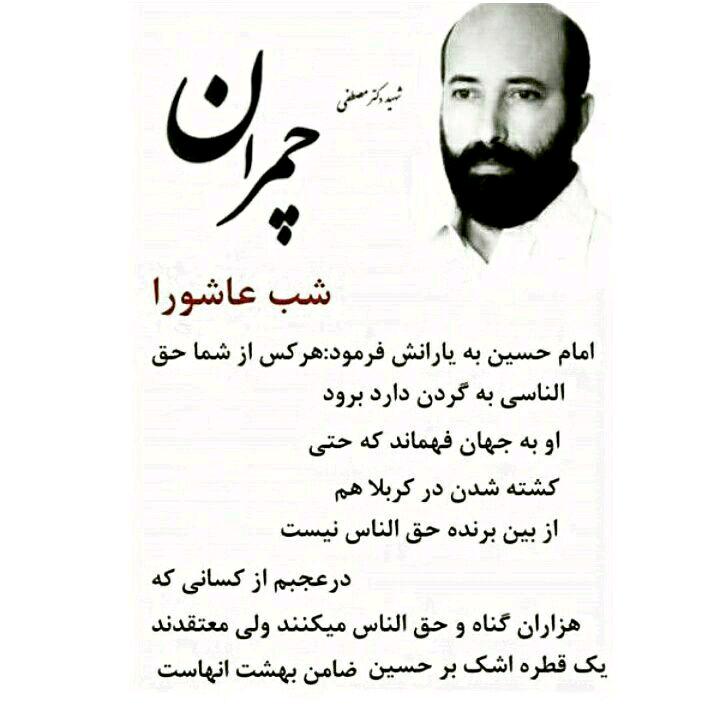

پیشنهادات دواین جانسون در خصوص زندگی سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

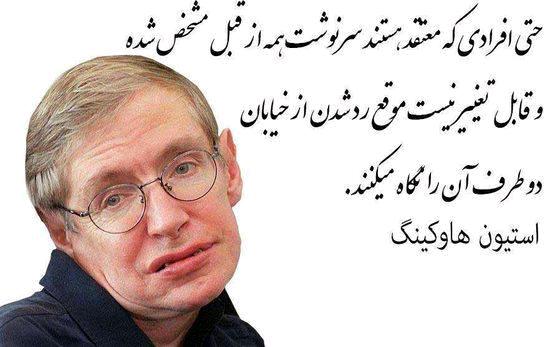

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع) سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)تصادفی

ایده های عجیب میلیون دلاری قسمت اول

ایده های عجیب میلیون دلاری قسمت اول نتایج نگرش منفی

نتایج نگرش منفی عزت نفس چیست؟

عزت نفس چیست؟ بیش از آنچه از شما می خواهند انجام دهید

بیش از آنچه از شما می خواهند انجام دهید فرایند حل خلاق مسئله

فرایند حل خلاق مسئله اگر با 5نفر دوست باشی تو ششمین نفری چرا؟

اگر با 5نفر دوست باشی تو ششمین نفری چرا؟ آداب و سلوک

آداب و سلوک زندگی شیر یا زندگی گوسفند

زندگی شیر یا زندگی گوسفند برخی از ما هرگز زندگی نمی کنیم

برخی از ما هرگز زندگی نمی کنیم شاید اگر سعدی مردم این زمانه را میدید، اینگونه می سرود

شاید اگر سعدی مردم این زمانه را میدید، اینگونه می سرود گویند صاحب دلی، وارد جمعی شد

گویند صاحب دلی، وارد جمعی شد با زبان چه کارهایی می توان انجام داد

با زبان چه کارهایی می توان انجام داد آیا تبری که با آن کار می کنی را تیز کرده ای؟شامل حال کسانی که در زندگی فکر نمی کنند

آیا تبری که با آن کار می کنی را تیز کرده ای؟شامل حال کسانی که در زندگی فکر نمی کنند سوتی دادن فقط مال ایرانی ها نیست.

سوتی دادن فقط مال ایرانی ها نیست. پنج اشتباه که باعث ریزش مشتریان میشود

پنج اشتباه که باعث ریزش مشتریان میشود استراتژی سود مرکب بازار بورس

استراتژی سود مرکب بازار بورس درآمد حیرتانگیز سیاستمداران آمریکا از سخنرانی

درآمد حیرتانگیز سیاستمداران آمریکا از سخنرانی بهرهای که هماکنون بانکها به سپردهها میپردازند از کجا میآید؟

بهرهای که هماکنون بانکها به سپردهها میپردازند از کجا میآید؟ نحوه محاسبه هزینه واردات خودروهای سواری

نحوه محاسبه هزینه واردات خودروهای سواری استراتژی در معاشرت و دوستی به زبان ریاضی

استراتژی در معاشرت و دوستی به زبان ریاضیتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

6توصيه به سهامداران در بازار خرسي

6 توصيه به سهامداران در بازار خرسي فعالان و كارشناسان بورس اوراق بهادار و بازار سرمايه اذعان دارند بازارهاي سهام در همه كشورها ماهيت هاي يكساني داشته و نوسان ذاتي هميشگي اين بازار پيچيده، بي رحم اما جذاب و پرسود است كه با بالا و پايين شدن طبيعي و گاه غير طبيعي، فرصت هاي خريد و فروش سهام را براي سرمايه گذاران فراهم مي كند. در واقع هيچ بازار سهامي بدون نوسان قابل تصور نيست و با همين فراز و فرودها است كه بورس هاي اوراق بهادار به حيات خود ادامه مي دهند. بنابراين نگراني اصلي بايد در مواردي باشد كه هر بازار سهامي از جمله بازار سهام ايران در مقاطع مختلف زماني با روند طولاني صعود و يا سقوط همراه شده و بي توجه به مسائل حاكم و قايع مثبت و منفي به حركت خود ادامه دهد. *تبديل بازار گاوي به بازاري خرسي اين اصل و ذات هميشگي در شرايطي مورد توافق همه سرمايه گذاران حرفه ايي است كه بازار سهام 44 ساله ايران بعد از ارايه بازدهي دور از انتظار ميانگين سود 85 درصدي در سال گذشته ، هفته هاي آغازين سال جاري را هم با شروعي طوفاني و ثبت ركوردهاي بي سابقه در ارقام شاخص و حجم معاملات مواجه شد. اين روند كه بورس اوراق بهادار تهران را به بازاري گاوي (Boll Market )تبديل كرده بود شايد براي گروهي از فعالان خصوصا " تازه واردان به بازار، خوشايند بود اما به باور كارشناسان در صورت ادامه اين روند (كه ناشي از عواملي چون تداوم ركود بازار هاي رقيب مانند ، كاهش نرخ سود بانكي ، حمايت دولت از بازار سرمايه ، رشد قيمت هاي جهاني محصولات، هجوم سرمايه هاي كوچك و بزرگ به بورس و البته عدم عرضه سهام شركت هاي جديد از سوي سازمان خصوصي سازي بود) مي توانست بازار سهام را با وضعيت حبابي روبرو كند. بر همين اساس ناظران و حتي تعدادي از مسئولان در برابر سير صعودي قيمت ها و شاخص برخلاف معمول و به درستي ابزار نگراني كرده و منتظر رفتار منطقي فعالان بودند،چرا كه به اعتقاد اين دسته رشد متغيرهاي مهم بازار سهام نبايد شتابان باشد بلكه متغيرهايي مانند شاخص كل بورس و نسبت قيمت به درآمد بازار بايد به مرور و به آهستگي با رشد پايدار و نه كوتاه مدت حركت كنند تا جا براي تثيبت رونق بازار فراهم شود. اين خواسته و نظر در فروردين ماه 90 محقق نشد، اما در روزهاي آغازين ارديبهشت ماه با هشدار برخي از صاحب نظران و عمومي تر شدن رفتار منطقي فعالان، نشانه هايي از نزول قيمت ها و شاخص بورس هويدا شد تا اينكه در جرياني غيرقابل پيش بيني كه متاثر از مسائل روز سياسي كشور است، شاخص بورس چهارشنبه با ثبت بيشترين ريزش روزانه در سه سال اخير به ثبت رسيد تا نشانه هاي تبديل شدن بورس به بازاري خرسي (Bear Market ) برابر ديدگان همه فعالان باشد. *افزايش سهامداران " ترسو " در اين نوع بازار كه در همه جاي دنيا با حذف صف هاي خريد، افت شديد قيمت ها، تشكيل شدن صف هاي فروش، حاكم شدن جبهه منفي ، وجود آشفتگي در تصميم گيري ها ، بروز نگراني و گاه خروج سرمايه ها همراه است، معمولا " به تعداد سهامداران موسوم به " بزدل " و "ترسو " افزوده شده و در عوض گروهي از سرمايه گذاران كه به سهامداران " بزخر " معروفند با خريد سهام شركت هاي ارزنده آن هم به پايين ترين نرخ،سعي مي كنند از فرصت هاي پيش آمده كه در بازار گاوي كمتر شكل مي گيرد نهايت استفاده را ببرند. سهامداران ترسو عمدتا " شامل افرادي مي شوند كه تازه وارد بازار سهام شده و يا با وضعيت خرسي بازار روبرو نشده و در نتيجه تجريه ايي ندارند تا رفتاري منطقي داشته باشند. تصميم هاي اين گروه غالبا " بدون تحليل از واقعيت شركت ها و با نگاهي كوتاه مدت و خصوصا " با رفتاري احساسي همراه است،اما تجربه سال هاي گذشته نشان داده بعد از برگشت بازار كه هيچ زمان دقيقي براي آن نمي توان پيش بيني كرد اين گروه در زمره پشيمان كارترين سرمايه گذاران قرار مي گيرند كه اوج آن در سال گذشته با ميانگين بازدهي 85 درصدي بازار سهام به وضوح مشهود بود. چون افرداي كه در نتيجه كاهش قيمت ها طي سال هاي 84 تا 87 از بازار خارج شده و يا در سال 88 اقدام به فروش ارزان سهام خود كردند، سال گذشته را با آه و حسرت سپري كردند. *جهش بازار بعد از جمع شدن فنرها با اين اوصاف و با درنظر گرفتن همه واقعيت هاي حاكم بر بورس،شركت ها، اقتصاد فعلي، مسائل سياسي ، عوامل دورن و برون سازماني، ريسك هاي سيستمايك و غير سيسمايتك و غيره مي توان گفت فارغ از عامل يا عوامل موثر بر شكل گيري بازار خرسي در اين روزهاي بورس اوراق بهادار تهران ، بايد از تعديل قيمت ها و شاخص استقبال كرد. چرا كه باتكيه بر تجارب موجود، پر واضح است بازار سهام بعد از طي هر دوران ركودي و نزولي شاهد تعديل قيمت ها و شاخص بوده و با رشد اعداد و ارقام روبرو مي شود. اين وضعيت خصوصا " بعد از رشد مداوم قيمت ها بيشتر نمود دارد و بازار سهام بعد از جمع شدن فنر مانند با جهش هايي بيش از گذشته به حيات خود ادامه مي دهد. *چند توصيه به سهامداران در بازاري خرسي به هر حال در اين شرايط كه بازار سهام كشور با وضعيت خرسي و سقوط قيمت ها و شاخص روبرو شده ، جا دارد سهامداران چند نكته را مدنظر داشته باشند. اول اينكه از هر گونه رفتارهاي احساسي و تقليد از ديگر بازيگران بايد خودداري شود و به جاي آن با شناخت از درجه ريسك پذيري خود و افق سرمايه گذاري و انتظارات از سرمايه گذاري در بورس ، چارچوب و برنامه استراتژيكي را پياده كنند،چرا كه اين نكته ظريف را نبايد فراموش كرد كه هر سرمايه گذاري با د رنظر گرفتن نوع شخصيت ، ميزان سرمايه ، انتظار سود و درجه ريسك پذيري و افق سرمايه گذاري با ديگر سرمايه گذاران حقيقي و حقوقي متفاوت است. دوم اينكه كه با در نظر گرفتن وجود صف هاي فروش چند ده ميليوني سهام اغلب شركت ها، مي توان در صورت كسب سود و امكان خروج اقدام به فروش سهام كرد اما به دليل وجود صف هاي فروش سنگين و عدم خروج عمده سهامداران، يكي از بهترين اقدامات سرمايه گذاران مي تواند خريد پله اي سهام ارزشمند در پايين ترين قيمت هاي ممكن باشد. اين روش مي تواند موجب كاهش قيمت تمام شده سهام شركت هاي ارزشمند و آينده دار و جا نماندن از برگشت غيرقابل پيش بيني بازار شود. چرا كه به تجربه ثابت شده هنگام برگشت رونق به بازار امكان خريد سهام شركت هاي آينده دار با توجه به شكل گيري صف هاي خريد كمتر وجود خواهد شد. سومين توصيه هم به تغيير شرايط عمومي بازار مربوط است به اين معني كه هنگام حاكم شدن بازار گاوي و رشد قيمت ها مي توان از گروه سهام "رشد " گزينه هايي براي خريد انتخاب كرد اما در مواقعي كه بازار خرسي است مي توان به سراغ سهام حاضر در گروه " ارزشي " رفت كه داراي مشخصاتي چون سودآوري بالا، نسبت قيمت به درآمد مناسب، در پيش رو بودن مجمع سالانه با سياست تقسيم سود بيش از 50 درصدي، برخورداري از سهامداران عمده حامي و ارزش ذاتي مناسب هستند. چهارمين نكته هم به بلند مدت كردن افق سرمايه گذاري برمي گردد. به اين معني كه هر چند در بازار رونق مي توان از محل خريد و فروش كوتاه مدت سهام سود مناسبي را كسب كرد اما در بازار خرسي كه چنين امكاني وجود ندارد مي توان با ديدگاه ميان و بلندمدت، دريافت سود سالانه و حتي حضور در افزايش سرمايه شركت ها راحت تر سرمايه گذاري كرد. پنجمين توصيه هم كه معمولا " از سوي سرمايه گذاران حرفه ايي صورت مي گيرد نگاه نكردن لحظه اي به شرايط منفي است. در اين شرايط برخي از سهامداران بهترين زمان را براي مسافرت انتخاب كرده و با بررسي عمومي بازار به مسافرت هاي كوتاهي مي روند تا بتوانند با تجهيز روحيه و گرفتن انرژي بارديگر در كوران روزهاي رونق بازار باشند. توصيه آخر هم استفاده از روش خريد و فروش سهام با تكيه بر روش بنيادگرايي و يا همان فوندمنتالي مربوط است. تجربه بازار سهام ايران نشان داده در ميان دو روش تكنيكي (چارتيستي) و بنيادي، استفاده از روش تكنيكي در دوران رونق بازار با نگاهي كوتاه مدت بسيار كارساز است اما به دليل تحت تاثير قرار گرفتن اين روزهاي بازار از مسائل سياسي، مي توان از روش بنيادي بهره گرفت كه در آن متغيرهايي چون مسائل جهاني و منطقه ايي اقتصاد، قيمت محصولاتي چون نفت و فلزات اساسي و طلا، مزيت هاي نسبي صنايع، بودجه، سودآوري و آينده شركت ها، خالص ارزش دارايي ها و غيره مطرح است. به هر روي اين توصيه ها صرفا " جنبه يادآوري داشته و سهامداران حرفه ايي و پرريسك بازار با عملكرد خود نشان داده اند نه تنها از از وجود نوسان بازار سهام واهمه ايي ندارند، بلكه با بررسي همه عوامل بهترين زمان خريد سهام را چنين مواقعي مي دادند كه مي توان سهام شركت هاي آينده دار را به قيمت هاي بسيار مناسب خريداري كرد و به هنگام رونق بازار و وجود صف هاي خريد اقدام به فروش كرد.

تاریخ ارسال پست: 22 / 6 / 1395 ساعت: 5:31 بعد از ظهر